מתחילת השנה ה SPY ירד ב-4.6%, ה DIA ירד ב-2.4% וההאנג-סנג ירד ב-4.5%. התיק שלי עלה ב-17%.

שוק המניות נכנס למיני פניקה החודש – במיוחד בסוף החודש. זה היה חודש אוגוסט הכי גרוע בבורסה האמריקאית מזה 9 שנים. נתוני המאקרו קצת מבלבלים את המשקיעים. נראה שיש האטה מסוימת בכלכלה האמריקאית מאז יוני. האטה זו מאוד מלחיצה את המשקיעים שפוחדים ממיתון נוסף. משקיעי הערך צריכים לנצל כל פניקה שכזאת בכדי לקנות מניות זולות.

אני לא חושב שהנתונים בהכרח מצביעים על מיתון קרב. מצד אחד נתוני הנדל"ן לא נראים טוב כאשר מכירת הבתים ביולי הגיעה לשפל חדש. גם נתוני התעסוקה לא במצב טוב, והצמיחה הכלכלית ברבעון השני עודכנה כלפי מטה ל 1.6%. מצד שני אחד הנתונים הכי חשובים – תעבורת הרכבות מראה שיפור ניכר השנה. שיפור שממשיך גם בשבועות האחרונים. מי שעוקב אחרי תעבורת הרכבות לא היה צריך להיות מופתע מנתוני מדד מנהלי הרכש שהקפיץ את שוק המניות אתמול. בקיצור, הנתונים די מבלבלים – מצד אחד יש צמיחה בתעשייה, מצד שני מצב הדיור והתעסוקה עדיין חלש.

למרות שנראה כי התאוששות המשק האמריקאי תהיה איטית, אני מאוד אופטימי לגבי שוקי המניות. יש לכך שתי סיבות – האחת היא שהמחירים פשוט לא יקרים – ובמקרים מסוימים ממש זולים. הסיבה השנייה היא שרמת הפסימיות של המשקיעים הגיעה לשיא מאז מרץ 2009 (שזה היה החודש שבו הבורסה האמריקאית הגיעה לתחתית). כשכולם פסימיים – זה הזמן לקנות מניות.

בניגוד לכלכלה האמריקאית, אני ממשיך להיות פסימי לגבי עתיד הכלכלה הסינית. עיינתי לאחרונה בדוחות כספיים רבים של חברות נדל"ן ותשתיות סיניות, ואין לי ספק שהרכבת הסינית הולכת להתנגש בקיר. זה ממש מדהים לראות את זה קורה. כשאני קורא את הדוחות של החברות האמריקאיות זה די מדהים כמה תעשיות מסוימות נפגעו (מישהו למשל עיין בדוחות של הקבלנים האמריקאים? זה פשוט מדהים לקרוא). מה שקרה בארה"ב, יקרה בקרוב בסין אבל בעצמה הרבה יותר גדולה. זה כמובן ייקח כמה שנים. הרכבת אומנם תתנקש בקיר, אבל אנחנו נראה את זה קורה בהילוך מאוד אטי.

בארה"ב מפולת הנדל"ן החלה בשנת 2006, ורק ב-2008 המדינה נכנסה למיתון, ויש תעשיות מסוימות שרק היום חוות את המשבר. גם בסין זה ייקח כמה שנים עד שהקבלנים, הבנקים וחברות תומכות הבנייה ירגישו את המפולת בנדל"ן.

דוחות ודיווחים

מטה (סימול CASH) פרסמה את הדוח לרבעון השלישי של שנת הכספים שלה. החברה הרוויחה 3.5 מליון דולר הרבעון – או 14 מליון בחישוב שנתי. עם שווי שוק של 100 מליון דולר, לא פלא שמחיר המניה לא מפסיק לעלות. כשיש לך חברה שצומחת ב-30% בשנה ונסחרת במכפיל נמוך מ-10, אתה יודע שעלית על מניה מנצחת.

אני חושב שזאת המניה שעלתה השנה הכי הרבה מכל המניות בתיק שלי. אבל אני עדיין ממשיך להחזיק אותה. המניה עלתה ב-55% מתחילת השנה, וכמעט הכפילה את עצמה מאז שקניתי בתחילת פברואר תמורת 18$.

נאן יאנג (סימול 212) הרוויחה כ-48 מליון דולר מפעילות שוטפת בחצי השנה הראשון. מה ששם את הרווח השנתי שלה על יותר מ-90 מליון. הרווחים שלה עלו חזק בגלל שהם הגדילו את ההחזקה שלהם בבנק טייוואני. נשים מכפיל 15 על רווחים אלו, ונקבל שהחברה צריכה להיות שווה 1.3 מיליארד דולר – כלומר כפול ממחירה כיום. למרות הדוח הטוב, מכרתי החודש את כל המניות שלי בחברה, וזאת בשביל לקנות מניות של ETM.

סאונדוויל (סימול 878), כצפוי, ממשיכה להציג תוצאות טובות. הרווח שלה לחצי השנה הראשונה עמד על 65 מליון דולר – או 130 בקצב שנתי. רווח זה כמעט ולא כולל רווח ממכירת נכסים. כך שאפילו ללא מכירה של נכסים (שזאת פעילות משמעותית אצל סאונדוויל), החברה נסחרת במכפיל 10. לפי הדוח, הבנייה ברחוב טאנג-לונג תסתיים בשנת 2013 ולא ב-2011 כמו שתוכנן בעבר. אם אני מבין נכון מהדוח, הסיבה לכך היא שינוי בתכנית הבנייה – מבניין בסגנון גינזה לקניון מסחרי. שינוי זה הוא חיובי ביותר ויגדיל את רווחי החברה משכירות.

מידע נוסף שחשפה מנכ"ל החברה לאחר פרסום הדוח הוא שהם גמרו להשתלט על הנכס ברחוב היוון 32-50, והם יבנו שם בניין מגורים בגודל של כ-100,000 רגל מרובעת. המכירה של הפרויקט תתחיל בתחילת השנה הבאה. החברה קנתה את הנכס תמורת 512 מליון. נוסיף עוד 150 מליון בערך לעלות הבנייה, ונקבל סף עלות של 700 מליון. לפי השוק היום אין מצב שבעולם שהם יקבלו פחות מ-15,000 לרגל מרובעת – או 1.5 מיליארד לכל הפרויקט. זאת אומרת רווח לפני מס של לפחות 800 מליון דולר.

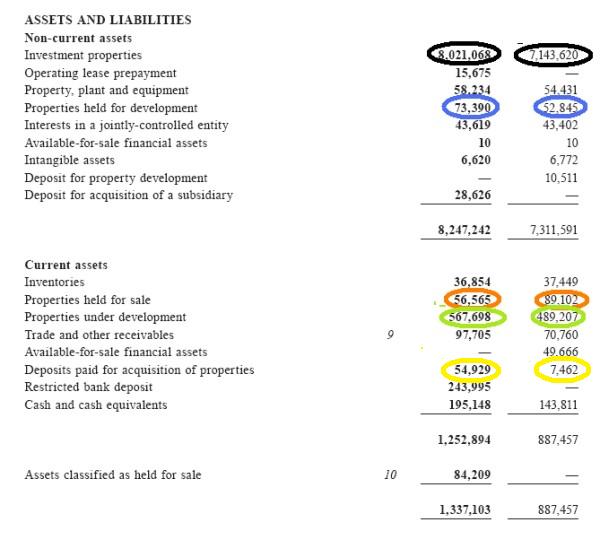

מהפרויקט הזה ומהדירות שהם מכרו בתחילת השנה (וורן-וודס), סאונדוויל תקבל כ-2 מיליארד דולר לאורך שלושת השנים הבאות. זה הרבה מאוד כסף לחברה קטנה כמו סאונדוויל. עם מינוף, החברה יכול לגדול משמעותית. רמז לכך קיים בדוח האחרון – החברה קנתה נכסים בשווי של 400 מליון בחצי השנה האחרונה. איך אני יודע את זה? הנה המאזן של החברה:

העיגול השחור מראה לנו ששווי הנכסים להשקעה של החברה צמח ב-880 מליון.

העיגול הכחול מראה ששווי הנכסים לפיתוח עלה ב-20 מליון.

לפי העיגול הכתום שווי הנכסים שעומדים למכירה ירד. הסיבה לכך היא שהחברה מכרה לפני מספר חודשים נכס אחד, לכן אפשר להתעלם מנתון זה.

העיגול הירוק מצביע על צמיחה בשווי הנכסים בפיתוח. סביר להניח שחלק נכבד מצמיחה זאת נובע מהבנייה של וורן-וודס (החברה מוסיפה את עלויות הבנייה לשווי הנכס). לכן, גם פה נתעלם מנתון זה.

לפי העיגול הצהוב, החברה שילמה 50 מליון דולר כמקדמה על רכישת נכס.

קיבלנו ששווי הנכסים של החברה צמחו ב-950 מליון דולר. עכשיו נבדוק כמה מתוך זה נובע משיערוך נכסים וכמה מתוספת של נכסים חדשים.

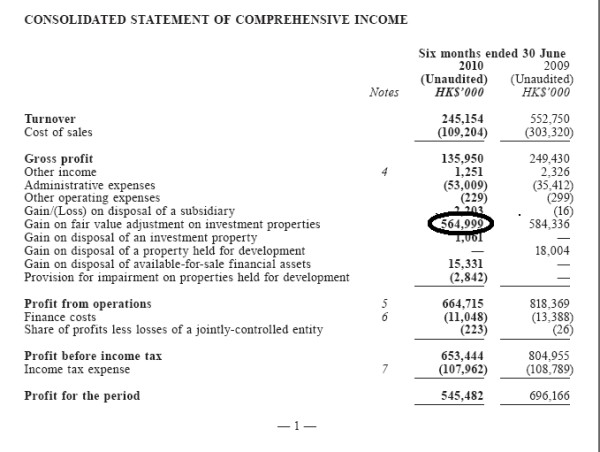

לפי דוח הרווח/הפסד, החברה הוסיפה 565 מליון דולר לשווי הנכסים כתוצאה משיערוך. כלומר קיבלנו שסאונדוויל רכשה נכסים בשווי של כמעט 400 מליון דולר בחצי השנה הראשונה.

הנה הטבלה שהכנתי בעבר בשביל הרשומה על השבחת הנכסים של סאונדוויל:

[table id=23 /]

ניתן לראות שהקצב הנוכחי יכול להביא אותנו לרמת הרכישות של שנת 2007 – שנת שיא מבחינת הרכישות של החברה. בשנת 2007 רכשה החברה חלק נכבד מהנכס ברחוב היוון 32-50. נקווה שגם הרכישות השנה יניבו תשואה יפה.

שון הו טק (סימול 129) יצאה עם דוח טוב מאוד. החברה הרוויוחה 35 מליון מפעילות שותפות – כלומר 70 מליון בחישוב שנתי. כמו שציינתי בעבר, הרווח אמור לעלות בצורה משמעותית בשנים הקרובות.

יהונתן, אתה בטח תאהב את השורה הבאה מהדוח

The increase of revenue for the period was due to substantial hotel improvement in hotel revenue and reduction of operating costs

תרגום: לאור הדירוגים הגבוהים של 2-3 כוכבים שמקבלת החברה מהמבקרים במלונות, החליטה שון-הו-טק לצמצם את ההוצאות השוטפות עד שהקירות יתקלפו והמזגנים יפסיקו לעבוד.

סך הכל זה לא מפתיע שהרווחים של החברה עולים לאור העובדה שתיירים ממשיכים להציף את הונג-קונג בקצב שיא. ברשומה שלי על החברה צפיתי שהרווחים של המלונות יתחילו לעלות השנה. לפי מה שהחברה כותבת, כמו גם לפי נתוני התיירים מיולי, נראה שהמחצית השנייה תהיה אף טובה יותר.

טאי-פינג (סימול 146) כצפוי דיווחה על הפסד. כמו דקה (סימול 997) גם היא סובלת מההאטה בתעשיית האירוח בארה"ב. אני כנראה אחכה שנתיים שלוש לראות האם השיפור שאני צופה בכלכלת ארה"ב תחזיר את הרווחים שלה לשנות השיא.

אנטרקום (ETM) – בסוף החודש ובראשון לספטמבר קנה יו"ר החברה מניות בסכומים משמעותיים. ב-30 באוגוסט הוא קנה 94,000 מניות במחיר ממוצע של 5.29$. ובראשון לספטמבר הוא קנה 134,000 מניות תמורת 5.7$. מדובר בהצבעת אמון גדולה במניה.

שינויים בתיק

היה לי קשה לעמוד בצד ולראות את אנטרקום (סימול ETM) יורדת כל כך הרבה החודש. ועם קצת ניעור מצד יוני, ששאל כאן מדוע אני לא קונה ETM, ומצד לירון, ששאל אותי למה אני לא מוכר מניות אחרות בשביל לקנות ETM, החלטתי לקנות את מניות החברה. ככל שהמניה ירדה יותר, כך חשבתי יותר מה כדאי למכור כדי לקנות עוד ETM. במשך כמה ימים פשוט ישבתי כל היום, גירדתי בראש וחשבתי – מה לעזאזל אני יכול למכור כדי לקנות ETM?

לדעתי ETM יכולה לעלות ל 15$-20$ תוך מספר שנים (או אולי אפילו חודשים). לא יכולתי להסביר את הירידה במחיר המניה מעבר לפניקה הזמנית בשוקי המניות. וכשיש פניקה זה הזמן הטוב ביותר לקנות מניות.

בפעם הראשונה קניתי ETM במחירים של 6.47$-6.52$. בשביל לממן רכישה זאת, מכרתי את כל המניות של רדיו-ואן (סימול ROIAK) תמורת 0.81$. רדיו-ואן נכנסה לתסבוכת לא קלה עם החוב שלה, ואני פחות ופחות מבין מה החברה עושה. למשל, למה החברה צריכה עכשיו להחליף אג"ח שפג עוד שנתיים?

ETM נראית לי הימור טוב יותר במחיר הנוכחי.

בפעם השנייה קניתי ETM תמורת 5.15$-5.39$. בשביל לממן זאת, מכרתי נאן-יאנג (סימול 212) תמורת 15$. נאן-יאנג זולה וצריכה לעלות פי 2 ממחירה הנוכחי, אבל ETM יכולה לעלות פי 3 ואולי אפילו יותר, אז החלטתי להחליף בין השתיים. את נאן-יאנג קניתי לפני שלוש שנים או אפילו יותר תמורת 13.5$. כך שזאת לא הייתה השקעה כל כך כדאית. המסקנה העיקרית שלי מהשקעה זאת (כמו גם מהשקעות אחרות בתחום הנדל"ן) היא שלא צריך להתייחס כל כך ל NAV של החברה, אלא לרווחים שלה. למרות שה NAV של נאן-יאנג עמד על יותר מ-20$ כשקניתי את המניה, מכפיל רווח של 15 על הרווחים שלה, לא הצדיק מחיר שכזה.

טעות נוספת הייתה שלא מכרתי את המניה ב-2008 כשהיא עברה את ה-20$. אלו שני לקחים חשובים שלקחתי מההשקעות שלי בנדל"ן ההונג-קונגי. למרות שסך הכל אין לי מה להתלונן, כי ההשקעות שלי במניות הנדל"ן הניבו לי תשואה לא רעה בכלל – במיוחד בהשוואה לשוק המניות בשנים האחרונות.

כמו כן מכרתי חלק מהאג"ח של סירס (סימול SSRAP) תמורת 17.78$. זאת הייתה פשוט השקעה מדהימה. קניתי את האג"ח כשהוא הניב 30%-40% במחיר של 5$-6$. סירס (סימול SHLD) כמובן לא פשטה רגל, ובינתיים הרווחתי תוך שנה וחצי פי יותר מ-3, ובנוסף לכך קיבלתי דיבידנד של 1.8$ בשנה! חבל שזאת הייתה השקעה קטנה.

חוץ מזה, לא יכולתי לעמוד בפיתוי והגדלתי את המינוף שלי על מנת לקנות עוד מניות של ETM.

אני רוצה להזכיר לקוראים שהבלוג הזה מיועד לתעד את ביצועי ההשקעות שלי, ולחלוק מניסיוני כמו גם מהטעויות שלי. אני לא ממליץ על אף אחת מהמניות המוזכרות כאן. כמו כן, אני עלול למכור (או לקנות) מניות זמן קצר לאחר שקניתי (או מכרתי) אותן, וזאת מבלי לדווח על כך כאן.

שעשעת אותי עם הציטוט מהדו"ח של שון-הו-טק. אני מניח שרוב התיירים הם מסין, בפרט במלון מהסוג העלוב הזה. האם זה לא שוב מעורר חששות על השלכות התנפצות הבועה הסינית?

יש לי שאלה. ראיתי שאי-בון ירדה בחדות, אבל אני מניח שזה פשוט היה ספליט. איך זה שבשום מסמך של החברה לא נאמר שיבוצע ספליט במניות בתחילת ספטמבר? מוזכר ספליט, אבל בתאריך מאוחר יותר.

יהונתן, אני מניח ששון-הו-טק תפגע בצורה זו או אחרת כשהבועה בסין תתפוצץ. כיום בערך 60% מהתיירים בהונג-קונג הם מסין, כך שהאטה בסין בטוח תשפיע על החברה. בינתיים אני לא מתכוון למכור את המניה, וזאת בגלל שאני לא אוהב להמר יותר מדי על התפתחויות של מקרו כלכלה. רק במקרים שאני בטוח ב-100% שתהיה בעיה – כמו בדל"ן בסין, מלט, ברזל וכו', אני מתייחס לשיקולי מקרו. לגבי שון הו טוק, מאוד קשה לדעת עד כמה האטה בסין תפגע בתיירות להונג-קונג (יכול למשל להיות שהתיירות קצת תגדל על חשבון מדינות יקרות יותר כמו אוסטרליה או יפן).

אי-בון ירדה בגלל הדיבידנד. שלשום היה תאריך היעד לחלוקת הדיבידנד – זה כולל דיבידנד במזומן ודיבידנד של 3 מניות על כל 10 מניות. לפי הדוח של החברה, תאריך היעד הוא היום עד שתיים בצהריים, אבל בגלל שלוקח זמן לבצע העברת בעלות על המניות, בתכלס התאריך היה שלשום, ולכן המניה ירדה אתמול. דרך אגב, הייתי קרוב מאוד למכור חלק מאי-בון בשביל לקנות ETM. זאת הייתה המניה הבאה בתור אצלי, ובסוף החלטתי לוותר. יש לי הרגשה שאני אתחרט על כך.

עדו שלום רב

עדו נראה לי שמניית ETM הופכת להיות מובילה אצלך

כוון שגם אני רכשתי אותה כפי שציינתי כבר מעניין

אותי לדעת מה האחוז שלה בתיק שלך כיום וכוון שעושה

רושם שאתה מאד רוצה להגדיל אז עד איזה אחוז? ועד

איזה מחיר מכסימלי נראה לך כדאי לרכישה?

איפה זה היה כתוב? מה שאני רואה זה:

If approved by the members, the Bonus Shares will be

issued on or before 27 September 2010. Listing and

Dealing Application will be made to the Listing Committee

of the Stock Exchange of Hong Kong Limited (the “Stock

Exchange”) for the listing of and permission to deal in,

the Bonus Shares. It is expected that the dealing of Bonus

Shares on the Stock Exchange will commence on 30

September 2010. The Final Dividend will be paid on 8

October 2010.

קראתי שוב. נראה לי שהבנתי. התאריך הקובע הוא היום, ולכן כבר היום מחיר המניה נחתך אוטומטית, אבל מניות ההטבה יחולקו רק בסוף החודש. ההטבה נטולת כל ערך. מה הטעם בהגדלת מספר המניות, כשמחירן יורד בהתאם. אבל זה נכון לכל ספליט של מניה. אבל יש עוד בעיה – זה בעצם אומר שמחזיקי המניה לא יכולים למכור חלק נכבד מהחזקותיהם בה במהלך החודש הנוכחי. זה נשמע לי נורא מוזר. לא נתקלתי עד היום בספליטים שעובדים ככה.

בנימין, למרות שאני אוהב את ETM במחיר הנוכחי, היא תופסת רק כ-7% מהתיק שלי (ובנוסף יש לי עוד קצת בתיק הממונף). כמו שכתבתי, חשבתי למכור מניות אחרות בשביל לחזק את ההשקעה הזאת, אבל גם המניות האחרות שאני מחזיק אטרקטיביות לדעתי, אז בינתיים אני לא מתכוון לקנות עוד ETM.

כמובן שאם ETM תיפול שוב, או שמניה אחרת תעלה משמעותית, אני אבצע שינויים בהתאם.

העובדה שיו"ר החברה קנה מניות של ETM ביותר ממליון דולר תוך יומיים מדברת הרבה יותר מאשר הקניות שלי.

בעבר כתבתי על המשמעות של פעילות בעלי עניין. רכישות ע"י מישהו כל כך בכיר בחברה בסכומים כאלו אומרים הרבה מאוד.

יהונתן, דיבידנד של מניות זה נוהל די מקובל בהונג-קונג. אני זוכר שבנג'מין גראהם כתב שהוא תומך בדיבידנד מניות. בתכל"ס זה לא שונה הרבה מדיבידנד רגיל. מי שצריך מזומן יכול למכור את המניות, ומי שלא, יכול להמשיך ולהחזיק אותן.

רק להדגיש, לא מדובר בספליט אלא בדיבידנד מניות. זה אומנם די דומה אבל לא בדיוק אותו הדבר. בנג'מין גראהם כתב בספר "Security Analysis" על כך, וטען שדיבידנד מניות עדיף מאשר לא לחלק דיבידנד. במקרה של אי-בון היא מחלקת גם דיבידנד רגיל ככה שזה באמת לא כל כך חשוב דיבידינד המניות הזה.

עדו,

כמה האתר אמין?:

http://railfax.transmatch.com/

לפי בפאט או גרהאם ,אינני זוכר, זה נתון מאוד חשוב.

האם הגדלת את ההשקעתך ב WFC עקב ירידות ב 8 ימים אחרונים?

אני מקווה שאתה לא תתנגד לכך שמחקתי את התגובות המיותרות.

אני לא רואה סיבה למה הוא לא יהיה אמין. אתה יכול גם לקרוא את הנתונים החודשיים כאן:

http://www.aar.org/newsandevents/pressreleases.aspx

באפט אמר שזה אחד הנתונים הכי חשובים כי הוא מראה ישר אם יש התאוששות במשק או לא (בניגוד למשל למדד התעסוקה, ששיפור בו יכול להגיע הרבה אחרי שהמשק התאושש).

לא קניתי WFC. התלבטתי איזה 5 דקות בין WFC ל ETM, ובחרתי לקנות ETM.

צר לי לבשר לך שאחרי היום האחרונים האלוקציה של ETM אצלך היא כבר לא 7% 🙂

אבי, לא הייתי ממליץ לחקות את התיק שלי בצורה עיוורת, וזאת ממספר סיבות.

קודם כל, למרות שהתיק שלי עלה השנה, צריך לזכור שהוא מורכב בעיקר ממניות של חברות מאוד קטנות ותנודתיות. בתקופות משבר התיק שלי יורד יותר מאשר שוק המניות. במשבר לפני שנתיים התיק שלי ירד הרבה יותר מאשר שוקי המניות. הוא ירד ביותר מ-60% מהשיא.

דבר נוסף הוא שתמיד יש לי מניות שיורדות הרבה מאוד. אפילו כאלו שיורדות ב-100%.

כמו כן אני לא נוהג לעדכן את מצב התיק שלי באופן יום יומי. ואם אני מטייל אני אפילו לא מעדכן באופן חודשי. יכולי להיות שבינתיים אני מוכר מניה מסויימת, ואז מי שמחקה את התיק שלי לא יידע. למשל, לפני כשנתיים הייתה מניה שבגלל התפתחויות מסויימות החלטתי להיפטר ממנה. כמה ימים לאחר מכן, המניה נמחקה לגמרי – כלומר הפסד של 100%. המניה הזאת היוותה יותר מ-10% מהתיק שלי. אני עדכנתי לגבי המכירה רק אחרי חודש, ואז המניה כבר נמחקה מהמסחר. כך שמי שהיה מחקה אותי היה מפסיד 100% על מניה זו, למרות שאני מכרתי כמעט הכל.

לפעמים אני גם שוכח לעדכן לגבי קנייה או מכירה של מניה מסויימת. למשל, החודש שכחתי לעדכן שמכרתי את כל המניות שלי בטימברלנד (אופסססס).

דבר נוסף הוא שישנה אפשרות שאני אחליט שלא מתאים לי יותר לתחזק את הבלוג הזה, ואז מי שחיקה את התיק שלי באופן עיוור, ישאר עם מניות אבל בלי מדריך.

למעשה, אם אני אראה שאנשים מתחילים לחקות את התיק שלי באופן עיוור יש סיכוי גדול מאוד שאני אפסיק לעדכן כאן לגבי תיק ההשקעות שלי. המטרה של הבלוג הייתה לימודית ושיתוף רעיונות ולא שאנשים יחקו אותי.

משקיעים שייחקו אותי מבלי ללמוד בעצמם את העובדות, לא יקבלו אחריות על ההשקעות שלהם, ותהיה להם נטייה יותר גדולה להאשים אותי בכל מקרה של נפילה בתיק ההשקעות שלהם. כיוון שהבלוג הזה הוא לא למטרות רווח והוא נכתב מתוך רצון טוב לשתף, לא הייתי רוצה להסתבך עם אנשים שמאשימים אותי בהפסד כספי.

שלום עדו,

האם אתה גם מפרסם את מלוא התיק שלך באתר ואיזה אחזקות יש לך (כולל הכל) וכמה אחוזים מהתיק מכל מניה?

הרשמת אותי בשנה האחרונה ועקבתי אחרי הבלוג שלך – אני מעוניין לבנות תיק זהה לשלך.

תודה.

עדו

שלום רב, זה זמן מה אני עוקב ומעיין בבלוג שלך, יש הרבה מה ללמוד ממנו במיוחד למשקיעים צעירים בתחילת הדרך. גם אני בדעה שאין טעם לחקות במדוייק משקיע כזה או אחר ,על המשקיע "הנבון" לקבל בסופו של יום את החלטותיו בנוגע להשקעות לבדו, מבלי לחלוק איזה הסתמכות על "ממוחה" כזה או אחר. מבלי לפגוע חלילה בדברים הנכתבים כאן. בנסוף לכך אני חושב שהבלוג כאן הוא מעיין חממה לשיתוף ,רעיונות חדשים בנושא ההשקעות,וגם הידע הנמצא בו נותן השראה ובטחון.כל הכבוד המשך כך…

תודה חיים.

סיבה נוספת בגללה אני לא אוהב שאנשים קונים מניות באופן עיוור היא שברגע שהמניה יורדת – נגיד 20% או 30% הם מייד נלחצים או שואלים אותי "למה המניה ירדה".

גם אני קונה הרבה פעמים מניות שאנשים אחרים ממליצים עליהן, אבל אני תמיד מכין את שיעור הבית, ובודק טוב טוב את החברה לפני שאני משקיע. אני אף פעם לא חוזר לאלו שהמליצו לי על המניות ושואל "למה המניה ירדה".

אני מנסה להבין לבד את החברה ולעקוב בעצמי אחרי ההתפתחויות של החברה.

כמובן שאני לא נגד להחליף רעיונות או להתייעץ אחד עם השני, אבל יש הבדל בין שיתוף פעולה לבין תלות.

אה, ואני לא מתכוון כאן לשאלה של יהונתן מלפני כמה ימים. במקרה הספציפי הזה "למה המניה ירדה" הייתה שאלה טכנית בלבד בגלל הדיבידנד של המניה, ככה שזה היה בסדר לשאול את השאלה במקרה הספציפי הזה 🙂

תודה על ההבהרה 🙂

אני עדיין מנסה להבין מה טוב בדיבידנד של מניות הטבה. אפשר להבין מה טוב בדיבידנד כספי – הוא מאפשר לחברה להיפטר מכסף שהיא אולי אינה יודעת לעשות בו שימוש טוב, ולהעבירו למי שיכול להשתמש בו בצורה יותר טובה. במידה שיש אנשים שבוחרים לקחת את הדיבינד ולקנות מניות נוספות, הוא מאפשר להם להגדיל את חלקם בחברה באופן שיטתי. מצד שני, הוא מאפשר לאנשים לקבל תמורה במזומנים להשקעתם מבלי להקטין חלקם בחברה. בנוסף, העובדה שחברות מחלקות דיבידנד היא בעצם הבסיס הלוגי לכל הרעיון של השקעה – תשקיע היום במזומנים, ותקבל לאורך השנים החזרים במזומנים על השקעתך. אלמלא קיומם של דיבידנדים, כל הרעיון של השקעה היה חסר תוחלת. ואפילו ערכה של חברה שאינה מחלקת דיבידנדים, נגזר מהעובדה שבאחד הימים היא צפויה לחלק. אבל אף אחד מהיתרונות האלו לא מתקיים בדיבידנד של מניות הטבה, שהוא נראה לי דבר סתמי לחלוטין. לעתים קרובות הוא מגדיל עמלות ברוקר, כי חלק מהברוקרים גובים עמלות מסחר לפי מספר מניות.

עדו שלום רב

אני ציינתי מספר מניות שקניתי בעקבות הקריאה בבלוג ואפילו מניה אחת

שירדה רדיו ROIAK שלדעתי אתה טועה בערכה שלך כוון שירדה למחיר כל כך

נמוך זאת רק היתה הזדמנות לרכוש אותה שוב וכוון שיש לה הסטוריה מעניינת

אני חושב שמבחינת סיכוי סיכון רב הסיכוי על הסיכון וימים יגידו.

בכל אופן בהחלט חושב שכל אחד שקונה עושה זאת באחריותו הבלעדית וכוון

שאינו מתחלק ברווחים שלא יבוא בטענות בהפסדים.

ולך אני אומר שוב עלה והצלח אתה העלתה את הבלוג הטוב ביותר שאני מכיר

ותודה רבה על פועלך.

תמיד נהנית לקרוא גם אם לא מגיבה.

גם אני מושפעת לאחרונה מבחירת המניות מעידו .

מאחר והתיק שלי במניות חו"ל מורכב ממניות גדולות וכבדות חיפשתי גם קטנות

ותזזיתיות וגם אני קניתי ETM ,וSTC .

אני אישית לאחרונה מגבירה את קניית המניות בארצות הברית .

יונתן,

בקבלת הדיווידנד חברות ברוקרים רבים גם גובים עמלה.

עמלה נוספת חשובה יותר היא מס על רווחי הון(בארץ 20%, ב USA גם כן בסביבת 22% אך אינני בטוח).

מצד שני שאתה מקבל מניות – אין אירוע מס – אין מיסים – זאת אומרת נשאר לך יותר כסף להשקיע עד שלא תמכור את המניות.

וכמו שעדו הסביר:

תסתכל על חלוקת המניות כדיווידנד. מי שצריך מזומן יכול למכור מניות וזה בדיור אותו דבר כמו דיווידנד רגיל.

בפאט בקניית חברות פרטיות, ובעסקות מחוץ לבורסה נהג לשלם\לקנות במניות או אג"ח ולא לשלם מס. כך הוא קנה חברה ישראלית ישקר, לדוגמה. לפי דעתי מס הכנסה ישראלית עדיין משלמת לו(זיכויים מרכישת חברה)…

דניאל, מי מונע מאדם למכור מניות ולקבל מזומן בכל רגע נתון, ולאו דווקא כשמחלקים לו "מניות הטבה"? חלוקת מניות הטבה שקולה לדעתי לחלוטין להעדר חלוקה בכלל. גם כשהחברה לא עושה כלום, אתה לא צריך לשלם מסים. אגב, אם הברוקר שלך גובה עמלה על דיבידנד, תתמקח איתו, כי היום העמלה הזו ממש לא מקובלת. כמדומני שהמפקח על הבנקים הכריח את הבנקים לבטל אותה.

אתה מתכוון עמלות בארץ או בחו"ל?

בארץ הברוקר שלי לא מוכן לבטל, ניסיתי כבר…

בחו"ל אבדוק…

השוואה שלי הייתה בין דיווידנד במזומן לבין דיווידנד במניות.

ברור שאם חברה לא מחלקת דיווידנד אז אין שום אירוע מס.

רק טכנית אני לא מבין איך חברה שמחזיקה במזומנים ורוצה לחלק אותם כדיווידנד הופכת את מזומנים למניות ואז מחלקת לבעלי מניות?

אם היא מנפיקה ומוכרת מניות אז יש לה עוד פעם מזומנים (לא התפטרה ממזומנים).

או היא קונה מהשוק(בורסה) מניות ומחלקת אז את מניות? אך לפי דעתי ברגע שחברה רונה מניות מהבורסה היא מוחקת אותם. לא?

לפי מה שאני מבין, אין שום הפיכה של מזומנים למניות. פשוט מדובר בהגדלה מלאכותית של מספר המניות, והקטנה של ערכן. מבחינה חשבונאית יש איזה רישום, אבל לא נראה לי שיש לו משמעות אמיתית. אבל אולי אני טועה.

הבנקים והברוקרים שאני מכיר לא גובים עמלות דיבידנד.

בארץ כלל פיננסים בטוחה גובים עמלת דיווידנד: ממניות וגם מאג"חים.

@יהונתן

יש הגיון מסויים מאחורי הדיבידנד במניות "סקריפ דיבידנד" (שכמו שעדו רשם, דיי מקובל בהונג קונג וגם בסינגפור). נניח שאני מעוניין להשקיע את הדיבידנד מחדש, אז קבלת הדיב במניות שקולה להשקעה מחדש של דיבידנד מזומן. זה חוסך טרחה של קבלת הדיבידנד במזומן ואז קנייה של מספר בודד של מניות בסכום שהתקבל.

למרות הנוחות בהשקעה מחדש, אני לא מת על השיטה הזאת משתי סיבות: זה עושה מניפולציה מיותרת על מספר המניות, ובניתוח של חברות על פני מספר שנים סתם מתבזבז זמן בבדיקות למה מספר המניות גדל וסיבה שנייה, יותר חשובה היא מבחינת ניהול ההון של החברה.

אם החברה החליטה שיש לה מיליון שקלים שהיא חושבת שהיא לא תוכל להשקיע אותם בעסק בתשואה מספקת ורוצה לחלק את מיליון השקלים למשקיעים, אז בגלל הסקריפ דיבידנד, יכול להיות מצב שהחברה תוציא רק, למשל, חצי מיליון שקלים על דיבידנד ותישאר עם חצי מיליון שקלים שתיאורטית, אין לה מה לעשות איתם ! אם אני הייתי סמנכ"ל כספים של חברה, הייתי רוצה שליטה בכמה כסף נשאר בחברה וכמה כסף יוצא בעוד שבסקריפ דיבידנד מנהל הכספים יכול למצוא את עצמו "תקוע" עם סכום שהוא ראה כסכום שאי אפשר להשקיע אותו בתשואה פנימית מספקת.

יונתן, למניות הטבה יש יתרונות, פרט ליתרונות רישומים, החברה מעבירה כספים, מהיתרה שלא יועדה למשקיעים, אם הונפקו 5 מיליון מניות הטבה, אז היתרה שלא יועדה ( Retained Earnings) קטנה ב5 מיליון והון המניות (Common Stock) גדל ב 5 מיליון.

זה דיי דומה לרכישת מניות על ידי החברה, מכיוון שעצם הפעולה מרמזת על כך שהחברה מאמינה שיהיו לך רווחים נוספים בסעיף יתרה שלא יועדה.

מבחינת משקיע לטווח ארוך, לפי דעתי יש עדיפות למנית הטבה על רכישה חוזרת או דיבידנד, מכיוון שרכישה חוזרת מעלה את מחיר המניה, אך עלולה להוביל לעליה גדולה ואז ירידה, על דיבדנד כספי יש מיסוי כפול ( החברה משלמת מס חברות כ 30 אחוז, המשקיע משלם מס רווח הון 20-25 אחוז ועמלת דיבידנד), כפי שאתה יודע, יש יתרון בדחית מיסים.

שלום עדו,

שכנעת אותי בזה שאתה לא רוצה להתעסק עם אנשים שמחקים אותך על עיוור (למרות שאני אישית לא מאשים אף אחד בהפסדים שלי וזה כולל גם אותך שכרגע אני מופסד , על הנייר כמובן,על רדיו-וואן).

אני עובד לפי השיטה הטכנית ברוב התיק ורציתי לגוון את התיק שלי עם קצת חוכמה כלכלית נטו וזה מצאתי אצלך לאחר חיפוש בבלוגים למיניהם.

אחוז התיק שלי מהמלצותיך מסתכם ב-2-3% ולכן אין בי כל פחד גם אם לא תתחזק את הבלוג או לא תעדכן אותו בזמן.

אני מאד מקווה שאנשים לא הולכים על עיוור ולפי המלצות מבלוגים בלבד ואחר כך מאשימים את הבלוגים – רוב הפעמים גיליתי שזה טבעו של האדם – להאשים אחרים בטעויות של עצמך.

אני מקווה שתמשיך להחזיק בלוג זה עוד תקופה ארוכה …

יהונתן,

אני מסכים איתך, אין שום הטבה כלכלית בקבלת מניות הטבה\ספליט\דיבידנד מניות, כל האפשרויות הללו לא משפרות את מצבך כמשקיע, הם לא מוציאות כסף מהקופה של החברה ולא מגדילות את חלקך היחסי בה ולהיפך, אם תשמע בעצת המגיבים למעלה ותמכור את המניות מה שעשית הוא דיללת את חלקך בחברה ובעצם מכרת מניות, יכולת לעשות זאת גם לפני קבלת "דיבידנד מניות".

אין לי מושג למה בנגמין גראהם אמר שעדיף לקבל מניות כדיבידנד מאשר לא לקבל בכלל, אולי הוא חושב שזו הצהרת כוונות מטעם החברה.

מצד שני אפשר לראות בדיבידנד מניות דרך להתחמק מתשלום דיבידנד כמו שקורה היום בחלק מקרנות הריט.

זה לא מדוייק להגיד שאין ערך לחברה שלא מחלקת דיבידנדים – ראה מקרה ברקשייר האת'ווי.

אם חברה מרגישה שהיא יכולה להשיג החזר גבוה על ההון שהיא משקיעה, אז זה הגיוני לא לשלם דיבידנדים, או לשלם רק חלק מהרווחים כדיבידינד. אני די נטרלי לגבי העניין של דיבידנד מניות, אם כי אני מבין את היתרונות שלו – לפי ההסבר של בנג'מין גרהאם.

זכרתי נכון, וגראהם תומך בדיבידנד מניות במצבים מסויימים. במהדורה השלישית של Security Analysis ניתן למצוא את ההסבר בעמודים 440-453 וגם בעמוד 598 (למי שיש מהדורה אחרת – פרקים The Valuation Of Common Stocks" ובסוף הפרק "Stockholders And Management". הנה תרגום ותמצות של הסיבות לתמיכה של גראהם בדיבידנד מניות:

1 – בעל המניות יכול לפי בחירתו למכור או להשאיר את המניות שהוא קיבל. ללא דיבידנד מניות הוא יכול בתיאוריה לעשות אותו דבר ע"י מכירה חלקית של המניות בהן הוא מחזיק, אבל מעשית זה כרוך בחישוב לא קל ומסובך לעשייה.

2 – בעל המניות צפוי לקבל דיבידנד גדול כתוצאה מחלוקת דיבידנד מניות, כיוון שהדיבידנד במזומן יחושב לפי מספר המניות החדש. למשל, אם חברה מרוויחה 12$ ומחלקת 5 דולר דיבידנד ועוד 4% במניות, בשנה הבאה סביר להניח שחברה תשלם שוב 5$ דיבידנד שזה שקול ל5.2$ בגלל תוספת המניות. ללא דיבידנד המניות, סביר להניח שהחברה תמשיך לשלם 5$. (ע.מ – זה הטיעון הכי חזק לדעתי, ומנסיון שלי זה המקרה במציאות).

3 – ע.מ – לא ממש הבנתי את ההסבר פה. זה משהו שקשור במבנה ההון של החברה והרזרוות שלה. נראה לי שזה לא קשור לצורה החשבונאית של ימינו, אבל אני לא בטוח.

4 – המניות של חברות שמחלקות דיבידנד מניות נסחרות במחיר גבוה יותר מאשר מניה של חברה שלא מחלקת דיבידנד.

עדו,

במקרה של חלוקת מניות כדבידנד איך הפרוצדורה טכנית?

האם אפשר להגיד שזה בעצם דילול? אך חברה לא מקבלת מזומן תמורת ה"מכירה" מניות האלו.

פשוט מכניסים לשוק עוד מניות? אז זה יותר דומה לSPLIT. לא?

תודה

דניאל, לא מדובר בדילול כיוון שכל בעלי המניות מקבלים את הדיבידנד, ולכן כל בעל מניות נשאר עם אותה החזקה בחברה. החברה לא מקבלת מזומן, היא פשוט מחלקת מניות. במקרה של אי-בון החברה מחלקת 3 מניות על כל 10 מניות. כך שלמשל אם למישהו יש 10,000 מניות, הוא יקבל 3,000 מניות נוספות.

זה אכן דומה לספליט.

אלעד,

1 – מי שמוכר את דיבידנד המניות אכן מדלל את חלקו בחברה, אבל מצד שני החברה יכולה להשתמש במזומנים (אלו שהיא הייתה יכולה לחלק כדיבידנד רגיל) בשביל לצמוח, ולכן חלקו של המשקיע בעוגה אכן קטן, אבל העוגה גדלה.

בקשר לחישוב, לא כל בעלי המניות הם אקדמאים. חלקם הם אנשים פשוטים (תלך לישיבה כללית של בעלי מניות ותראה שישנם הרבה אנשים שמחזיקים שנים אותה מניה בלי ממש לדעת למה).

אבל אני מניח שמה שגראהם התכוון הוא לא העניין המתמטי שבחישוב אלא שהחברה בעצם מחליטה בשבילך כמה מניות אתה יכול למכור – כגודל הדיבידנד שהם חילקו. כלומר אם חברה מחלקת 4% במניות, אז אתה יכול למכור את ה 4% האלו, ולא צריך לחשוב בעצמך כמה צריך למכור.

2 – מדובר יותר בהצהרת כוונות מצד החברה. שוב, ישנם הרבה משקיעים שמחזיקים שנים באותה המניה – לפעמים אפילו עשרות שנים. הרבה מהם חיים מהדיבידנדים. דיבידנד המניות יכול לרמוז להם שהחברה תשלם אותו דיבידנד למניה כמו בעבר, וככה הדיבידנד הכללי יגדל.

4 – זאת לא הכוונה של גראהם.

גראהם טוען שלכל חברה יש מחוייבות לדאוג שמחיר המניה לא יסחר בדיסקאונט לאורך זמן רב מדי. זאת לדעתו מחיבותה של חברה ציבורית כלפי בעלי המניות. חברות שמחלקות דיבידנד (ולטענת גראהם גם כאלו שמחלקות דיבידנד מניות) נסחרות במחיר גבוה יותר מאשר מניות שלא מחלקות דיבידנד.

לא מדובר כל על ספקולציה זמנית במחיר המניה, אלא על המחיר של המניה לאורך שנים ארוכות. וזה דבר חשוב מאוד למי שמחזיק את המניה כהשקעה לטווך ארוך (ולמען האמת זה ציבור המשקיעים שהכי צריך לעניין את הנהלת החברה, ולא הציבור שמריץ סיבוב מהיר על המניה).

עדו, אני מניח שאם הייתה יוצאת בת קול משמים והייתה מכריזה שברקשייר לעולם לא תחלק דיבידנדים – ערכה היה אפס. העובדה שבכל רבעון ורבעון לברקשייר יש אופציה לחלק דיבידנדים, והיא בוחרת, רק משיקולים של טובת החברה ומשקיעיה, לא לעשות זאת, היא מה שמאפשר למשקיעים לשים כספם בה. אותי אישית זה מפתה, כי מרגיז אותי המיסוי על דיבידנדים. מה עוד שבארה"ב הוא גדול מבישראל (אמנם רק בחמישה אחוזים, אבל זה משמעותי במצטבר).

נימוק 2 שציינת הוא אכן נימוק מעניין ומשמעותי אם הוא קורה בפועל. אם חלוקת מניות הטבה שקולה להצהרה של החברה שהיא תגדיל את הדיבידנד במזומן, זהו דבר בהחלט משמעותי. יש לי את המהדורה השנייה על קינדל ולא הצלחתי למצוא את הקטע הזה. אחפש אותו שוב.

עידו,

לא טענתי שאין ערך לחברה שלא מחלקת דיבידנדים אלא שאין ערך לדיבידנד מניות, הסיבה שבאפט לא מחלק דיבידנד היא ע"מ להימנע ממס ולהימנע מניגוד עניינים בהשקעה.

כל הטענות של בנג'מין גראהם הן טענות שמתבססות על כך שהשוק תופס את החברות שמחלקות דיבידנד מניות כאילו חילקו הטבה למשקיעים. הרי ברור לך שהחלוקה הזאת היא חלוקה פיקטיבית ובעצם מדובר בספליט ביחס שונה.

אני אתייחס לכל סעיף שרשמת מהטענות של בנג'מין גראהם:

1 – בעל המניות יכול לפי בחירתו למכור או להשאיר את המניות שהוא קיבל. ללא דיבידנד מניות הוא יכול בתיאוריה לעשות אותו דבר ע"י מכירה חלקית של המניות בהן הוא מחזיק, אבל מעשית זה כרוך בחישוב לא קל ומסובך לעשייה.

זה נכון שמקבל המניות יכול למכור אותם, אבל זה שקול לדילול חלקו בחברה, כלומר ירידת חלקו ברווחים העתידיים של החברה. מה ההבדל אם חברה תבצע ספליט ומקבל המניות ימכור אותם? בסופו של דבר אם היו לך מניות ב1000 מניות ששוות 10 שקל וקיבלת מניות הטבה הערך של חלקך בחברה לא השתנה.

אין לי מושג איזה חישוב מסובך צריך לעשות, אולי חישובי מס שהיום מתבצעים אוטומטית אצל הברוקר? אל תשכח שמדובר בספר ישן מאוד.

2 – בעל המניות צפוי לקבל דיבידנד גדול כתוצאה מחלוקת דיבידנד מניות, כיוון שהדיבידנד במזומן יחושב לפי מספר המניות החדש. למשל, אם חברה מרוויחה 12$ ומחלקת 5 דולר דיבידנד ועוד 4% במניות, בשנה הבאה סביר להניח שחברה תשלם שוב 5$ דיבידנד שזה שקול ל5.2$ בגלל תוספת המניות. ללא דיבידנד המניות, סביר להניח שהחברה תמשיך לשלם 5$. (ע.מ – זה הטיעון הכי חזק לדעתי, ומנסיון שלי זה המקרה במציאות).

כאן גראם מדבר על ציפיות, המתבססות בין היתר על כך שבארצות הברית נהוג לשלם במשך תקופה ארוכה דיבידנד קבוע פר מניה, שים לב שרשמת סביר להניח.

בכל אופן גם אם הציפיה נכונה החברה לא צריכה לחלק מניות הטבה אלא יכולה להצהיר ששנה הבאה היא תעלה את הדיבידנד למניה ב4%.

4 – המניות של חברות שמחלקות דיבידנד מניות נסחרות במחיר גבוה יותר מאשר מניה של חברה שלא מחלקת דיבידנד.

גם אם זה נכון, בגלל האמור לעיל אין רציונלית לכך ומאחר שאנו לא עוסקים בספקולציות אני לא רואה סיבה להתייחס לזה. גם מניות של שותפיות גז בישראל נסחרות במחיר גבוהה מאוד ועלו במאות אחוזים בשנה האחרונה.. אז מה?

יהונתן,

אני מאוד לא מסכים איתך.

ערך של חברה לא נגזר רק מהדיבידנדים שלה, הוא נגזר **גם** מהם, והם בכלל תוצר לוואי של תזרים המזומנים.

אדבר בדוגמא – נניח שאותה בת קול היתה אומרת לך שברקשייר לעולם לא תחלק דיבידנד.

לטענתך ערך המניה היה יורד לאפס. אבל – אל תעצור שם… למה עצרת?

אם ערכה היה יורד לאפס, היה בא איזה אסף אחד (אני) וקונה את כל המניות. אחרי שהיה קונה את כל המניות במחיר אפס, ומשתלט על החברה, הוא היה הופך אותה לפרטית ואז הוא היה מחלק לעצמו דיבידנד שמן. וכדי שלא תתפוס אותי במילה שחילקתי לי דיבדנד, הייתי משלם לעצמי משכורת שערורייתית, בלי לעבור על ההוראה של אותה בת קול אלוהית. ואם גם משכורת לא הייתי יכול לתת לעצמי, רק כדי להקשות על העניין, אז פשוט הייתי משתמש בחברה לכלכל את כל צרכי – לקנות לי אוטו, דירה, מטוס, וכל מה שאתה יכול לחשוב עליו.

אגב, אם אינני טועה באפט צוטט לא פעם באומרו שברקשייר לעולם לא תחלק דיבידנד.

לחברה יש מחיר לא כי היא מחלקת דיבידנדים, אלא כי היא מייצרת מזומן, או לפחות בעלת פוטנציאל לייצר מזומן (אם כרגע זה לא המצב). זה הכוח האמיתי שלה – ייצור המזומן, ולכן גם בתיאוריית תמחור החברות מדובר שערך של חברה הוא הערך המהוון של כל תזרימי המזומנים העתידיים שהיא תייצר בעתיד- בשום מקום לא מוזכר דיבידנד.

אסף, אני מקבל את מה שאתה אומר. ברקשייר אמנם מתנהלת כך שתזרים המזומנים שלה מיועד אך ורק לקידום פעילותה העסקית, וייתכן שתתנהל כך עד שאסטרואיד יפגע בכדור הארץ, אבל מה שנותן לה את הערך הוא האפשרות שקיימת תיאורטית כל הזמן שתזרים המזומנים הזה יופנה מתישהו לסיפוק צרכיהם האישיים של בעלי המניות בה. אכן, אתה צודק. אפשר לחשוב על עוד דרכים מלבד חלוקת דידיבנד שיאפשרו העברת משאבים מברקשייר לבעלי המניות.

עידו,

1. אני לא רואה בכך ערך כלכלי, יכול להיות שאני טועה אבל זו תפיסת עולמי.

לגבי זה שהעוגה גדלה, היא הייתה גדלה גם בלי הדיבידנד מניות.

2.אני חושב שזה נחמד לשמוע מהחברה שהם אומרים לא שכחנו את בעלי המניות, אבל שוב

הטענה העיקרית שלי היא שהם יכולים להסתפק במילים. אין צורך בחלוקת דיבידנד מניות שכשלעצמו אינו משפר את מצבי.

4. אני חושב שזו הנקודה החשובה ביותר והיא ראויה להתייחסות מיוחדת.

בוא נתחיל מהסוף, גם אני חושב שבטווח הקצר חברות שמחלקות דיבידנד נסחרות במחיר גבוה יותר, השאלה שלי היא מה קורה בטווח הארוך?

אלעד, לפי גראהם מחיר המניות של חברות שמחלקות דיבדידנד או דיבידנד מניות גבוה יותר מאלו שלא עושות כך. אני לא בדקתי את הנושא.

איתי, אני לא כל כך מכיר את המושגים בעברית, אז אולי אחד הקוראים יכול לעזור לך. בד"כ כשאני אומר מינוף אני מתכוון למושג באנגלית – Gearing ratio שפירושו – החוב חלקי ההון. בדוגמה שלמעלה – הון 10 וחוב 90 משמעותו GEARING RATIO של 900%.

זה לא נכון שאני קונה רק מניות שצומחות הרבה. למשל, הרדיו בכלל לא צומח וקניתי חברות בתחום. בעבר גם קניתי חברה שהייתה בתהליכי פירוק (אתה יכול לחפש בבלוג הזה. כתבתי עליה לפני מספר שנים – FOOTSTAR). קניתי גם חברה שרק יצאה מתהליך פשיטת רגל (לא זוכר בדיוק את השם. זה היה משהו עם VISION. אז אתה יכול לחפש). קניתי גם חברה שאמורה הייתה להירכש ע"י חברה אחרת ונסחרה בהנחה ענקית על מחיר הרכישה – זה היה פשוט כסף מתנה – לחברה קראו PAXON וגם עליה כתבתי כאן. עכשיו אני מחזיק באג"ח SSRAP שקניתי לפני כמעט שנתיים תמורת 4-5 דולר. בקיצור אני מוכן להשקיע בכל דבר שיצור עבורי תשואה גבוהה.

ספציפית לגבי טבע. קודם כל יש לי קצת בעיה מוסרית להשקיע בחברות תרופות. לדעתי זה יותר גרוע מאשר להשקיע בחברות טבק. אני לא אומר שזה ימנע מבעדי להשקיע בעתיד בתחום, כי ברגע שמתחילים לערב יותר מדי עקרונות בהשקעות, זה מתחיל להכניס אותך לפינות מאוד קשות, כיוון שקשה לדעת איפה מותחים את הגבול. (למשל אם אתה לא משקיע בחברות טבק, אז למה בוול-מארט כן – הרי הם מוכרים את הסיגריות וכו'). עד היום נמנעתי רק פעם אחת מהשקעה בחברה בגלל עניין מוסרי – וזה היה בחברת פרוות סינית.

כך שיש לי בעיה קטנה עם חברות תרופות. יכול להיות שבעתיד אני אשקיע בתחום, אבל בינתיים זה משהו שקצת מרחיק אותי מחברות אלו. דבר נוסף בעיתי בתחום הזה זה כל העניין עם הפטנטים שמאוד מקשה על הערכת השווי של החברות. ספציפית לגבי טבע, אם אכן מכפיל הרווח שלה הוא 10, אז היא לא עוברת אצלי את מבחן WFC.

צ'ארי מנגר אמר פעם שכל חברה שהוא ובאפט קונים צריכה לעבור את מבחן WFC, כלומר האם היא זולה יותר מ WFC, כי אם לא, אז פשוט עדיף לקנות עוד מניות WFC. גם אני מריץ כאלו מבחנים – האם מניה חדשה שאני בודק זולה יותר מאלו בהן אני מחזיק. כיום אין לי אף מניה עם מכפיל רווח גבוה מ-7 (לפחות זה מה שאני זוכר), אז אני בכלל לא מסתכל על מניות עם מכפיל 10 (אלא אם כן יש שם סיפור ממש מעניין).

בקשר למספר החברות בהן אני מחזיק. אני לא מרגיש בעיה לעקוב אחרי 20 חברות. בטח לא היום, אבל גם כשעבדתי בתכנות, לא הייתה לי בעיה לעקוב אחרי 20 חברות. ההבדל בין אז להיום זה שהיום יש לי יותר זמן לבדוק רעיונות חדשים, ככה שאני עובר על יותר חברות מאשר פעם. אבל מעקב אחרי 20 חברות הוא לא קשה מדי.

אני לא זוכר את כל המספרים והנתונים. בגדול אני זוכר את הסיפור ויודע שחברה מסויימת נסחרת במכפיל מסויים (למשל אני יכול להגיד לך מהזיכרון שדקה -סימול 997 – נסחרת במכפיל של 4 או 5 על רווחי השיא שלה ב-2007. יכול להיות שזה לא מדוייק. אבל זה מה שאני זוכר בערך). ברגע שמניה מסויימת מזנקת, אז אני חוזר לדוח ומסתכל מהר במספרים ורואה האם היא עדיין מספיק זולה בשביל להצדיק המשך החזקה במניה.

כמובן שיש חברות שאני זוכר ממש טוב את הנתונים – כמו למשל בסאונדוויל. כמו כן ככול שאתה מחזיק בחברה מסויימת זמן ארוך יותר, אתה זוכר טוב יותר את הנתונים.

ישנן דרכים שיכולות לעזור לך לעקוב בקלות אחרי החברות. קודם כל אתה יכול להירשם ב RSS לדיווחים באתר של ה SEC לגבי כל חברה שאתה מחזיק (אם אתה לא יודע איך, אז אני מוכן לפרט כאן). כמו כן אתה יכול להירשם ב RSS לחדשות על החברה ביאהו או גוגל. ככה אתה מקבל את כל החדשות והדיווחים ישר ל GOOGLE READER, ואתה לא צריך כל פעם לנסות לדלות מידע בעצמך. כמובן שלא הייתי עושה RSS לחדשות מחברה כמו אפל, כי הייתי מקבל עשרות אם לא מאות סיפורים כל יום, אבל על חברות קטנות, זה עובד מצויין.

מצד שני, במקרה של אפל, יש לך כיסוי כזה גדול מצד התקשורת, שמספיק לקרוא עיתון יומי בשביל לדעת על כל התפתחות משמעותית בחברה. דרך אגב, גם דוד איינהורן (עליו כתבתי בעבר) קנה לאחרונה מניות של החברה. אז הייתי ממליץ לך לקרוא את דעתו על החברה.

ומשהו פיקנטי על אפל – קרובי משפחה שלי (סינים מבייג'ינג) ביקשו ממני לאחרונה להשיג להם בדחיפות איי-פון 4 מהונג-קונג, והייתי די צריך להפוך עולמות כדי להשיג להם. וזה רק בגלל שהם לא יכלו לחכות 4 חודשים עד שזה יגיע לבייג'ינג. ככה שדי ברור לי שיש הרבה חפיר לחברה הזאת.

ועם כבר בדברים פיקנטים עסקינן, כשהייתי בצבא בערך ב 1992 או 1993 קניתי מניות של טבע. לא בהרבה כסף – אולי 2000 או 3000 ש"ח. מכרתי אותן אחרי כמה זמן ברווח סביר. אם הייתי משאיר מניות אלו ולא נוגע בהן, הכסף שם היה צומח למשהו די משמעותי. וצריך לזכור שכבר אז טבע הייתה "מניית העם". לא היה מדובר על איזה חברה קיקיונית. זאת הייתה מניה "שחייבת" להיות בתיק של כל משקיע ישראלי. עם הצמיחה המדהימה של החברה, זה פשוט מפליא שאין עשרות אלפי מליונרים בארץ שהתעשרו רק בזכות טבע. זה מראה עד כמה רוב הציבור נלחץ בקלות מכל תזוזה בשוק המניות ובכלכלה. אם כל המשקיעים שהחזיקו את המניה בשנות ה-90 וה-80 היו פשוט נותנים למניה לרוץ, והיו מתעלמים מכל הרעש של שוק המניות, היתה יכולה להיות בארץ כמות מכובדת של אנשים מאוד עשירים.

עדו, אני רואה שיש לך חיבה גדולה למניות צמיחה מהירה, כלומר מניות עם מכפיל רווח נמוך, ועם צמיחה גבוהה ברווחים. האם אתה ל-ע-ו-ל-ם לא מחזיק מניות צמיחה איטית? כאלו שהן בעלות מכפיל לא גבוה יחסית (לא צמיחה)? בעיתות משבר או מיתון, הן יורדות פחות…

לפעמים אפשר למצוא מציאות גם שם. אפשר לראות לדוגמא את טבע שהיתה חברת צמיחה מהירה למשך שנים ועברה לצמיחה איטית מכורח הנסיבות שקשה לה כבר לצמוח בקצב גבוה כמו בעבר. לפני זמן מה היה חשש לגורל תרופת המקור שלה, הקופקסון, ולכן היא ירדה מאד עד למכפיל יחסית נמוך של 10. האם במצב כזה אתה לא שוקל (או בכלל לא עוקב) לקנות אותה? לפי לינץ', חברה מהסוג של טבע, שמוכרת משהו שתמיד אפשר לקנות בכמויות (כמו סיגריות, רחמנא ליצלן, בדוגמא שלו) ולאו דווקא מוכרת יחידה אחת פר לקוח פוטנציאלי, היא תמיד עדיפה. במכפיל 10, עם צנרת מרשימה של 100 מיליארד דולר של תרופות, חלקן עם בלעדיות פוטנציאלית עקב ראשוניות, עם ניהול מבריק של החברה לאורך שנים, דיבדבנד בצמיחה (אמנם קטנטן), שוק שתמיד יהיה קיים, צמיחה ומאזן חזק מאד (יחס הון למאזן 50 ומשהו אחוז), האם גם אם אתה לא עוקב חברה מהסוג של טבע, היית שוקל לקנות אותה? לינץ' מדבר על לבנות סקריפט של "למה הייתי קונה את החברה". עפ"י הסקריפט הזה, מה יכול להיות רע בטבע? בטח במכפיל 10?

ועוד משהו בהמשך לשאלה הקודמת. אני מחזיק מעט מאד מניות באופן יחסי, בערך 6,7. הסיבה היא חוסר בזמן לנתח חברות וגם כי אני לא חושב שצריך להזחיק הרבה מניות…

האם אתה מצליח לזכור את כל הנתונים הפיננסים של כל מניה או חברה שבהם אתה מחזיק? לפעמים יוצא שאני קורא את הדוחות של החברה ואני מרגיש ממש טוב איתה כי זה טרי אצלי בראש. אחרי נניח חודשיים, אם אין הודעות מיוחדות לחברה, אני מתחיל לשכוח, ואני לא ממש חופר בהודעות החברה לבורסה כי זה יהיה סוג של איסוף אינסופי שלא תמיד יש זמן עבורו.

השאלה של היא בעצם כזו: האם אתה נשאר נאמן לחברה במהלך כל הרבעון ולא ממש בודק מה קורה איתה, כי למעשה מלבד הודעות לבורסה פה ושם, אין ממש חדשות לגביה. האם אתה ממש זוכר את כל הנתונים לגביה? או שאתה אומר לעצמך "אוקי, ניתחתי את החברה כרגע. מצבה טוב. היא אמורה לצמוח לפי הערכה שלי" ואז פשוט שם את זה בצד ולא מתייחס עד לרבעון הבא?

דוגמא פשוטה עשויה להיות חברת אפל בה אני מחזיק. לחברה אין שום הודעות פיננסיות מיוחדות אלא רק הודעות בד"כ של יח"צ. פעם ברבעון היא מוציאה דו"ח מעולה ועוד ככה איזה פעמיים בשנה סטיב ג'ובס נותן את השואו שלו וקצת נתונים על מכירות ושואו אוף בכנס הידוע. זהו. אין שום חדשות מעבר. מה עושים בין רבעון לרבעון?

איתי, אפשר לשאול למה אתה מחזיק אפל, עם מכפיל 20? האם אתה צופה להם עליה גדולה מאוד

ברווחים?

איתי, האנליסט הטוב ביותר שמסקר את טבע הוא לדעתי אורי הרשקוביץ, והוא לא צופה לה גדולות. http://www.flix.co.il/tapuz/showVideo.asp?m=3676760

ידידיה, למה אני מחזיק באפל? אז ככה:

1. קודם כל נתחיל בזה שאני מאד אוהב את המוצרים שלה. כלל ראשון הוא לאהוב את המוצרים של החברה. אני לא שונה ממיליונים אחרים שגם אוהבים את המוצרים שלה

2. יש לה מעט מאד מוצרים. כל מוצר תורם הרבה מאד הכנסות ושולי הרווח של אפל גבוהים מאד. כל מוצר חדש מכניס המון המון כסף ומשפיע מיידית על ההכנסות והרווח. תחשוב שבינתיים נמכרו רק 3M אייפדים ברבעון השני והזרוע עוד נטויה.

3. יש לה המון כסף מזומן, בערך 40B, שזה שווה ערך לכ40$ למניה, כך שאם אתה לוקח את זה בחשבון, אז המכפיל שלה נמוך יותר. בכלל, המכפיל שלה הוגן. היא חברת צמיחה והמכפיל שלה לא 50, אלא 18-20. הוגן.

4. ניהול מצויין. אין ספק שסטיב ג'ובס הוא אשף בתחומו והוא מספק את הסחורה לבעלי המניות. לא היה מזיק אם הוא היה גם מתחיל לחלק דיב'. משום מה הוא מנגד בכל תוקף.

5. נישה. אפל זו חברת נישה. אתה יכול לבוא להגיד שיש מתחרים אחרים שנושפות בעורפה, אבל החברה מצאה נישה. ועפ"י לינץ', נישה זה דבר חשוב. לקוח רוצה לקנות אייפון או אייפד ולא אכפת לו לקבל מוצר פחות טוב(תלוי בעיני המתבונן)

6. ריטייל. מה שטוב בחנות אחת והוכיח עצמו פעם אחר פעם, יהיה טוב גם ב 300 חנויות אחרות. אנשים אוהבים את חנויות הריטייל של אפל. היא עכשיו פתחה חנות שניה בסין. עד ביום נמכרו כ 120M אייפונים. תחשוב איזה פוטנציאל יש בסין שזה שוק יחסית זניח עד עכשיו

7. אני מחזיק במנית החברה כבר כ 3 שנים במחיר קניה של 108$. זו לא סיבה להחזיק בה כרגע, אבל אני רק יכול להצטער שבמשבר האחרון לא קניתי ב 80$ עוד חבילה…

באופן כללי, אני לא צופה לחברה עליה גדולה מאד ברווחים, אבל עדיין חושב שהאייפד יתרום עליה ברווחים. כבר היום היא החברה השניה מבחינת שווי שוק בארה"ב וגרהאם אומר ש"עוד לא היה עץ שצמח לאינסוף". אני מסתפק בלהחזיק מניות שאני יודע להסביר לעצמי למה אני מחזיק בהן, והסברתי זאת למעלה. אני מסתפק בתשואות צנועות יחסית (10% זה היעד השנתי שלי, ועד עכשיו השנה, אני אפילו לא קרוב לזה).

יהונתן, ראיתי ככה במהירות את הוידיאו על טבע. אז כמה הערות:

1. קודם כל גם האנליסט הנ"ל אומר שטבע תגדיל את הרווחים שלה בקרוב…

2. טבע ידועה כחברה עם הנהלה שמרנית למדי. אף פעם לא יוצאים עם הצהרות של רווחים מטורפים כדי לעמוד בסופו של דבר ביעדים ואף לעבור אותם. החברה נותנת תוכנית חומש (כמה חברות כאלו יש שלהן תוכניות חומש? הרבה מאד חברות רואות בקושי רבעון קדימה). אני לא זוכר בדיוק את המס', אבל עפ"י טבע, היא אמורה להגיע לרווח של כ 6.8B ב 2015. ההנחה שלה שהקופקסון יהיה אז רק כ 5% מהרווחים…היום הרווח השנתי שלה הוא 2B. יחסית לענקית כמו טבע, זו צמיחה די גדולה, אמנם ב 5 שנים, אבל לי זה טוב.

3. מאז הירידה של טבע בעקבות החשש לקופקסון, טבע עלתה בניו יורק 12% ואני רק יכול לשמוח שקניתי מיד לאחר הירידה של החברה בניו יורק. היסטריה מיותרת. לטבע יש לובינג ומערכת משפטית שבה היא משקיעה הרבה כסף במטרה לקצור את הפירות, והיא אכן קצרה אותן לאחרונה.

4. העולם הולך לגנריקה. טבע היא החברה הגנרית הגדולה בעולם. יש לחברה הרבה מאד תרופות בצנרת שהיא ראשונה בלבקש עבורן אישור גנרי. 100B זה הרבה כסף. ברור שלא הכל יצליח, אבל מדי פעם טבע משחררת הודעה שהיא קיבלה אישור על שיווק תרופה גנרית ואז היא מציפה את השוק בתרופות שלה. אני לא מעורה ברמות מטורפות על ההבדלים בבקשות מה FDA לגבי איזה מסלול יש עבור כל אחת מהבקשות, אבל הבסיס שכתבתי הוא מספיק טוב בשביל להשקיע בה (עבורי :))

עדו, לא הבנתי למה מבחינתך חברות תרופות הן גרועות. בזכות חברה כמו טבע שהביזנס שלה הוא בגנריקה, יש ירידת מחירים. בלעדיה, חברות היו מפתחות תרופות מקור ומשאירות את הפטנט קיים כמונופול ללא הורדת מחירים. אי אפשר לצפות מחברות שמשקיעות הון עתק במחקר ופיתוח שהן לא ירצו להרוויח, לא? בסוף זה הכל ביזנס. כולם רוצים לעשות כסף.

זוהי מהות הקפטליזם. מישהו שמנסה לעשות טוב עבור עצמו והאינדבידואליות הזו יוצרת את הטוב הזה עבור מיליונים.

הבעיה שלי עם חברות תרופות היא שהתרופות המערביות גורמות יותר נזק לגוף מאשר תועלת.

אין לי בעיה עם חברות שמרוויחות כסף, אלא עם חברות שמרעילות אנשים.

לאיתי: אתה צודק לגבי מהות הקפיטליזם – "מישהו שמנסה לעשות טוב עבור עצמו והאינדיבידואליות הזו יוצרת את הטוב עבור מיליונים". גם אותם אינדיבידואלים שמשקיעים במניות של חברות הם חלק מהמערכת הזו. המטרה הפרטית שלהם היא כמובן להרוויח כסף עבור עצמם, אבל על הדרך הם גם תורמים לחלוקת משאבים יותר צודקת ויעילה בעולמנו. בדרך כלל זה נעשה על ידי הכנת שיעורי הבית היטב וכתוצאה מכך העדפת החברות המוצלחות יותר על פני הגרועות, אך בנוסף לכך, אם מישהו נמנע מהשקעה בחברה כלשהי מסיבות אידיאולוגיות גם זה עשוי לתרום לעולמנו. אינני בטוח שהשיקול של עדו לגבי חברות תרופות הוא נכון, אבל כגישה לחיים זה מעורר הערכה. אני למשל, לעולם לא הייתי מוכן להשקיע בחברה כמו מקדונלדס או קוקה קולה, לא משנה באיזה מכפיל היא נסחרת.

אסקובאר, כן – קוקה קולה ומקדונדלס לא רחוקים מחברות התרופות בחוסר האתיות שלהן.

אם כי לא טענתי שאני לא אשקיע בחברות תרופות. למעשה השקעתי פעם בחברה שמייצרת רכיבים לתרופות (צ'יינה פארמה) – החברה מייצרת ויטמין סי ופניצילין שמשמשים כחומרי גלם לתרופות.

למרות שיש לי בעיה עם חברות תרופות או קוקה קולה, לא הייתי נמנע מלהשקיע בהן אם המחיר שלהן היה מאוד נמוך (אבל הייתי מעדיף להשקיע בחברות אחרות אם הן היו נסחרות בתמחור דומה).

ברגע שאתה נמנע מלהשקיע בחברות מסויימות מסיבות מוסריות, מאוד קשה לדעת איפה למתוח את הגבול. למשל, מה עם נסטלה או אסם? הרי אין הבדל גדול בינן לבין קוקה-קולה.

או מה עם ברקשייר האתווי? הרי יש להם החזקה מאוד גדולה בקוקה-קולה.

אני לא מותח עליך ביקורות, אלא רק אומר שאני מעדיף שלא להכניס את עצמי לפינות האלו אלא אם כן מדובר במקרה קיצוני של חוסר מוסריות מצד החברה.

בקשר למקדונלדס, האם ראית את הסרט "Super Size Me"? אם לא, אני ממליץ. כמו כן כדאי לך לראות את הסרט "Food Inc" – אחרי הסרט הזה חתכתי בצריכת הבשר שלי. כיום אני אוכל בשר רק פעם בשבועיים-שלושה.

אלעד, ומה אם היית בן 60, כל הכסף שלך היה מושקע בשתי מניות והיית צריך לממן את הפנסיה שלך ולשלוח 3 ילדים לאוניברסיטה יוקרתית בארה"ב, האם גם אז היית מעדיף שהמניות בהן אתה מחזיק לא יחלקו דיבידנדים ויסחרו בזול?

האחריות של החברה כלפי בעלי המניות שלה היא לשמור על מחיר מניה הוגן ולתגמל אותם בדיבידנדים. לחברה יש אחריות כלפי בעלי המניות שלה כך שאלו יוכלו לשאוב רווחים מהחברה לצורך מימון צרכיהם הפיננסים.

למנהלי החברה אין שום אחריות כלפי אלו שרוצים לקנות את המניה שלה (כלומר כלפי אלו שעדיין אינם בעלי מניות) אלא כלפי אלו שרוצים למכור את המניות שלה (כלומר כלפי אלו שהם בעלי המניות שלה).

אני יכול להגיד לך מהנסיון שלי מישיבות כלליות עם בעלי מניות שהדבר שתמיד עולה בשאלות שלהם להנהלה הוא עניין הדיבידנדים ומחיר המניה. זה מה שמדאיג את בעלי המניות שמחזיקים מניות לטווח ארוך – הם רוצים לקבל הרבה דיבידנדים ושמחיר המניה יעלה.

מן הסתם, בעלי המניות העיקריים הם אנשים מבוגרים. אנשים שכל חייהם חסכו והשקיעו דולר אחר דולר במניות. בגיל מבוגר הם רוצים תגמול להשקעות שלהם.

אני אומנם לא כזה זקן, אבל גם אני הייתי רוצה לקבל הרבה יותר דיבידנדים מהמניות בהן אני מחזיק. הדיבידנדים הם כיום מקור הכנסה מאוד חשוב בשבילי. אני אפילו חייב להתוודות שאחד הדברים שאני בודק ראשון בדוח כספי של החברות בהן אני מחזיק הוא הדיבידנד. תמיד מעניין אותי לדעת כמה דיבדינדים אני אקבל השנה. אני יודע שזה קצת דבילי כי הדיבידנדים הם אחוז די קטן מהתשואה שלי, אבל עדיין זה כסף נזיל שאני מקבל ודי עוזר לי להתקיים.

אלעד, אני אנסה להסביר זאת בדרך אחרת.

נניח שאתה מקים עסק ביחד עם עוד 2 שותפים. אתה מאוד אוהב את העסק ומוכן להחזיק בו הרבה מאוד שנים, אבל מסיבות אישיות, שני השותפים שלך צריכים מדי כמה חודשים מזומנים ומוכנים למכור לך חלק מהעסק.

ברור שמבחינתך עדיף לקנות את החלק שלהם בזול. אבל נניח שהיתם ממנים מנהל חיצוני לעסק. האינטרס שלו היה ליצור מצב (ככל שהוא יכול) שהעסק יתומחר בצורה הוגנת וששני החברים שלך יקבלו מחיר הוגן כשהם מוכרים חלק מהעסק. הוא לא היה צריך לעודד מצב שיעדיף את האינטרס שלך על פני האינטרס של שני החברים שלך.

כשחברה עושה רכישה עצמית של מניות קורה משהו דומה – היא מעבירה בעלות משותפים לשותפים אחרים. האינטרס של ההנהלה של החברה צריך להיות שאלו שמוכרים את החלק שלהם בעסק יקבלו מחיר הוגן. הם צריכים ליצור מצב (ככל יכולתם) כך שהחברה תסחר במחיר הוגן וכל מי שרוצה למכור מניות יקבל מחיר הוגן.

גראהם לא דיבר כאן על איזה מניה כדאי לך כמשקיע ערך לקנות, אלא מה צריכה להיות ההתנהגות התקינה של ההנהלה. וההתנהגות התקינה לפיו היא לחלק דיבידנדים, וכשאי אפשר, אז עדיף דיבידנד מניות מאשר לא לתת דיבידנד בכלל.

עידו,

אני נוטה להסכים עם גראהם שמחיר המניה של חברות שמחלקות דיבידנד גבוה יותר ממקבילותיהם שלא מחלקות דיבידנד.

מחיר גבוה יותר יתבטא בכך שהחברה תיסחר במכפיל גבוה יותר.

השאלה הנשאלת היא האם מחיר מניה גבוה הוא יתרון או חיסרון?

חסרונות במחיר מניה גבוה וחלוקת דיבידנד:

1.מס המשולם על דיבידנדים, אם אני מקבל דיבידנד של 4% ישאר לי 3% ביד, אותו 1% ששולם כמס היה יכול לתרום משמעותית לתשואה ארוכת הטווח שלי אם היה מושקע ברכישה חוזרת של מניות.

2.החברה תוכל לבצע רכישה עצמית של מניות במחיר גבוה יותר מה שיגרום לפגיעה בתשואה העתידית.

יתרונות בחלוקת דיבידנד ומחיר מניה גבוה:

1. מחיר מניה יציב יותר מה שמאפשר מימוש המניות במחיר הוגן גם בעת משבר כלכלי.

2. שליטה בהקצאת המשאבים בחברה, אני מחליט האם להגדיל את חלקי בחברה, בעשור האחרון המון חברות ביצעו רכישה חוזרת במחירים גבוהים.

3. קבלת הכנסה שוטפת.

4. החברה יכולה להשתמש במניותיה כמטבע לביצוע עסקאות רכישה.

אני חושב שברוב המקרים, בטווח הארוך (10 שנים ומעלה) החסרונות גוברים על היתרונות, בייחוד אם מדובר בחלוקה משמעותית מתום הרווחים (PAYOUT RATIO), ולכן הייתי מעדיף להשקיע במניות זולות יותר שרוכשות בחזרה מניות מאשר במניות יקרות שמחלקות דיבידנד.

עדו, ראיתי את הסרט הראשון שציינת, לא את השני. אני מסכים איתך לגבי הגישה ביחס לבשר, גם אני נוהג ככה…

אני מסכים איתך גם בקשר לקושי למתוח קו בין חברות שאני מוכן להשקיע בהן, לחברות שלא. לדעתי הרבה יותר קל להחליט איזה סוג של חברות אני רוצה לרכוש, ואותן לחפש, מאשר אילו חברות אינני רוצה. יש קו מקשר בין כל החברות שאני מתעניין בהן, ושאני מרגיש נוח לרכוש אותן לטווח ארוך מאד. זה חוסך ממני את הצורך להפעיל כל פעם שיקול מוסרי עדין. החברות שאני מחפש הן תמיד כאלה שיש להן דרך ייחודית לשפר ולייעל תהליכים שמתבצעים בצורה פחות יעילה ע"י חברות אחרות. לחברות כאלה באופן טבעי יש חפיר מעולה, ובדרך כלל בטווח הארוך השוק "מגלה" אותן לפתע. עד שזה קורה, יש לעתים הזדמנות לרכוש אותן במחיר נוח. אני מתייחס אליהן כאל חברות שתורמות למין האנושי, ע"י זה שהן, במובן מסויים, מורידות את "האנטרופיה" של העולם שלנו. בדרך כלל זה מתאפשר בעזרת איזשהו יתרון מדעי או הנדסי או טכנולוגי, שמוטמע בתוך המוצרים שלהן. אני מודה, עם זאת, שנורא נורא קשה לי למצוא רעיונות טובים להשקעה, בד"כ כי המחירים לא מספיק נוחים, או כי החפיר לא תמיד מספיק עמוק.

עידו מעניין אותי מה שאמרת על WFC-לגבי המבחן.

אמרת שאתה לא תחזיק מניה במכפיל 10 אם WFC זולה יותר,אבל היום WFC נסחרת במכפיל 15-16- מכפיל גדול פי 2 מהמוצע המכפילים בתיק שלך(לפי דברייך)

במקרה כזה למה שלא תשקול להחזיק מניות עם מכפיל 10

תסלח לי שאני לא אענה לך. פשוט כל חודש שואלים אותי את אותה השאלה בדיוק, וכתבתי כאן לפחות 3 או 4 פעמים בעבר מדוע WFC נסחרת במכפיל עתידי נמוך מ-10. אתה יכול לבדוק את התגובות שלי לחודש יולי ולחודש יוני – הסברתי את זה שם.

the-chorba, אתה למשל יכול לקרוא את הסיכום שלי על הרבעון השני של וולס. בגדול, החברה עכשיו מפרישה הרבה מאוד כספים לחובות מסופקים (חובות שיש ספק אם יוחזרו לחברה). זאת בגלל מספר פשיטות הרגל ואי עמידה בתשלומי המשכנתאות.

כשהמצב יחזור לנורמלי, החברה תרוויח כנראה 4$ או יותר למניה. זאת כמובן דעתי האישית ויכול להיות שאני טועה.

שלום לכל הפורום

האמת אני מעיין בפורום באופן קבוע ויש תמיד מניות גדולות (מניות ערך) שמשקיעים קונים,

אין הדבר רע אך משקיע צריך לחלק את התיק שלו גם למניות צמיחה שהם המנוע האמיתי של התיק.

לדוגמא לאחרונה עקבתי אחר מניית NPD ( רשת בתי מרקחת בסין) ירדה לא מעט מאז אפריל כמו כן שווי שוק 328M בלבד , אני ישתדל להעביר נתונים נוספים על החברה בזמן הקרוב

ODP (רשת קמעונאות גדולה ) מעניינת מאד במחירים האלה ובגלל הדוחות האחרונים שלה

ZQK אמנם דוחות פושרים אבל אני חושב וזאת דעתי האישית כמובן שזאת חברת צמיחה לעתיד הרחוק ETM מאד מעניינת כמו שעידו הזכיר כאן לא פעם .

וחברה נוספת שלדעתי היא מעניינת COT ( חברת משקאות) אני בימים אלה עובר על הדוחות ואני מקווה להעביר כמה שיותר אינפורמציה בזמן הקרוב לכל חברי הפורום.

שתהיה לכולם שנה טובה וכמובן שנת השקעות פוריה

נשיא GIC

עידו אתה מעדיף את השוק הסיני על השוק האמריקאי ?

כי ניתן לרכוש חברות סיניות גם בשוק האמריקאי אז מה ההבדל מעניין אותי לידע אישי.

אני לא קונה מניות של חברות סיניות, והסברתי על כך בעבר.

יוצאות הדופן הן חברות עם הנהלה הונג-קונגית או טיוואנית.

the chorba – אתה יכול למשל לקרוא את תגובה מספר 7 שלי מהפוסט על אפריל.

עידו,

אני מסכים עם כל מה שרשמת ולכן רשמתי את השיקולים בעד ונגד קניית מניות שמחלקות דיבידנד.

השורה התחתונה שונה ממשקיע למשקיע בהתאם לשיקוליו האישיים, בהתחלה חשבתי שהמון פעמים חברות משלמות מס יקר בזמן שהיו יכולות להפחית משמעותית את כמות המניות אבל עכשיו אני מבין שיש אנשים שחיים מהדיבידנדים האלה.

אני חושב שכמשקיע שטווח ההשקעה שלו הוא 10 שנים ומעלה, ובהינתן רמת המחירים הנוכחית, יש לי העדפה משמעותית לחברות שרוכשות מניות באגרסיביות ובמיוחד אם תשואת הדיבידנד שלהם אפסית.

אלעד, אני מסכים איתך. גם אני אוהב מניות של חברות שקונות מניות באגרסיביות. לכן אני אוהב את טימברלנד, ומחכה שיהיה לי כסף פנוי כדי להיכנס למניה שוב.

רק שאני אף פעם לא מחזיק מניה לטווח כל כך ארוך של 10 שנים. אולי זה יקרה בעתיד, אבל בינתיים זה לא קרה. הדרך הכי רווחית היא לצאת מהמניה כשהיא נסחרת במחיר סביר, ולהיכנס למניה זולה יותר. אני לא חושב שיש מצב שמניה תסחר בזול לאורך תקופה כה ארוכה של 10 שנים.

ועוד משהו, כיוון שהדיון בעניין הדיבידנדים התחיל מאי-בון, חשוב לציין שאין מס על דיבידנדים בהונג-קונג, לכן אין סיבה שחברות לא תשלמנה דיבידנדים.

אני אישית חסידת דיביד. ,20% מס זה פחות מהמיסים שמשלמים על שכר שמקבלים.

כרגע אני משקיעה חזרה את הדיביד. אבל בעתיד אני בונה על תוספת חודשית כמו שכר.

לגבי טימברלנד שהיא במכפיל רווח של 12 בערך ,האם לא עדיפה חברת סקצ'רס SKX במכפיל

7 כשהרווחים לאחרונה גדלו שוב.

אני לא מכיר את SKX, אבל לפי מורנינגסטאר מכפיל הרווח שלהם גבוה יותר ממה שכתבת.

הנה מה שאני מקבל בהתסתכלות מהירה במורנינגסטאר:

TBL:

שווי שוק 940 מליון

מכירות -ירדו מ 1.6 מיליארד בשנת 2005 ל 1.3 מיליארד ב-2009

מכפיל המכירות – 0.75

רווח שיא בשנת 2005 – 165 מליון

מכפיל על רווח השיא – 5.7

רווח שנת שפל 2007 – 40 מליון

מכפיל על רווח שפל – 24

ממוצע רווחים של 5 שנים – 82 מליון

מכפיל על רווח ממוצע – 11

כמו כן החברה קנתה 3 מליון מניות בממוצע כל שנה בעשור האחרון, והשנה היא בדרך לקנות 4 מליון מניות או יותר – כלומר בערך 8% מהמניות שלה.

SKX:

שווי שוק – 1.1 מיליארד

מכירות – עלו ממיליארד בשנת 2005 ל 1.4 מיליארד ב-2009

מכפיל מכירות – 0.8

רווח שיא בשנת 2007 – 76 מליון

מכפיל של רווח השיא – 14

רווח שנת שפל 2005 – 45 מליון

מכפיל של רווח שפל – 24

ממוצע רווחים של 5 שנים – 60 מליון

מכפיל של רווח ממוצע – 18

כמו כן החברה לא מחלקת דיבידנד ולא רוכשת מניות. למעשה מספר המניות שלה עלה מ-40 ל 46 מליון תוך 5 שנים.

מבחינת המאזן המצב של שתי החברות דומה. אבל מבחינת הרווחים נראה שטימברלנד עדיפה בהרבה.

זה רק ממבט חטוף כי אני לא מכיר את SKX

תודה על התשובה ,

את הנתונים אני לוקחת מדמרקר בעברית כי זה יותר נוח לי מדוחות באנגלית.

אז עד אתמול גם אני לא חשבתי על מניית SKX למרות שאני נועלת את הנעליים שלהם ומאד מרוצה .

אז חזרת לנתונים.

הרווחים של TBL לרבעונים האחרונים 23.4- , 25.7 ,22.2 ,37.7 =62 ,לפי החישוב הבערך שלי המניה במחיר שלה.

SKX רווח נקי ל4 רבעונים אחרונים 40.2 ,56.3 ,27.9 ,24.4 =148 ,לפי החישוב שלי המניה צריכה להגיע ל49$ והיא נסחרת ב 22$ .

לי היא נראית די אטרקטיבית לקניה למרות שאין כאן ויכוח .

נקווה שETM תמשיך להתחזק כי הספקתי לחזק לפני העליות.

הצצתי בדוח האחרון של SKX, ונראה שהמכירות זינקו ב 70% ברבעון האחרון. הרווח שלהם בחצי שנה הראשונה כמעט הגיע ל-100 מליון. כך שנראה שהמניה באמת זולה. אבל זה רק ממבט מהיר.

נראה לי מוזר שהמכירות שלהם זינקו כל כך הרבה. צריך לקורא את הדוחות יותר לעומק. נראה אם יהיה לי זמן בשבוע הקרוב.

מה מותג הנעלים שאת נועלת?

אף פעם לא שמעתי על החברה הזאת.

דפני, שימי לב לכמות המניות שבעלי העניין ב SKX מכרו ביולי- אוגוסט. הם מכרו מניות בכמה מליוני דולרים – שזה הרבה מאוד.

http://www.gurufocus.com/news.php?id=107007

עידו, צירפתי כתבה על חברה שעומדת להתפרק.

זכור לי שבעבר עשית משהו דומה והייתי שמח לשמוע מה דעתך על החברה הזאת.

אלעד, מחיר המניה הוא 13 סנט. אין לי אפשרות לקנות מניות פני כה זולות בגלל שהעמלה שאני משלם קופצת אם אני קונה מעל ל-5000 מניות.

כך שאין לי שום אפשרות לקנות את המניה במחיר סביר. אני בדיוק בשלבים של פתיחת חשבון באי-טרייד – זהו הברוקר הכי טוב לקניית מניות פני.

על פניו זה נראית הזדמנות מעניינת. הייתי קורא בדיוק את ההסכם הרכישה ובודק טוב את הדוח לראות מה הנכסים של החברה – בשביל לדעת מה ניתן לקבל מעל ל-12 סנט.

אתה תקבל דיבידנד של 12-16 סנט לפי הכתבה, ובנוסף לכך אולי עוד כסף – בשביל זה חשוב לבדוק את הדוח – אולי למשל יש לחברה נכסי נדל"ן שרשומים במחיר רכישה של לפני 20 שנה – צריך לבדוק את זה.

מחיר המניה הנוכחי עומד על 12 סנט, כך שכרגע אין כאן הרבה טווח בטיחות.

כמה דברים שצריך לזכור:

1 – כיוון שמדובר בפירוק, האמריקאים לא ייקחו ממך מס על הדיבידנד, אבל אני לא יודע מה רשויות המס בארץ יקחו. והמס צריך להיות שיקול בחישוב התשואה

2 – שים לב מה העמלה שאתה משלם. אם למשל אתה יכול לקנות רק 5000 מניות ומשלם 10 דולר עמלה – זה כבר 2% שחותכים לך את הרווח.

3 – הדברים האלו יכולים לקחת הרבה מאוד זמן. אני עשיתי השקעה שכזאת עם FTAR. קניתי פעם ראשונה לפני 5 או 6 שנים אני חושב. עד היום המניה עדיין סחירה. כאשר מדי כמה חודשים החברה מכרה חלק מהנכסים ושילמה דיבידנד נכבד. אני נכנסתי פעמיים לחברה וכל פעם יצאתי אחרי רווח של 100% או משהו כזה. אבל מי שהחזיק את החברה לאורך כל התקופה עשה מכה של מאות אחוזים.

4 – סבלנות. שים מחיר קנייה אטרקטיבי וחכה. המניות האלו מאוד תנודתיות. כמובן שאם תשים מחיר נמוך מדי, יש סיכוי שתפספס את ההשקעה.

על פניו זה נראה הרבה פחות אטרקטיבי מאשר המקרה של FTAR. אבל אני לא מכיר את הפרטים, ואני לא מתכוון להתעמק לפני שאפתח חשבון באי-טרייד.

תיקון – כל פעם הרווחתי כמה עשרות אחוזים על FTAR ולא מאה אחוזים.

עדו, מה העמלה באיטרייד? ב-IB עמלת המקסימום היא 0.5%.

העמלה היא 10$ לפעולה. עד כמה שאני מבין, זאת העמלה ללא קשר למספר המניות שאתה קונה, אבל אני אדע בוודאות רק אחרי שאני אתחיל לסחור איתם.

קראתי דיון באחד הפורומים שאני קורא שהשוו שם בין כל הברוקרים. לכל ברוקר יש יתרונות וחסרונות. החסרון הגדול של איטרייד הוא שירות גרוע. אבל הבנתי שזה הברוקר הכי טוב לקניית מניות פני.

יש לי כבר שני חשבונות ברוקר (אחד ב BOOM והשני בבנק שלי HSBC), כך שאני צריך את החשבון הזה רק בשביל דברים שאני לא יכול לקנות דרך BOOM – שזה אופציות, מניות פני, לעשות שורט וכו…

אני אוהב להחזיק כמה חשבונות, כי כל ברוקר טוב במשהו אחר. חוץ מזה זה טוב לפזר – אם ברוקר אחד פושט רגל.

עדו, מעניין אותי, מה העמלות בבנק כמו HSBC לגבי קניה ומכירה, והאם הם גם דורשים עמלות מרגיזות כמו הבנקים בארץ – למשל דמי שמירה.

אני סוחר איתם רק בהונג-קונג. בשביל לקנות מניות בארה"ב, אני צריך לפתוח חשבון HSBC נוסף בארה"ב. זה לא מסובך, אבל אני כבר מעדיף את איטרייד

בהונג-קונג העמלות שלהם גבוהות יותר מאשר ב BOOM. אבל אני עדיין אוהב להשאיר חלק מהמניות שלי ב HSBC, כי עמלות זה לא השיקול היחידי.

קודם כל אני יודע שמה שלא יקרה, הכסף שלי ב HSBC בטוח. דבר נוסף זה הדיבידנדים שנכנסים ישר לעו"ש. וסיבה אחרונה היא שאני רוצה להחזיק סכום מסויים בבנק שלי בתקווה שזה יעזור לי להשיג הטבות שונות. כמעט ואין לי מזומן, אז אם הייתי מחזיק ב HSBC רק עו"ש, הייתי צריך לשלם כל מני עמלות שבתור לקוח מועדף אני לא צריך לשלם.

כיום אני כמעט ולא צריך לשלם שום עמלה לבנק. זה לא כמו המצב בארץ שאתה צריך לשלם על כל שטות. האמת היא שאפילו כשאני אחזור לגור בארץ, אני לא אפתח חשבון בבנקים בארץ. אני מעדיף להשאיר את החשבון שלי ב HSBC. הבנקים בארץ ממש מעלים לי את הסעיף.

למשל כשהייתי ביפן, או כיום בסין, אם אני מושך כספים מכספומט של HSBC, אני לא צריך לשלם עמלה (וזה נכון לגבי כל סניף בעולם). בארץ אתה צריך לשלם עמלה על כל משיכה מהבנק.

עדו,

יש ברוקרים זולים יותר:

הנה טבלת השוואה:

http://www.finviz.com/store/stock-brokers.ashx

מחיר של 2.5$ לכל TRADING ללא תלות בכמות ומחיר :

JUST2TRADE (במכירה יש להוסיף 0.27$ לכל 10,000 מניות)

4.5$- ZECCO (גם קניה גם מכירה ללא תלות במחיר וכמות מניות). יש גם אפשרות ל10 TRADING FREE MONTHLY עם אתה מחזיק שם 25,000$ או עושה 25 טרנזקציות בחודש.

התכתבתי איתם – לפי תגובות שלהם זה באמת ככה..

יש לשים לב ש JUST2TRADE נותנים אפשרות להשתמש חופשי בתוכנות מסחר LEVEL 2 ,ב ZECCO זה עולה בערך 29$ חודשי.

כמובן שצריך לנסות ולסחור- רק אז נדע בוודאות…

דניאל, זה ממש לא חשוב לי אם גובה העמלה הוא 10$ או 2$. אני קונה אולי 5-7 מניות כל שנה. נניח אפילו שאני קונה 20 מניות. זה יוצא הפרש של 150$ בשנה, שזה לא שיקול בשבילי.

חוץ מזה שלאיטרייד יש סניף בהונג-קונג, ואז אני יכול לעשות העברות כספיות בין HSBC לאיטרייד בלי לשלם שום עמלה – זה כבר חוסך לי יותר מ 150$. מה גם שבהעברה כזאת הכסף מגיע תוך דקות, ולא צריך לחכות יומיים שלושה, ואז המניה כבר עולה ב-10% 🙂

אני חושב ששיקול העמלה הוא לא השיקול העיקרי כשבוחרים ברוקר. ישנם שיקולים נוספים כמו למשל מספר הכלים שהוא מציע, השירות שאתה מקבל, תמיכה, נוחות האתר שלהם ועוד. זה לא נכון לבחור ברוקר רק לפי העמלות שלו. אני בחברתי באירטייד כיוון ששמעתי שהוא טוב בקנייה של מניות פני שזה דבר מאוד חשוב בשבילי. הייתי בוחר בו גם אם הייתי צריך לשלם 20$ או 30$ על כל פעולה.

עידו,

הבנתי אותך. אך אינני מבין איך ברוקר 1 טוב בקניית מניות פני והשני לא טוב? אם מחיר לא חשוב אז מה כן חשוב? מהירות קניה? זה לא אמור לשנות לי כמה מחיר של מניה 10 $ או חצי דולר. חשוב שאוכל לקנות אותה מהר ושאתר יהיה אמין… ואם זה עלה לי 3 במקום 10 דולר, מה רעה?לא?

BOOM לא טובים כי מעל ל-5000 מניות אני צריך לשלם כמה סנטים על כל מניה. זה לא יוצא כדאי, אז אני צריך כל הזמן לקנות בחתיכות של 5000 מניות. אם מניה עולה 10 סנט, אני קונה 5000 מניות כלומר 500 דולר ומשלם 20 דולר עמלה – זה 4%.

אין שום דבר רע בלשלם 3$ במקום 10$, אני רק אומר שזה לא השיקול המרכזי בבחירת ברוקר. אני מאוד חסכן בהתנהלות היום יומית שלי, אבל דווקא בדברים כאלו אני לא נוטה לחסוך. אני מוכן לשלם יותר על שירות טוב יותר.

חיסכון של 200$-300$ בשנה זה לא שיקול בבחירה של שירות פיננסי. הייתי מוכן לחסוך את ה-200$ האלו במקום אחר (נגיד ללכת פחות למסעדות או לקנות פחות בגדים) מאשר לחסוך בדבר שכל כך חשוב לי – קרי שירות פיננסי טוב.

ברור שאם הברוקר של 3$ הוא באיכות של איטרייד אז הייתי בוחר בו, אבל אני לא מכיר את הברוקרים האלו, וממה שהבנתי איטרייד הם סך הכל בסדר, אז אני לא אקח סיכון ואפתח חשבון בברוקר שאני לא מכיר בשביל לחסוך כמה גרושים.

צריך לדעת מתי לחסוך ומתי לא.

OK

ספר לנו אחר כך על ניסיונך ב E-TRADER .

זה מעניין.

נרשמתי לETRADE בהונג קונג לפני זמן מה והשירות שלהם טוב ומהיר.

תודה על האינפורמציה רועי. זה מעודד.

התלונות ששמעתי על השירות של איטרייד קשורות לקבלת דיבידנדים כתוצאה מפירוק, מיזוגים ודברים כאלו. שמעתי שלוקח להם הרבה זמן להכניס את הכסף לחשבון ולפעמים צריך לנג'ס להם הרבה לפני שרואים את הכסף.

רועי,

מה זאת אומרת נרשמת בהונג קונג?

פתחת חשבון בהונג קונג? זה בשביל לסחור אך ורק בהונג קונג או גם ב USA?

הייתי בטוח שאפשר לפתוח רק ב USA באיטרייד.