מתחילת השנה התשואה של ה SPY עומדת על 5.9%. התשואה של ה DIA עומדת על 8.3%. התשואה של מדד ההאנג-סנג עומדת על מינוס 0.9%, והתשואה של התיק שלי עומדת על מינוס 1.9%.

התיק הממונף ירד בעוד איזה 10%, אז אם הייתי מחשיב אותו, התשואה שלי הייתה עוד יותר נמוכה.

לראשונה השנה התיק שלי מפגר אחרי כל המדדים, ולא פחות חמור, נמצא בטריטוריה שלילית. כיום, אחרי כל השינויים בתיק בחודשים האחרונים, התיק שלי מרוכז מאוד, כאשר בערך 70% ממנו נמצא בשתי השקעות. הגדולה ביותר היא האופציה של וולס-פארגו לשנת 2018 (סימול WFC-WT), אשר תופסת כמעט 50% מהתיק שלי. השנייה היא סטיוארט (סימול STC) אשר תופסת יותר מ-20% מהתיק. לכן כדי לדעת מה קורה עם התיק שלי, מספיק להסתכל כל שתי השקעות אלו. בגלל הריכוזיות הגבוהה של התיק, אני מניח שהוא יהיה מאוד תנודתי בזמן הקרוב.

לפי איך שהעניינים מתנהלים עד עכשיו השנה, כנראה שאני לא אשבור את המדדים השנה, אבל אני מאוד מאמין בשתי השקעות אלו, ומשוכנע שהן תעזורנה לתשואות שלי בשנתיים-שלוש הקרובות.

דוחות ודיווחים

אסיה סטנדרט (סימול 129) לא הפתיעה עם תוצאות טובות מאוד. ממשיך להדהים אותי עד כמה החברה זולה, והמניה תקועה במקום. החברה נסחרת בכחמישית מההון העצמי שלה.

דקה (סימול 997) דיווחה על התוצאות של השנה הפיננסית שלה, והראתה שיפור ניכר לעומת שנה שעברה ולעומת החצי הראשון של השנה. החברה אומנם הפסידה השנה, אבל הפסד התרחש כולו בחצי השנה הראשון. כמו כן ישנה עלייה יפה בהזמנות, ככה שנראה שהחברה צלחה את המשבר. מה שנחמד זה שלמרות ההפסדים בשנים האחרונות, החברה הקטינה מאוד את החוב, והגדילה את כמות המזומנים שלה.

בעבר רוב ההכנסות הגיעו מארה"ב, אבל שוק זה הצטמק מאוד בשנים האחרונות, וכיום סין היא השוק הגדול ביותר של החברה. כמו כן משהו כמו 20% מהכנסות החברה מגיעות מריהוט חנויות לואי-ויטון בסין. אני אשמח לראות את החברה חוזרת לצמיחה באירופה וארה"ב. עם שווי שוק של 300 מליון דולר והכנסות של 600 מליון, החברה נראית זולה. השאלה היא האם היא תצליח לחזור לרווחים של 50 מליון דולר ומעלה.

גם איבון (סימול 599) פרסמה את התוצאות לשנה הפיננסית. אם נתעלם מהוצאה חד פעמית בעקבות תביעה משפטית, הרווח השנה עמד על כ-24 מליון דולר, כאשר שווי השוק הוא בערך 230 מליון דולר. החברה לא נראית כל כך זולה, ולכן מכרתי את כל המניות.

סוף סוף קצת חדשות טובות בשביל וולס פארגו. נראה שהשינויים הרגולטורים לא יהיו גרועים כמו שהשוק ציפה. מעבר לכך שיחס הלימות ההון כנראה יהיה נמוך ממה שהפד רצה, עכשיו גם תקנות כרטיסי-הדביט הומתקו. אני לא יודע אם כרטיסי-דביט קיימים בארץ. כרטיס-דביט הוא כרטיס מגנטי כמו כספומט, שאפשר לשלם באמצעותו בחנויות. משהו כמו כרטיס אשראי, רק שבמקום שהכסף יורד עוד חודש, הוא יורד ישר מחשבון העו"ש.

עד היום לא היה פיקוח על העמלה שגובים הבנקים על הסליקה של הכרטיס. ולמה שיהיה פיקוח?

הרי את העמלות הם גובים מהחנויות ולא מהצרכנים. כמו כן בארה"ב יש כמות מאוד גדולה של בנקים, כך שאין קרטל בנקים כמו בארץ. הסיבה שהחליטו להתחיל לפקח על עמלות אלו היא לחץ מצד הקמעוניות הגדולות. בסך הכל הבנקים גבו בערך 44 סנט על כל פעולה. לא משהו משמעותי כל כך. הקמעוניות טענו שאם יחתכו את העמלות, הן תעברנה את ההוזלה לצרכן (נו באמת, מישהו מאמין לזה?).

במסגרת החקיקה של דוד-ופרנק הוחלט להכניס את הסליקה לפיקוח. הפד דיבר על כך שהם יורידו את העמלות ל-12 סנט. הורדה שכזאת הייתה פוגעת די קשה בבנקים, והם מצידם כבר הודיעו שהם ייצאו מהתחום הזה של כרטיסי-דביט בכלל או שהם ייקחו עמלות חודשיות מלקוחות הבנקים. ככה שמה שיקרה זה שבמקום שקמעוניות כמו וול-מארט תשלמנה לבנקים, הציבור הרחב ישלם. זה מה שקורה הרבה פעמים בחקיקות "חברתיות" למיניהן. במקום להגן על האזרח, המחוקק בעצם דופק אותו.

בסופו של דבר הפד קצת התקפל והודיע על הורדת העמלה ל-27 סנט. שזה אומנם נמוך מ-44 סנט, אבל עדיין הרבה יותר גבוה ממה שכולם ציפו. אני מניח שהבנקים כבר ידעו איך לסחוט את הלקוחות שלהם בשביל להשלים את החסר. וולס אמרו בפירוש שהם יחזירו חלק מההפסד ע"י העלה בעמלות אחרות. ככה שנראה שלפחות חקיקה זו לא תפגע יותר מדי ברווחים של וולס פארגו. חבל רק שהצרכנים הם אלו שיפגעו בסופו של דבר.

ואלי (סימול VALE) הולכת לשרוף עוד 2.4 מיליארד דולר במיזם הזוי.

בנוסף, הספינה הראשונה בצי הספינות שקנתה החברה עשתה סיבוב פרסה בדרכה לנמל דליאן שבסין, ושינתה את יעדה לאיטליה. הסיבה לשינוי היעד לא ידועה, אבל התגובה של החברה הייתה באמת מצחיקה. משהו בסגנון – "שינוי היעד מראה על הגמישות התפעולית של החברה". ואללה, כאילו מה? אתם עושים מאיתנו טיפשים?

תגידו מה הייתה הסיבה ותפסיקו עם השטויות. האם הנמל קטן מדי בשביל להכיל את הספינה הבומבסטית שקניתם, או שלא מצאתם קונים בסין?

לחברה גם יש שתי תסבוכות משפטיות באוסטרליה ובארגנטינה. אבל כל אלו לא ממש משנים, הייתי עושה שורט על החברה גם אם היא הייתה מנוהלת ע"י גאונים. זה שמנהלים אותה חבורת ליצנים, זה רק בונוס מבחינתי.

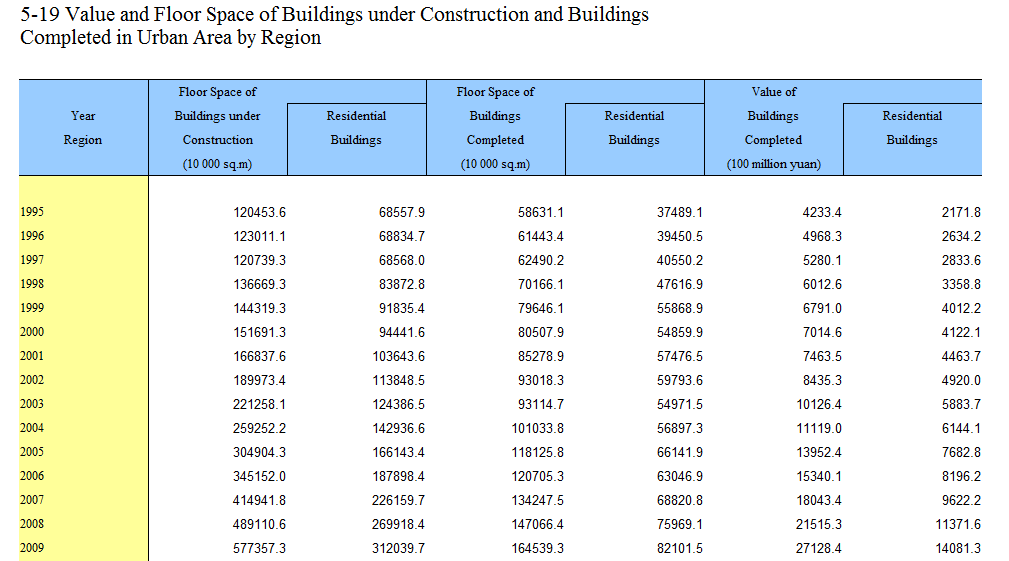

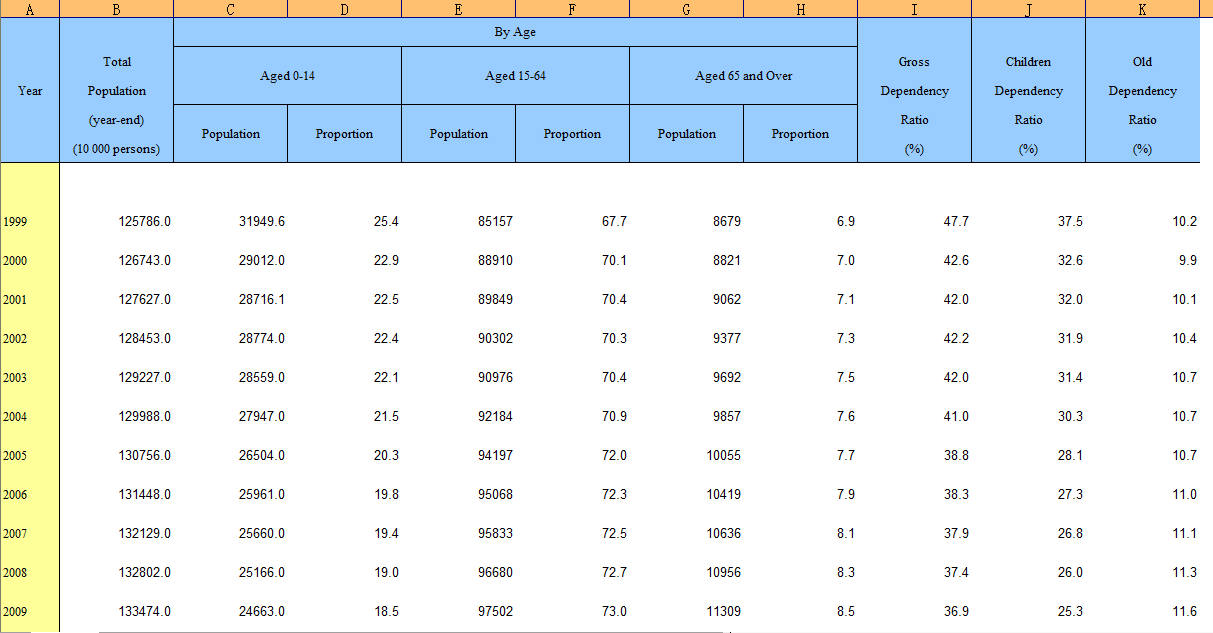

אני עובד על אקסל שמכיל את תכנית ההרחבה של חברות הברזל בשנים הקרובות. (הנתונים שמובלטים בכחול אלו מספרים שאני לא סגור עליהם ב-100%). בינתיים שמתי רק את ארבעת החברות הגדולות. ניתן לראות שב-2013 תהיה קפיצה מאוד גדולה בכמות הפקת הברזל ועוד קפיצה תהיה ב-2015. מן הסתם, ניתן להניח שלא כל התכניות אכן תתבצענה כמתוכנן, ובטוח יהיו אי אילו עיכובים.

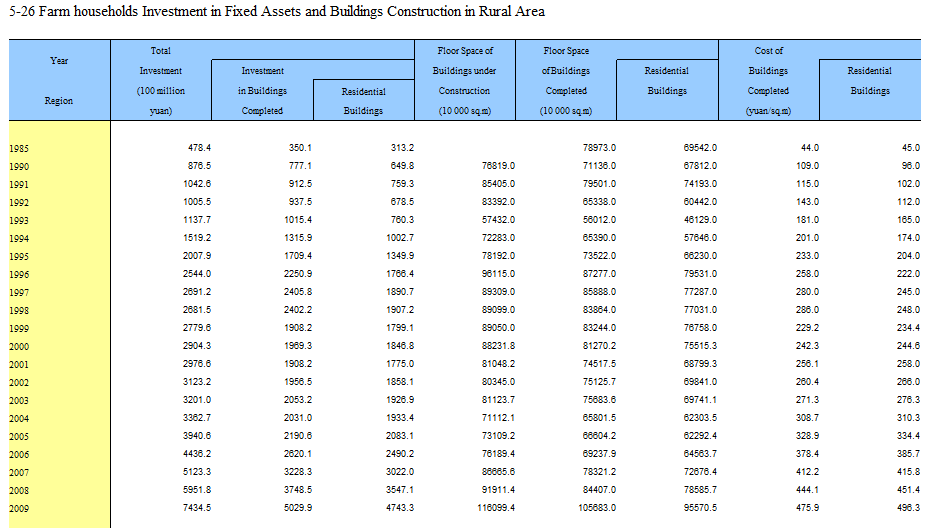

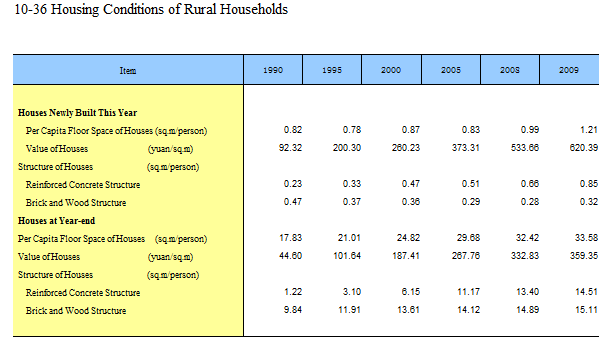

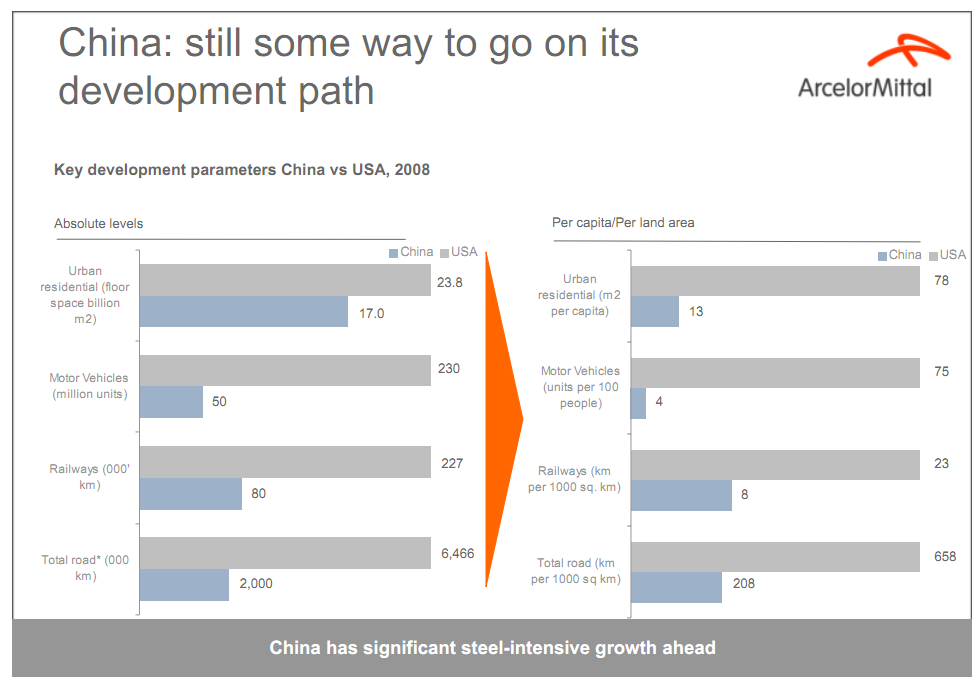

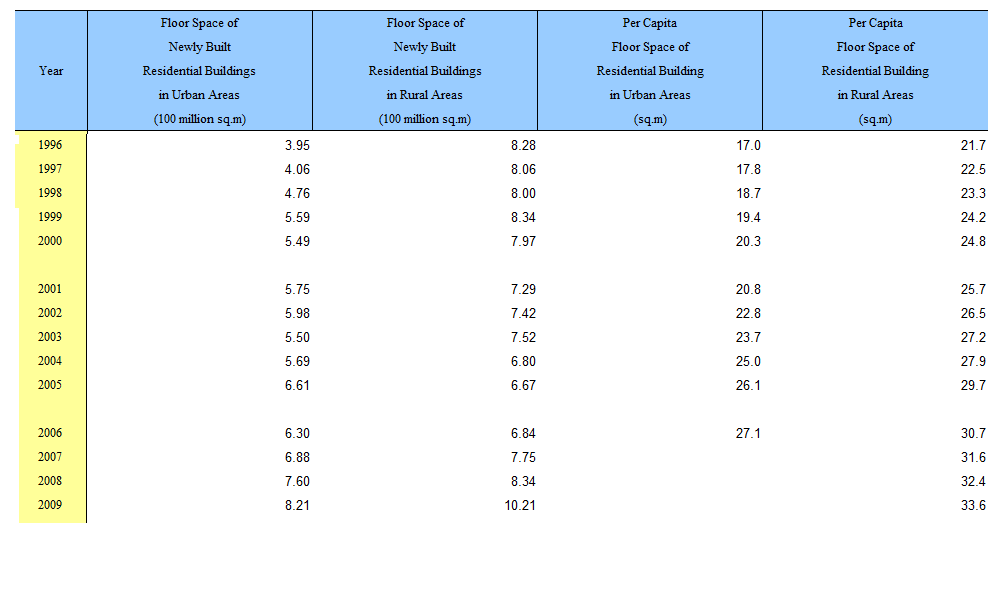

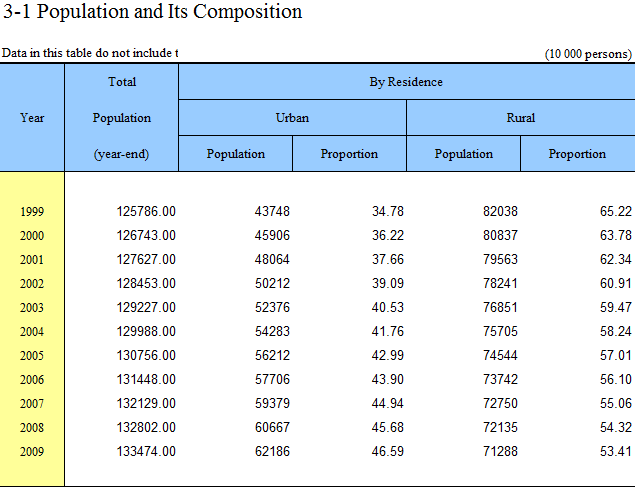

אני מחזיק אצבעות שמניית-ואלי תעלה בחודשים הקרובים, וזאת למרות שזה יפגע בתשואה שלי השנה (כיוון שיש לי פוזיציית שורט על המנייה). הסיבה לכך היא שאני חושב ברצינות לקנות אופציית פוט לינואר 2014, כשזאת תצא בינואר 2012. כל החישובים שלי מראים ש-2013 היא כנראה השנה בה ואלי תתרסק. לא רק שבשנה זו תפוקת הברזל העולמית תזנק, אלא זאת גם השנה בה אני צופה האטה משמעותית בבנייה בסין. למעשה, לדעתי, הבועה בסין כבר התפוצצה (ואני אפרט על כך עוד כמה ימים), אבל לוקח זמן מרגע פיצוץ הבועה ועד להאטה בבנייה. במצב נורמלי הייתי צופה האטה כבר ב-2012, אבל בגלל התכנית הגרנדיוזית של הממשלה הסינית לבנייה ציבורית, בנייה זו תפצה על הירידה בבנייה הפרטית. ייקח זמן עד שהבנייה הפרטית תרד כה חזק עד שגם הבנייה הציבורית לא תוכל לפצות על כך.

כמו כן, לפי מה שקראתי על תשתיות אחרות בסין – כבישים ומסילות ברזל בעיקר – אני מניח שאנחנו די קרובים לפסגה של תשתיות אלו, ומכאן תחל ירידה.

שינויים בתיק

כאמור, מכרתי את כל המניות באיבון תמורת 0.74$-0.76$.

מכרתי את כל המניות שנשארו לי בוולס-פארגו תמורת 27.1$. במקומם קניתי עוד מניות של סטיוארט תמורת 10.4$, ועוד אופציות 2018 של וולס פארגו תמורת 9.35$.

למי שזוכר מעברי הרחוק, קניתי ב-2007 אופציות ליפ (כלומר אופציות לטווח ארוך) של צוק-נאן (סימול 131), והפסדתי את כל הכסף. כתבתי בזמנו שאני מתכנן להיכנס בעתיד לעוד השקעות מסוג זה. ואכן החודש קניתי אופציות ליפ של וולס-פארגו. יש עיוותים ענקיים במחירי הליפים (LEAP). אני למשל קניתי את האופציה לינואר 2013 עם מחיר המרה של 35$. המחיר של האופציה עמד בתחילת השנה על כ-4$. כיום, לאחר שמחיר המניה ירד, האופציה נסחרת במחיר של כ-1.6$, ואני קניתי במחיר עוד יותר נמוך. זה לא נראה לי הגיוני שהסיכוי שהמנייה של וולס-פארגו תגיע למחיר גבוה מ-35$ עד לינואר 2013 ירד בצורה כה חדה בחצי שנה האחרונה. למעשה, אני חושב שההסתברות שזה יקרה לא ממש השתנתה מאז ינואר השנה, אבל השוק חושב אחרת. זה מראה לדעתי שישנה בעיה רצינית בתמחור האופציות, וזה משהו שכדאי לנצל.

בפעם הראשונה קניתי את האופציות תמורת 1.36$ ו 1.37$ בסכום די קטן, והלכתי לישון. בעודי שוכב במיטה חשבתי לעצמי שזאת ממש הזדמנות טובה לקנות את האופציות, קמתי מהמיטה וקניתי עוד תמורת 1.35$. רק שלא היה לי כסף, אז החלטתי למכור את האופציות של 2018 תמורת 9.08$. לדעתי הסיכויים שוולס-פארגו תעבור את ה-40$ למניה תוך שנה וחצי הם די גבוהים, ואם זה יקרה אז אני ארוויח לפחות פי 3-4 על הליפים.

ככל שחשבתי יותר על ההסתברויות, ככה הגעתי למסקנה שזאת תהיה טעות לא להגדיל השקעה זו, ואכן אחרי מספר ימים מכרתי עוד אופציות של 2018 תמורת 8.85$, וקניתי ליפים תמורת 1.48$ ושוב תמורת 1.39$. סך הכל המחיר הממוצע בו קניתי עומד על 1.38$, וסך ההשקעה תופסת בערך 2.5% מכל התיק שלי.

ככה שזאת לא השקעה גדולה מדי, ואם אני אפסיד את הכסף זה לא יכאב יותר מדי, מצד שני אם אני ארוויח פי 4 או 5 (שזאת אפשרות מאוד סבירה לדעתי), זה יכול להיות מאוד נחמד.

בעתיד אני מתכוון להמשיך ולהשקיע באופציות ליפ אבל רק כאשר ההסתברות תהיה מאוד לטובתי ורק עם סכומים נמוכים יחסית (נגיד שסך הליפים בתיק לא יעברו את ה-10% מסך ההון שלי).

בנוסף, קניתי מניות של חברה נוספת אבל מדובר בסכום קטן, אם בעתיד אגדיל את ההשקעה, אני אדווח עליה כאן.

אני רוצה להזכיר לקוראים שהבלוג הזה מיועד לתעד את ביצועי ההשקעות שלי, ולחלוק מניסיוני כמו גם מהטעויות שלי. אני לא ממליץ על אף אחת מהמניות המוזכרות כאן. כמו כן, אני עלול למכור (או לקנות) מניות זמן קצר לאחר שקניתי (או מכרתי) אותן, וזאת מבלי לדווח על כך כאן.

חודש שעבר.. ..חודש הבא