החודש התחיל חלש, כאשר השוק המשיך עם מומנטום הנפילות מהחודש שעבר. לאחר כמה ימים בתוך החודש הייתי בטוח שהתיק שלי נכנס לטריטוריה שלילית, והחלטתי להציץ באקסל ולבדוק. להפתעתי עדיין הייתי מורווח ביותר מ-8%. ההרגשה שלי, לאחר מספר חודשים של ירידות, שהתיק שלי מופסד, ולכן פחדתי שאולי עשיתי טעות באקסל. ידעתי שאני מורווח על המניות בהונג-קונג – לפחות על רובן, אבל הפליא אותי שהתיק בארה"ב עדיין בטריטוריה חיובית, וזאת למרות הירידות החדות במניות הרדיו, וולס-פארגו וסטיוארט.

בדקתי שוב את האקסל, והסתבר לי שהוא בסדר גמור – אין שום טעויות. אז החלטתי לבדוק את הסיבה לכך שאני עדיין מורווח השנה. התגלית הייתה מעניינת. סיבה עיקרית לתשואה היפה שלי השנה הייתה שביצעתי מספר החלפות בין ההחזקות שלי. סביר להניח שהייתי מורווח גם ללא שינויים אלו בתיק, אבל השינויים שיפרו את התשואה שלי.

למי שזוכר, אחת המסקנות שלי מהמפולת של 2008-2009 הייתה שלא חיפשתי מניות זולות יותר מאלו שהחזקתי. כתבתי אז שזאת הייתה טעות לשבת על מניות שנסחרות ברבע מהשווי האמיתי שלהן, ולא לקנות מניות שירדו ל-10% או פחות מהשווי האמיתי שלהן. השנה אני כל הזמן חושב איך לשפר את התיק שלי. האם ניתן להחליף מניה שנסחרת במכפיל 7 במניה שנסחרת במכפיל רווח של 5?

להחליף מניה זולה במניה זולה יותר זה אחד הדברים הכי קשים. הסיבה לכך היא שיש סיכוי שאחרי שמכרת מניה עם מכפיל רווח של 7, השוק יגלה מניה זו, ומחירה יוכפל תוך מספר שבועות ויגיע לשווי הוגן, ואילו המניה החדשה שקנית עדיין תדשדש. למרות זאת, אני חושב שבטווח הארוך זאת אסטרטגיה משתלמת. השנה, לפחות, נראה שהשינויים פעלו לטובתי. למשל, אחת מההשקעות הכי רווחיות שלי בינתיים השנה היא מטה (סימול CASH). אבל בתחילת השנה מניה זו דווקא ירדה בעוד מניות הרדיו שלי עלו מאוד יפה, לכן מכרתי מניות של אנטרקום (סימול ETM) תמורת 8.3$, וקניתי CASH תמורת 18.5$. כמו כן מכרתי חלק נכבד ממניות הרדיו במחירים גבוהים בהרבה ממה שהם היום, וקניתי מניות של סטיוארט (סימול STC). אומנם סטיוארט ירדה די הרבה מאז שהתחלתי לקנות, אבל הירידה בחברות הרדיו הייתה חדה יותר. שינויים אלו עזרו קצת לשפר את התשואה שלי.

החודש החל כאמור בנפילה לא קטנה של המניות בארה"ב, ואילו המניות בהונג-קונג דווקא שמרו על ערכן. כמו שתראו בהמשך, ניצלתי הזדמנות זאת בשביל להחליף מניות הונג-קונגיות באמריקאיות. אני מקווה שהחלפה זאת תשתלם. בהמשך החודש שוקי המניות התאוששו קצת, וכך גם התיק שלי.

מתחילת השנה ה SPY ירד ב-0.14%, ה DIA עלה ב-1.6% וההאנג-סנג ירד ב-2.2%. התיק שלי עלה ב-21.6%.

תשואה זו לא כוללת מינוף. התיק הממונף שלי עלה מתחילת השנה ב-5.5% (בלי להתחשב בהוצאות הריבית), כך שאם הייתי מחשיב גם את התיק הממונף, התשואה שלי לא הייתה משתנה בהרבה.

דוחות ודיווחים

החדשות הטובות הן שנראה שהכלכלה מתאוששת מהמיתון הקשה שתקף אותה לפני כשלוש שנים. כל החברות הסיניות בהן אני מחזיק (חוץ מדקה) מדווחות על התאוששות בהזמנות הן מאירופה והן מהארה"ב. גם המצב בארה"ב נראה קצת יותר טוב מאשר לפני שנה. השווקים שנשארו בעייתיים הם שוק הדיור ושוק העבודה בארה"ב. שם ההתאוששות איטית יותר.

על הדוחות של וולס-פארגו כבר כתבתי לפני מספר יומים, אז נעבור לדוחות האחרים.

מאן-סאנג (סימול 938) היא כנראה הנחליאלי הראשון שמבשר על בוא הסתיו בשוק הנדל"ן הסיני. למי שזוכר, החברה הקימה "עיר פנינים" אשר כוללת שוק פנינים, בתי-מלון ובנייני מגורים. מאן-סאנג אומנם הרוויחה השנה, אבל פרויקט הנדל"ן שלה לא מצליח להתרומם. אחד הדברים המדאיגים ביותר מהדוח היה שהחברה צופה שקונים רבים שכבר חתמו על חוזה יחזרו בהם, ויבטלו את הרכישה. הקוראים כאן כבר יודעים מה דעתי על ענף הנדל"ן בסין, והפרויקט הזה מתחיל להיראות כמו עוד פיל לבן מיני רבים שנבנה בסין בשנים האחרונות. עקב ההזדמנויות האחרות בשוק, החלטתי לצאת מהשקעה זאת – מכרתי את כל המניות שלי תמורת 0.48$. סך הכל הרווחתי על השקעה זו – קניתי את המניות בנובמבר 08 תמורת 0.198$.

צ'יני (סימול 216) היא עוד חברת נדל"ן שפעילה בסין. כצפוי, החברה דיווחה על רווחים גבוהים מאוד השנה, אבל למרות זאת החלטתי למכור את כל המניות, וזאת בגלל 3 סיבות:

1 – בועת הנדל"ן בסין. ברגע שהבועה תתפוצץ, כל חברות הנדל"ן בסין ירגישו זאת בצורה זו או אחרת. אפילו החברות שמחזיקות נכסים טובים, תראנה ירידת מחירים וירידה בתפוסה.

2 – עד עכשיו החזקתי במניה בגלל שהיא נסחרת בהנחה משמעותית על ה NAV שלה. ובנוסף לכך, היא נכנסה מוקדם לסין, ולכן היא קנתה נכסים במחירים נמוכים ממחירי השוק היום. אבל נראה שהחברה ממשיכה לקנות נכסים בסין גם היום כאשר המחירים גבוהים מדי. זאת סיבה לדאגה. החברה נסחרת בשליש מה NAV שלה, אבל כיום היא קונה נכסים במחירים גבוהים מדי, ולכן ההנחה שהיא נסחרת ביחס ל NAV מצטמקת.

3 – הירידות בתחילת החודש בבורסה האמריקאית, הניבו הזדמנויות השקעה. כמו שכתבתי למעלה, החלטתי להחליף מניות זולות במניות זולות יותר, וצ'יני הייתה אחת מהקרבנות שלי.

קרבן נוסף להחלפה שביצעתי הייתה סונג-הינג-וישן (סימול 125). החברה דיווחה על ירידה חדה בהכנסות וברווחים, אבל זה היה צפוי לאור המצב הכלכלי. שווי השוק של החברה עומד על כ-800 מליון והחברה הרוויחה 80 מליון השנה. אבל רווחי השיא שלה ב-2008 עמדו על 140 מליון. אם החברה תחזור לרווחים אלו, אז היא עדיין זולה. העניין הוא שהחברה מייצאת מסגרות משקפיים לאירופה וארה"ב. המשכורות בסין נמצאות בתהליך עלייה, מה שיכול לפגום בשולי הרווח שלה.

זאת הייתה החלטה לא קלה למכור. אני חושב שהמניה עדיין זולה, והסיבה היחידה שמכרתי היא בשביל לקנות מניות אמריקאיות (בעיקר רדיו-ואן וסטיוארט).

דקה (סימול 997) דיווחה על הפסד השנה – די צפוי לאור המצב הקשה של ענף המלונאות (גם טאי-פינג עומדת לדווח על הפסד השנה). אולם אני חושב שהמניה עדיין זולה – גם אם נחשיב את ההפסד של החברה השנה, נקבל מכפיל רווח של 6.3 על ממוצע הרווחים ב-5 השנים האחרונות.

טימברלנד (סימול TBL) – ההכנסות עלו ב-5%. החברה הפסידה הרבעון, אבל זה נורמלי לרבעון השני שהוא החלש ביותר. הרווחים של טימברלנד מתרכזים בעיקר בתקופת החגים – כלומר ברבעון השלישי והרביעי של השנה. ההפסד גדל השנה לעומת זה של השנה שעברה, אבל מתוך זה 13 מליון באו ממחיקות מוניטין. ללא הפסד חד פעמי זה, ההפסד היה כמעט חצי לעומת זה של השנה שעברה. נתון חשוב מאוד הוא שהחברה רכשה 1.3 מליון מניות הרבעון. נראה שיש סיכוי שהשנה החברה תקנה כ-4 מליון מניות – לעומת ממוצע של כ-3 מליון בעשור האחרון. ההשקעה שלי בטימברלנד עדיין קטנה מאוד. אני מקווה מאוד שהמחיר ימשיך לדשדש בשנה הקרובה כדי שאני אוכל להגדיל את ההחזקה.

תוצאות הרבעון השני של סטיוארט (סימול STC) היו טובות יותר מאשר ציפיתי. החברה דיווחה על רווח הרבעון, אבל אני מעדיף לחכות עוד שני רבעונים לפני שאני פותח בקבוק שמפניה, ולראות שמגמה זאת ממשיכה. החברה דיווחה על רווח של 9.4 מליון דולר, אבל 6.3 מליון מתוך רווח זה אינו רווח אמיתי, אלא קפיטליזציה של תוכנה שפותחה בחברה. אבל גם אם מורידים רווח זה, החברה עדיין הרוויחה, ואלו חדשות בהחלט טובות. אומנם ההכנסות של החברה ירדו עקב המצב הקשה של ענף הנדל"ן, אבל סטיוארט הפרישה פחות לחומ"ס, ומכאן הרווח הרבעוני. סיבה נוספת היא העלייה בהכנסות מחטיבת הייעוץ של החברה. שיפור אמיתי יגיע רק כשמצב הנדל"ן יתחיל להראות סימנים של חזרה לחיים. צריך לחכות בסבלנות, אבל אני נוטה להאמין שהגענו לתחתית, או שאנחנו מאוד קרובים לתחתית.

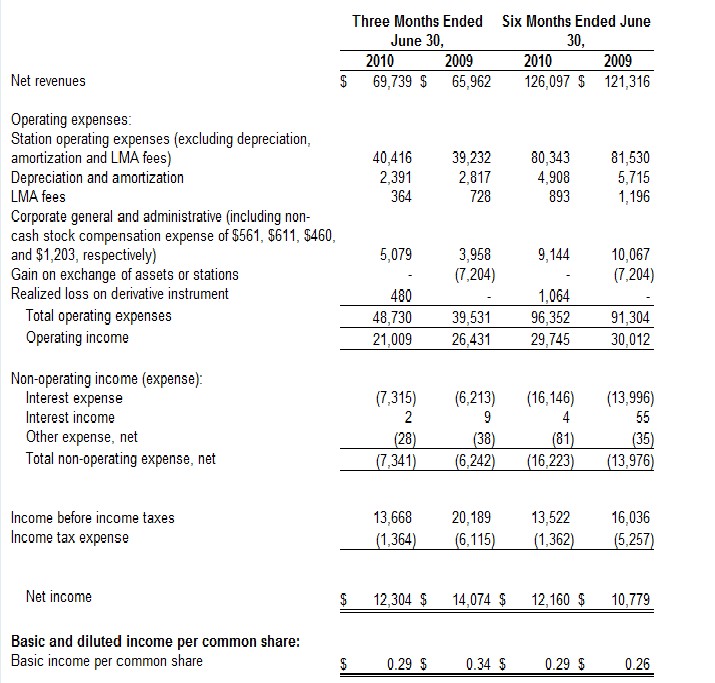

השוק הגיב באגרסיביות לדוח הרבעוני של קומולוס (סימול CMLS), והוריד את המניה בכ-10% ביום פרסום הדוח, אבל אני דווקא חושב שהדוח היה לא רע בכלל.

ההכנסות עלו בכמעט 6% משנה שעברה. לאחר הדוחות של ETM ציפיתי למספר נמוך יותר אצל קומולוס, וזאת בגלל שלקומולוס יש יותר תחנות מקומיות – בהן ההכנסות מפרסום מתאוששות לאט יותר. ניתן לראות שהרווח לפני מס ירד ברבעון הנוכחי לעומת הרבעון המקביל. זאת בעיקר בגלל 3 סיבות – ברבעון המקביל היה לחברה רווח חד פעמי בסך 7 מליון דולר. תשלומי מניות לעובדים התרכזו השנה ברבעון השני, ואילו בשנה שעברה הם התרכזו יותר ברבעון הראשון וסיבה אחרונה היא העלייה בהוצאות ריבית – זה היה צפוי בגלל שינוי בהסכם החוב עם הבנקים באוגוסט שעבר.

ביוני החברה שילמה 25 מליון דולר מהחוב שלה, ולכן החל מהרבעון הבא הוצאות הריבית תרדנה. כמו כן סמנכ"ל הכספים צופה שהם יחזירו עוד 25 מליון בתחילת השנה הבאה – דבר שיפחית את הריבית ב-0.5% נוספים.

קומולוס הרוויחה הרבעון 13 מליון דולר. נכפיל זאת ב-3 (3 רבעונים, כי הרבעון הראשון תמיד חלש), ונקבל רווח שנתי של 40 מליון דולר. הקורא, יניב, הזכיר לי שמדובר ברווח לפני מס, והוא צודק. הרווח הנקי צריך לעמוד על כ 25 מליון דולר. לאור זאת אני חושב שהחברה שווה לפחות 300 מליון דולר. אני מניח שבשנה הבאה ההכנסות תעלנה והוצאות הריבית תרדנה. בנוסף לכך צריך לזכור שתזרים המזומנים של החברה עוד גבוה יותר. החברה תרשום השנה פחת של כ-9 מליון, אבל מצפה ל CAP EX של 3 מליון בלבד. זה עוד 6 מליון לרווח הנקי של החברה!

פעולות בתיק

מכרתי את צ'יני תמורת 1.2$ ו 1.15$, מאן-סאנג תמורת 0.48$ ואת סונג-הינג-וישן תמורת 3.05$. את סונג-הינג-וישן קניתי באזור ה-1.5$ לפני כשנה וחצי. אז אפילו אם נתעלם מהדיבידנדים, הכפלתי את הכסף שלי. גם במאן-סאנג יותר מהכפלתי את הכסף שלי – קניתי ב-0.198$ לפני כמעט שנתיים. ההשקעה בצ'יני הייתה פחות מוצלחת כיוון שקניתי אותה באזור ה-80 סנט לפני כשנתיים.

קניתי קצת מניות של דקה תמורת 1.1$. הוספתי עוד לאסיה-סטנדרט (סימול 129) תמורת 1.34$. חיזקתי את ההשקעה בסטיוארט תמורת 8$ ו 8.14$. קניתי עוד מניות של קומולוס תמורת 2.73$-2.8$, טיפ-טיפה טימברלנד תמורת 16.66$ ודי הרבה מניות של רדיו-ואן (סימול ROIAK) במחירים של 0.85$-0.9$.

כיוון שלפני מספר חודשים מכרתי את רוב המניות של קומולוס ורדיו-ואן במחירים הרבה יותר גבוהים ממחירם היום, זה היה נחמד לשוב ולאסוף אותן במחירים זולים.

אני רוצה להזכיר לקוראים שהבלוג הזה מיועד לתעד את ביצועי ההשקעות שלי, ולחלוק מניסיוני כמו גם מהטעויות שלי. אני לא ממליץ על אף אחת מהמניות המוזכרות כאן. כמו כן, אני עלול למכור (או לקנות) מניות זמן קצר לאחר שקניתי (או מכרתי) אותן, וזאת מבלי לדווח על כך כאן.

xrtx מעניינת אותי כי אני לא מבין למה היא כל כך זולה.

לפי מיטב הבנתי אין לה Debt, יש לה price/book של קצת יותר מ-1.

P/E נמוך מ-5, כאשר הרבעון השני השנה היה רבעון שיא שלה מבחינת הכנסות ורווח,

http://finance.yahoo.com/news/Xyratex-Ltd-Announces-Results-prnews-2370094374.html?x=0&.v=1

בחצי השנה הראשונה של 2010 היא הרוויחה 70 מיליון והיא צופה רבעון שלישי מוצלח למדי,

כל זאת והחברה כרגע בשווי של 350 מיליון.

אני לא מבין בכלל בתחום בו החברה מתעסקת, ואולי בגלל זה אני מפספס משהו.

pimodlen ,

במבט ראשון,

תזרים מזומנים חופשי של חברה הוא "לא משהו" לאורך שנים אחרונות.

לגהי רווח של 0.5 שנה ראשונה של 2010 גם שם לא מצאתי מזומנים בתזרים מזומנים.

הנה הלינק לדוחות שלה:

http://www.sec.gov/Archives/edgar/data/1284823/000110465910038155/a10-14078_16k.htm

אני מציע לך לבדוק יותר לעומק מאיפה פתום יש רווחים בריבעון האחרון אולי זה חד פעמי.

וכמובן חשוב להבין את העסק ומה מצבו היום ולפני המשבר…

במקרה של אינפלציה מוגברת צריך לקחת בחשבון שבד"כ הריבית עולה וכתוצאה מכך המכפילים יורדים ואיתם מחירי המניות כל עוד הריבית גבוהה והיו תקופות של יותר מ 20 שנים של ריביות גבוהות – כל שנות ה 80 וה 90. אך בכללי יש מצב שהחזקה קטנה של ה warrant בנוסף למניה נותן boost

עדו אני מסכים שלא צריך להוסיף את ה8 שוב בחישובים.

ניסיתי לשחזר את התסריטים וקיבלתי פערים טיפה יותר גדולים לטובת האופציה בתסריטים הראשון ושני.

לתסריט ראשון אני מקבל תשואה של קצת יותר מ26% לאופציה ו19% למניה (כולל 2% דיוידנדים)

לשני 29% לאופציה ו21% למניה

ולשלישי בערך כמוך.

הפערים בחישוב לא מאוד גדולים אבל במקרה שתחליט לבדוק את החישוב שלך אשמח אם תגיד במידה וטעיתי.

pimodlen, נראה כי הרווחים של בשנים הקודמות היו יותר נמוכים, אז הייתי בודק מה הסיבה לקפיצה ברווח השנה.

אלי, מצד שני, אם הריבית תעלה, זה דבר חיובי לרווחים של WFC.

בכלל אני לא בטוח לגבי הקשר בין ריבית גבוהה למחירי מניות. בשנות ה-90 המכפילים של המניות היו יותר גבוהים מאשר היום. והכי חשוב – מי בכלל יודע מה תהיה הריבית ב-2018?

גיא, אתה כנראה צודק. הייתי עצלן אז השתמשתי במחשבון של MSN. בדקתי את התסריט הראשון באקסל, והמספרים שלך נכונים. זה רק הופך את ההשקעה ליותר כדאית.

נראה לי שאני חייב לפתוח עוד חשבון ברוקר ב E-TRADE או IB.

בעיה מורבידית בפתיחת חשבון מסחר אמריקני:

http://www.themarker.com/tmc/article.jhtml?ElementId=skira20100816_1184707

אני כל כך לא מבין בדברים האלו.

מה זה אומר? שצריך לסחור באמריקה דרך חשבון חברה?

חוץ מזה, ראית את הדוח של שון-הו-טק? המלונות שלה ממשיכים להרוויח. מעניין מתי הם יתחילו להתפרק.

בעיית המיסוי המרכזית עבור ישראלי במסחר בחו"ל היא לא רק החשש למוות פתאומי (אף שגם זה מטריד בהחלט ולא רק מטעמים פיננסיים), אלא גם מילוי דוח על רווחים, שהוא עניין מייגע ולא ברור. מבחינתך זה לא רלוונטי. בישראל אני סוחר עם גאון טרייד, והם עובדים מצדם עם ברוקר אמריקני. כך שכל ענייני הניהול והמסים מטופלים על ידם לפי החוק הישראלי.

לגבי שון-הו-טק, אנחנו מצפים לביקורך במלונות החברה כדי לקבל התרשמות אישית. מצד שני, עניין פיננסי הוא לא סיבה להרוס חופשה.

עידו, האם אין כוונתך שאם מחיר המניה לא יגיע ל-34 (ולא 42) אז יפסיד המשקיע את כל כספו?

אם הבנתי נכון, הרי גם אם מחיר המניה יהיה נגיד 38, בהנחה שכבר השקעת את השמונה יתכן שעדיין תרצה להשקיע את ה-34 הנוספים כדי להחזיק במניה. אמנם הפסד חלקי אך לא מוחלט.

גיא (מבלבל הניק הזהה), האם warrants נחשבים מבחינת עמלות לאופציות או מניות רגילות?

מהי באמת עמלה הגיונית עבור אופציות בחו"ל בתחום זה בבתי ההשקעות?

גיא, אתה צודק, המניה צריכה להסחר נמוך מ-34$ כדי שהמשקיע יפסיד את כל כספו.

גיאל, האם האופציה הזאת בכלל נסחרת בשוק המניות?

בקשר לאופציות – האם הן סחירות? אם המניה תעלה עוד שנתיים וארצה את הכסף, האם אוכל למכור את האופציה?

(שיניתי את הניק שלי)

גיא, למיטב זכרוני העמלות לwarrants היו כמו למניות. במקרה של WFC לדוגמה נראה שהן נסחרות בNYSE כמו כל מניה ואני לא חושב שזה המצב לאופציות "רגילות". לגבי עמלות ברכישת חוזי אופציות אין לי ניסיון או ידע.

פוסט שמדבר על הwarrants של הבנקים הגדולים

http://variantperceptions.wordpress.com/2010/08/29/francis-chou-on-large-bank-warrants/

מעניין. נושא ששווה בדיקה. כתבי אופציה בניגוד לאופציה רגילה.

ידוע לך במקרה מה הטיקר תחתן הן נסחרות?

קראתי על כך קצת באינטרנט. נתקלתי בגרסאות שונות, החל מ-"WFC WS","WFC.WS", "WFC-WT","WFC.WT" ועוד

בינתיים לא מצאתי אף אחת מהן.

לברר את הטיקר הרלוונטי כנראה הכי פשוט זה להתקשר לברוקר שלך.

עדו, להבנתי כן אבל לא רכשתי אז אין לי ודאות. נראה שה CUSIP הוא

949746119

עדו, האם אפשר לקבוע שהיחס בין ההון של החברה לבין החוב שלה הוא המנוף הפיננסי? אמרת בזמנו שיחס הלימות ההון של חברה מסוימת הוא ההון שלה ביחס לנכסים. (לפי הדוגמא שלך מלמעלה, 100 נכסים, 90 חוב, 10 הון – יוצר יחס הלימות הון של 10). האם בניגוד לנתון זה, המנוף הפיננסי הוא ההון ביחס לחוב? (ובהמשך לדומגא, 10 הון ביחס ל 90 חוב נותן 1:9 מינוף)? אשמח להבהרה…

שלא כתקוותך, המחיר של טימברלנד ממש לא דשדש מאז.. היא עולה היום ב-15%, וכבר קודם לכן הייתה עליה תלולה.

למה אתה דורך לי על הפצעים 🙂

לפחות זה אומר שהניתוח שלי של החברה היה נכון. ראיתי את הערך שם, אבל העדפתי מניות אחרות.

הם רכשו 1.6 מליון מניות ברבעון האחרון. ואוו!

לא פלא שהמניה מזנקת. טימברלנד היא חברה טובה שנסחרה בזול עד לפני כמה ימים.

אם אתה כבר מסתכל על טימברלנד, אז זו הזדמנות להזכיר את קולומביה ( COLM ) וארו (ARO ).

ארו הייתה עם ציון פט 9 לפני כמה חודשים, אז היא טיפסה גבוה, כיום היא עם מכפיל מכירות של 1.

לפי דעתי ענף האופנה הולך לסבול מעלית מחירים משמעותית בחודשים הקרובים, עקב עליה משמעותית במחירי הכותנה שחברות הענף יצתרכו בסוף היום להעביר ללקוחות.

אז לזמן קצר ( שנתיים-שלוש) אפשר לצפות לירידת מרווחים.

* אני עובד ביצור טקסטיל אין לי השקעות בחברות טקסטיל מכיוון שאני מספיק חשוף לתחום.

טדי, אני לא מסתכל על חברה מסויימת בגלל התחום בה היא מתעסקת. אני מחפש חברות זולות.

העלייה במחירי הכותנה בטח יאיצו את תהליך המעבר של מפעלים מסין. הנה דוגמה מהעיתון של אתמול. ישנם יותר ויותר סיפורים כאלו.

בקשר לתעשיית הביגוד, בטווח הארוך אין הרבה משמעות למחירי הכותנה, כיוון שהם יעבירו את העלייה במחירים ללקוחות. לא שאני מאמין שזה יקרה – ברגע שמחירי הכותנה עולים, חקלאים יגדלו יותר כותנה. זה לא משהו שמצריך השקעה ארוכת טווח, לכן ההיצע יכול לעלות כבר בשנה הבאה.