זוהי רשומת-אורח של אלי ברעם. לבקשתו של אלי, הרשומה פתוחה לתגובות.

במאמר הזה אדון באג"חים של שני בתי-קזינו בשני שבטים אינדיאנים – River Rock ו- Mohegan Tribal. בהתחלה אסקור את המצב הפיננסי של כל קזינו ואז אעבור לדון בבעיות המיוחדות שמאפיינות אג"חים של בתי-קזינו אינדיאנים.

היקף החוב של שמורות אינדיאניות מגיע כיום ל- 20 מיליארד דולר (כולל בנקים ואג"ח), כך שמדובר בשוק משמעותי ומדובר באחד מסוגי החוב המעניינים יותר לדעתי. לאחרונה חלה ירידה משמעותית מאוד במחירים של האג"חים של בתי-הקזינו הללו, והם כיום נסחרים בתשואות אפילו יותר גבוהות ממה שהן נסחרו לפני מספר חודשים.

אני מפנה את תשומת לב הקוראים לאזהרה המשפטית ולסיכון הגבוה מאוד בהשקעה באג"חים של בתי-הקזינו הללו שבסוף המאמר.

River Rock Entertainment Authority

עסקים

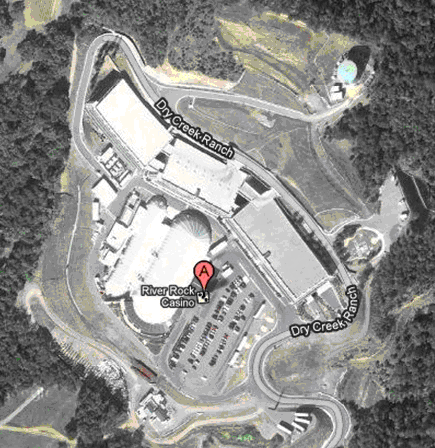

מדובר ברשות ממשלתית בבעלות שבט אינדיאני ה- Dry Creek Rancheria Band of Pomo Indians היושב בקליפורניה. הגוף מפעיל את הקזינו בשם River Rock הכולל כ- 35 אלף רגלים מרובעות של שטח עם ציוד משחקים רב.

פיננסיים

תזרים המזומנים של הקזינו לפני הוצ' מימון עמד על-

2011 (על בסיס שנתי) – 53 מיליון דולר

2010 – 54

2009 – 54

2008 – 55

2007 – 65

2006 – 61

חובות הקזינו-

לקזינו סדרת אג"ח אחת שהונפקה במקור ב- 21.6.04 בריבית נקובה של 9.75% ובסכום כולל של 200 מיליון דולר, כאשר הסכום שימש להחלפת סדרת אג"ח קודמת שהונפקה למשקיעים פרטיים. הוצ' הריבית של הסדרה הן 19.5 מיליון דולר (9.75% * 200 מיליון) בכל שנה. הריבית משולמת בפועל פעמיים בשנה ב- 1.5 וב- 1.11.

סדרת האג"ח אמורה להיפרע ב- 1.11.11, כלומר עוד חודשיים בערך.

סדרת האג"ח נסחרת היום במחיר של בערך 80 סנט לדולר, ולכן נותנת תשואה לפדיון על בסיס שנתי של 159% (בהנחה של פירעון לפי ערך פארי)

מספר ה- CUSIP של סדרת האג"ח הוא-

768369AB6

הוצ' המימון של הקזינו אם כן הן כ- 20 מיליון דולר קבוע כל שנה, מה שמשאיר אותנו עם יחס כיסוי הוצ' מימון של 2.7-2.8 בשנים 2008-2011, ומעל 3 בשנים 2006-2008, וזה על ריבית של 9.75% שהיא מלכתחילה די גבוהה. כלומר לקזינו יש אפשרות לספוג גם ריבית של 15% ועדיין לעמוד בלי בעיה גדולה בהוצ' המימון ולייצר תזרים חופשי.

מניות הקזינו כמובן אינן נסחרות מאחר והבעלים שלו הוא השבט ולא מדובר בחברה בע"מ. בגלל שהאג"ח כן נסחר הקזינו מדווח ל- SEC.

תשלומים לא סבירים בגין תכנית הרחבה שלא יצאה לפועל

אחד הדברים הראויים לציון כאן הוא שבמאזן של הקזינו יש נכס בסך 67 מיליון דולר בשם קטגוריית Construction in Progress. בפועל מדובר ב"נכס" שנרשם בגין תשלומים מצטברים בסך 67 מיליון דולר ששילם הקזינו לשבט עבור שירותי תכנון של תכנית החברה, שב- 2009 בגלל המשבר הכלכלי הוקפאה לחלוטין. לא מדובר באיזה שהיא בנייה בפועל אלא רק בתשלום שנראה לי מופרז מאוד בגין תכנון ובנייה. הדבר הזה לא מעיב אמנם על המצב הפיננסי של הקזינו ולא משנה הרבה מהתמונה אבל כן שווה התייחסות לדעתי לסוג עסקאות לא תקינות בין הקזינו לשבט.

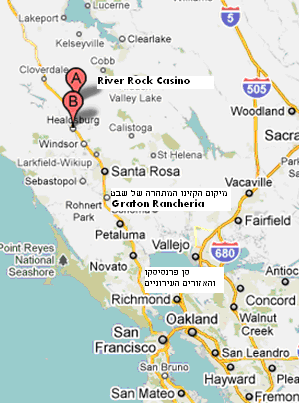

קזינו מתחרה הנבנה על ידי שבט אינדיאנים Graton Rancheria

הבעייתיות המרכזית של הקזינו והיכולת שלו לעשות refinance לאג"ח היא קזינו מתחרה שנבנה על ידי אינדיאנים משבט Graton Rancheria. כפי שניתן לראות מהמפה הקזינו עתיד להיבנות בדיוק באמצע הדרך מאזור סן פרנסיסקו (שמן הסתם משם באים רוב הלקוחות של River) ואליו. ככה שיש סיכוי טוב שהוא יביא לפגיעה קשה מאוד אם לא אנושה בקזינו River. הקזינו הנ"ל עדיין לא נבנה כלל. ב- 3.6.10 נדחתה בביהמ"ש העליון לערעורים עתירה של תושבים במקום נגד הקזינו וב- 1.10.10 הכניסה המחלקה הפדרלית לענייני פנים את האזור לנאמנות פדרלית לצורך הכנתו לבניית קזינו. נכון להיום עדיין יש לשבט ה- Graton אישור לתפעול משחקי מזל ברמה 1 ו- 2 בלבד תחת ה- NIGC (יובהר בהמשך), יש להם צורך להשיג מימון לקזינו מה שמהווה אתגר יותר גדול כיום וכמובן לבנות אותו, כך שבכל מקרה מדובר ב- 1-2 שנים לפחות עד שהקזינו הנ"ל יתחיל לפעול, סביר להניח שקצת יותר.

Mohegan Tribal Gaming Authority

עסקים

מדובר בקומפלקס קזינו ענק (הרבה יותר גדול מ- River Rock) שבבעלות שבט ה- Mohegan Tribe of Indians היושב במדינת Connecticut.

פיננסיים

תזרים המזומנים לפני הוצ' מימון של הקומפלקס הוא-

2011 (בסיס שנתי) – 295 מיליון דולר

2010 – 270

2009 – 276

2008 – 266

2007 – 380

2006 – 342

חובות הקזינו

לקזינו הרבה חובות, להלן סיכום שלהם-

קו אשראי בנקאי-

נלקח בדצמבר 2008 ושונה באוקטובר 2009 מול אוסף של מוסדות פיננסית בארגון האדמיניסטרטיבי של BAC. מספק קו אשראי של עד 675 מיליון דולר. קו האשראי פג שנה הבאה ב- 9.3.12 בבת אחת.

הריבית על קו האשראי מורכבת אבל בגדול על החלק המנוצל הריבית היא Base Rate/Eurodollar Rate בתוספת 1.25%-4%, ועל היתרה הלא מנוצלת חלה ריבית של 0.2%-0.5%.

קיים משכון ראשון על כל נכסי הקזינו לטובת קו האשראי הבנקאי והוא קודם לכל חוב אחר.

קיימים Covenants שונים של קו האשראי (שהקזינו עומד בהם)

סדרות האג"ח הבכירות-

אלו שתי סדרות אג"ח שיש להן עדיפות על כל סדרות האג"ח האחרות (הזוטרות) על נכסי הקזינו.

2009 11.5% Notes-

סדרת האג"ח הונפקה באוקטובר 2009 בסך של 200 מיליון דולר לפירעון ב- 1.11.17. הונפקה בניכיון של 96 סנט לדולר כך שבפועל התקבל רק 192 מיליון דולר. הריבית הנקובה של הסדרה הייתה 11.5% אבל בפועל עקב הניכיון הריבית האפקטיבית הייתה 12.25%.

השבט יכול להתחיל פירעון מוקדם של הסדרה החל מה- 1.11.13.

לסדרת האג"ח משכון שני (אחרי קו האשראי של הבנקים) על כל נכסי הקזינו + היא בכירה לכל סדרות האג"ח הזוטרות.

2005 6.125% Notes-

הסדרה הונפקה בפברואר 2005 בסך של 250 מיליון דולר לפירעון ב- 15.2.13, ריבית נקובה של 6.125%.

הסדרה באותה רמת בכירות כמו הקודמת אבל אין לה משכון כלשהו על הנכסים לכן בפועל היא ברמת בכירות נמוכה מהסדרה הקודמת אבל גבוהה מכל שאר סדרות האג"ח הזוטרות.

הסדרה נסחרת נכון להיום בסביבות ה- 72 סנט על הדולר, מה שנותן תשואה מגולמת שנתית של 32%. מספר ה- CUSIP של הסדרה הוא-

608328AT7

סדרות האג"ח הזוטרות-

כל הסדרות האלו גם חסרות משכון כלשהו וגם בעדיפות אחרונה על נכסי הקזינו אחרי קו האשראי ואחרי שתי הסדרות הבכירות שלעיל.

2002 8% Notes-

הסדרה הונפקה בפברואר 2002 בסך של 259 מיליון דולר, לפירעון בשנה הבאה ב- 1.4.12 (קצת אחרי קו האשראי). הריבית הנקובה היא 8%, לשבט יש זכות פירעון מוקדם (לפי פר) מה- 1.4.07.

לסדרה אין כל ביטחונות והיא אחרונה יחד עם כל הסדרות הזוטרות בעדיפות לנכסים.

הסדרה נסחרת נכון להיום בסביבות ה- 63 סנט על הדולר, מה שנותן תשואה מגולמת שנתית של 122%. מספר ה- CUSIP של הסדרה הוא-

608328AK6

2004 7.125% Notes-

הסדרה הונפקה באוגוסט 2004 בסך של 225 מיליון דולר, והיא פוקעת ב- 15.8.14. הריבית הנקובה על הסדרה היא 7.125%. לשבט זכות לפירעון מוקדם לפי פר החל מה- 15.8.09.

לסדרה אין כל ביטחונות והיא אחרונה יחד עם כל הסדרות הזוטרות בעדיפות לנכסים.

הסדרה נסחרת נכון להיום בסביבות ה- 50 סנט על הדולר, מה שנותן תשואה מגולמת שנתית של 36%. מספר ה- CUSIP של הסדרה הוא-

608328AP5

2005 6.875% Notes-

הסדרה הונפקה בפברואר 2005 בסך של 150 מיליון דולר, והיא פוקעת ב- 15.2.15. ריבית נקובה של 6.875%. לשבט זכות פירעון מוקדם לפי פר החל מה- 15.2.10.

לסדרה אין כל ביטחונות והיא אחרונה יחד עם כל הסדרות הזוטרות בעדיפות לנכסים.

הסדרה נסחרת נכון להיום בסביבות ה- 50 סנט על הדולר, מה שנותן תשואה מגולמת שנתית של 32%. מספר ה- CUSIP של הסדרה הוא-

608328AR1

הוצ' המימון של השבט-

הוצ' המימון של השבט אינן קבועות לחלוטין והיו-

2011 (על בסיס שנתי) – 110 מיליון דולר

2010 – 99

2009 – 106

2008 – 95

2007 – 94

2006 – 91

יחס כיסוי הוצ' המימון נע בשנים 2008-2011 על 2.6-2.8, ובשנים שלפני כן על 3.5-4.5.

סך החוב שלהם נכון ל- 31.3.11 עמד על כ- 1.6 מיליארד דולר, מה שמעמיד את הריבית הממוצעת שלהם על בערך 6.5-7%, כלומר גם בריבית ממוצעת של 15% על כל החוב (דבר שלא סביר לאור העובדה שמעל שליש ממנו זה קו אשראי עם משכון ראשון) הקזינו יכול לעמוד בזה.

מתוקף מה פועלים משחקי הימורים בשמורות אינדיאניות – רקע קצר

ה- The Indian Gaming Regulatory Act of 1988 (ה- IGRA)

מדובר בחוק שנחקק ב- 1988 ומסדיר את הפעלת משחקי מזל בתחומי שבטים אינדיאנים (בניגוד למה שאולי אפשר לחשוב למרות שמדובר ברשות ריבונית עצמאית לכאורה הם כן כפופים לפיקוחים שונים).

כעיקרון החוק יוצר שלושה קטגוריות של משחקי מזל-

קטגוריה 1

קטגוריה הראשונה וה"קלה" ביותר כוללת משחקים המוגדים כמשחקים אינדיאנים מסורתיים ומשחקים חברתיים עם ערך כספי זניח. קטגוריה זו היא תחת סמכותו הבלעדית של השבט.

קטגוריה 2

כוללת את המשחק בינגו ועוד רשימה של משחקים מסוימים. לא כוללת משחקים המאפיינים בתי קזינו כגון מכונות מזל, רולטה, בלאק ג'ק וכדומה. קטגוריה זו אף היא תחת סמכותו של השבט אבל בתנאי שלפי חוקי המדינה בה השבט נמצא מותר לשחק במשחקים מסוג זה והשבט אימץ מדיניות של משחקי הימורים המאושרת על ידי ה- National Indian Gaming Commission (או NIGC) שהיא גוף ממשלתי פדרלי הפועלת תחת ה- IGRA ותפקידה לפקח ולאשר משחקי הימורים בשמורות אינדיאניות.

קטגוריה 3

כולל את כל שאר המשחקים שאינם נכללים לעיל, ובפרט כאמור משחקים המאפיינים בתי קזינו. בכדי שהשבט יוכל לנהל משחקי הימורים מסוג זה צריכים להתקיים מספר תנאים מצטברים, בין היתר שהמשחק מאושר לשימוש במדינה בה ממוקם השבט, גורמים בכירים בשבט מורשים להפעיל משחקי הימורים אלו (על ידי ה- NIGC) והדרישה המרכזית שהשבט והמדינה בה הוא נמצא מגיעים להסכם מיוחד שנקרא Tribal-State Compact).

תחת ההסכם הנ"ל נקבעים הסדרים מיוחדים לגבי היכולת של המדינה להפעיל דין פלילי ואזרחי בקשר למשחקי הקזינו בתחומי השבט, שיעורי מס מיוחדים שתיקח המדינה מהשבט, תנאים לתפעול הקזינו ועוד. כל Compact מוגבל בזמן ולרוב נחתם לעשרות שנים.

הבעייתיות המשפטית בחובות שבטים אינדיאנים

בעייתיות משפטית ראשונה – חסינות ריבונית של השבט מבימ"ש פדרלי

בתי-הקזינו מנפיקי אגרות החוב הם לא חברה מאוגדת, וגם אינם בבעלות הישירה של השבט אלא נחשבים כסוג של רשות מקומית בתחומי השבט, ולכן מהצד הפיננסי הם כמו חברה בע"מ למטרות רווח אבל בצד המשפטי הם כמו רשות מקומית לכל דבר.

מעבר לזה אבל, מאחר ומדובר ברשות מקומית שבתחומי השבט שהוא בעל ריבונות נפרדת ועצמאית, במצב הדברים הרגיל לא ניתן לתבוע את הרשות המקומית, כלומר את הקזינו, בבימ"ש פדרלי בלי הסכמה של השבט. לכן בלי הסכמה מראש מיוחדת של השבט ליכולת של בעלי האג"ח ובנקים לתבוע אותם על מנת לממש זכויות משפטיות כנושים לאף בטוחה לא הייתה כל חשיבות ובעלי החוב היו תלויים אך ורק ברצונו הטוב של השבט. הפתרון לזה הוא וויתור מוגבל של השבט על החסינות המשפטית שלו, שקיים גם במקרה של River Rock וגם במקרה Mohegan Tribal. למשל להלן מובא הציטוט הרלוונטי מדוח ה- 10K האחרון של River Rock-

Unincorporated instrumentalities of Indian tribes formed pursuant to tribal law, such as the Authority, have sovereign immunity under federal law and may not be sued without their consent. We have granted a limited waiver of sovereign immunity on behalf of the Tribe and expressly consented to legal proceedings by the Trustee to interpret or enforce the terms of the Indenture or the Senior Notes as against any of our assets and revenues and against the revenues of our casino and related amenities. Express waivers of tribal sovereign immunity generally are valid if properly made, and if such waivers of sovereign immunity are held to be ineffective investors may not be able to enforce their rights and remedies under the Senior Notes or exercise any remedy for violations of federal securities laws.

למרות הוויתור הזה, קיימת אפשרות משפטית שבימ"ש פדרלי יפסוק בכל זאת על חוסר סמכות שלו כנגד כל רשות שהיא בתחומי השבט ועל חוסר יכולת של השבט לבטל את החסינות הריבונית שלו גם בהסכמה מפורשת. במקרה כזה הפנייה היחידה של בעלי החוב תהיה למערכת המשפטית שבתחומי השבט, כשבמקרה של River Rock הם מציינים למשל שלא קיימת אצלם מערכת משפטית מתפקדת (אלא רק קוד חקיקה שלא ברור מה הוא מכסה).

ככה שהסיכון המרכזי הראשון שלוקחים בעלי החוב הוא לחוסר יכולת משפטית לפנות לבימ"ש פדרלי לאכוף את זכויותיהם. עם זאת הוויתור המפורש של השבט על החסינות לו מפחיתים משמעותית לדעתי מהסיכון הזה אבל אין פסיקה רבה בנושא ככה שהסיכון הזה קיים.

בעייתיות משפטית שנייה – חוסר יכולת של הקזינו לעבור דרך קוד פשיטת הרגל הפדרלי

במערכת המשפטית הפדרלית של ארה"ב קיים ה- Bankruptcy Code המכיל מספר פרקים המטפלים בפשיטת רגל של יחיד, חברות, רשויות מוניציפליות רגילות ועוד. שני פרקים נוגעים לפשיטת רגל של תאגיד הם Chapter 7 שדן בהנזלה מיידית של נכסי החברה והעברתם לבעלות הנושים ו- Chapter 11 היותר פופולרי שדן בארגון מחדש של מבנה ההון של החברה יחד עם הנושים תוך השארת העסק כעסק חי (כך שבד"כ בעלי המניות הנוכחיים נמחקים והחוב מאורגן מחדש בצורה כלשהי תוך קבלת בעלות).

קיימת בעיה משפטית שלא ידוע כיצד ביהמ"ש הפדרליים יטפלו בה, גם לעצם הכניסה של רשות מקומית בשטח אינדיאני להליך תחת ה- Bankruptcy Code שהוא קוד חקיקה פדרלי, ובמיוחד ליכולת של הנושים לקבל בעלות על נכסי הקזינו (תחת Chapter 7) או על הקזינו כולו כעסק חי (תחת Chapter 11) מאחר ורק אינדיאנים בשבט יכולים להיות הבעלים החוקיים של משחקי הימורים מהסוג הזה. למשל להלן מובא הציטוט הרלוונטי מדוח ה- 10K האחרון של River Rock-

It is also uncertain whether an Indian tribe or an unincorporated instrumentality of Indian tribe may be a debtor in a case under the U.S. Bankruptcy Code, meaning that creditors of Indian tribes or their unincorporated instrumentalities could be treated differently than under a bankruptcy court proceeding.

המקרה שהפחיד את המשקיעים – Foxwoods Casino

Fooxwoods Casino הוא מהגדולים שבבתי-הקזינו האינדיאנים, יותר גדול מ- Mohegan Tribal שגם הוא די גדול. הקזינו הוא בבעלות ה- Mashantucket Piquots ויש לו חובות חיצוניים גם לבנקים וגם בצורה של אג"ח.

החוב המקורי של הקזינו היה בהיקף של 2.3 מיליארד דולר. במהלך 2009 הודיע המנכ"ל השכיר של הקזינו כי הוא על סף אי עמידה בהתחייבויות שלו, ובהמשך נודע כי המנכ"ל הבטיח לשבט כי הוא יעדיף להמשיך לשלם את העברות לשבט קודם כל ורק אח"כ עם היתרה לשלם את הריביות על האג"ח. בהמשך בעקבות דבריו על העדפת ההעברות לשבט פוטר המנכ"ל על ידי השבט ומונה מנכ"ל חדש, עם זאת הקזינו בכל זאת הגיע למצב של חדלות פירעון באותה שנה ולאף אחד לא היה ברור מה יהיו התוצאות של חדלות הפירעון הזו וכמה יקבלו הנושים אם בכלל. העניין הזה השפיע על כל שוק החוב האינדיאני לרעה ולראשונה התעוררו הבעיות שמשקיעים התעלמו מהן בעבר.

בסופו של דבר רק לאחרונה באוגוסט 2011 הצדדים קרובים להגיע להסכם. בניגוד לחששות מסוימים שעלו השבט לא "הלך" פשוט מהחוב אלא הם הגיעו להסדר שהיה סביר גם לחברה בע"מ עם נושים. תחת ההסכם 500 מיליון דולר מהחוב בסך 2 מיליארד דולר של הקזינו ימחקו ותאריכי פירעון קרן יידחו, כשנושים שונים סופגים "תספורת" בהיקף שונה החל מהבנקים שלא סופגים כמעט כלום ועד לאג"חים הלא מבוטחים שקיבלו תספורת שהגיעה עד ל- 65% מערכם המקורי (כלומר 35 דולר לפאר).

כאמור מדובר בקזינו שבדומה לכל חברה בע"מ היה בבעיות פיננסיות ולא עמד בהתחייבויות שלו, ובכל זאת ההסדר שהם הגיעו אליו עם הנושים היה סביר גם לחברה בע"מ. זה לא המקרה של River Rock ולא של Mohegan Tribal לדעתי כאמור.

מילת אזהרה

סדרות האג"ח של שני השבטים מדורגות מאוד מאוד נמוך על ידי סוכנויות הדירוג (במקרה של Mohegan דרגה אחת בלבד מעל Default). בנוסף התשואות שלהם מאוד מאוד גבוהות ברמה שמשקפת ציפייה של משקיעים לאיזשהו אירוע. תיארתי כאן את הבעיות המיוחדות שקיימות עם העובדה שמדובר ברשויות בשבטים אינדיאנים ולא בחברות בע"מ. כך שקיים כאן סיכון אמיתי שיתרחש הסדר חוב\הארכה בכפייה של מועדי פירעון אג"חים קיימים ויש לקחת את זה בחשבון. כל מי שמשקיע באג"חים עושה זאת על אחריותו הבלעדית בלבד. אין לראות במאמר הזה ייעוץ השקעות מסוג כלשהו.

הפניות

לדוחות של River Rock

לדוחות של Mohegan Tribal

לנתוני האג"חים אפשר להיכנס ללינק הבא ולהקיש את מספר ה- CUSIP של האג"ח – FINRA BONDS

היי אלי, העלית השקעה מעניינת.

רשימת האג"חים שהעלית היא לא קטנה והנושא חדש לי. בתור מומחה בנושא, וכדי שנוכל להתמקד, על איזה אג"ח שמת עין?

אתה מעלה את הקזינו החדש שיפתח כסיכון לRIVER ROCK , האם יש סיכון דומה למוהגן טרייבל?

היי אלי! ברוכים השבים למרחב הציבורי 🙂

איזה כיף לקרוא שוב טקסט שלך.

רעיון מקורי שנראה מאוד מעניין. מקווה לקרוא עוד ממך.

היי אלי,

קודם כל א ני מאוד שמח לקרוא את הניתוח החוב שלך שוב 🙂

ניתוח מפורט והוסבר בצורה טובה מאוד.טוב, נו, כרגיל.

אני מכיר את חבר RIVER (מעניין מי גילה לי אותה? :))…

מוזר שעד עכשיו הנהלה לא סגרה שום הסכם חוב חדש עם בנקים, גם כן לא הנפיקה אג"חים חדשים. לא נשאר להם הרבה זמן! אפילו ב 12-15% ריבית…

אני גם כן שואל את עצמי, למה להיכנס להרפתקה "עם אינדיאנים" כאשר יש בשוק לא מאט חברות טובות במחירים זולים ויחס סיכון\סיכוי יותר טובים?

זאת אומרת שאם הם כן ישלמו את החוב אז מי שקונה עשיו את האגרות חוב, נניח של ריבר, יקבל 159 אחוז??? מי ששם 100 שקל ירוויח 159? זה נראה מוגזם בהתחשב בסיכון.

רון,

1.מדובר על "אג"ח זבל" (לא לשכוח). אז, תשואות בסוג אג"ח זבל תמיד יותר גבוהות מאשר מאג"ח "לא זבל"…

2. אם זה לא היה מעניין (סיכון-סיכוי), אלי לא היה מפרסם את זה כאן. כל העניין בהשקעות ערך למצוא השקעות עם תשואה גבוהה וסיכון נמוך ביחס לסיכוי.

הי,

קודם כל תודה רבה על התגובות.

שלומי – אני לא מכיר סיכון דומה ל- Mohegan. ממה שאני זוכר שקראתי הם רק תכננו איזשהי התרחבות אבל ירדו מזה לאור המשבר בסוף 2008. הבעיה עם הקזינו המתחרה ל- River לדעתי היא לא ישירות הפגיעה בהכנסות ובתזרים שלהם, שיכולה להיות אנושה – מאחר ויקח עוד כמה שנים לפתח את הקזינו מהתחרה. הבעיה היא שכל מממן פוטנציאלי עשוי לא לעשות refinance עכשיו בגלל זה כי הוא יודע שבעוד 3-4 שנים נניח הקזינו עלול לא לעמוד בחוב שלו.

לגבי אג"חים להתמקד ב- River אין כל כך בחירה לגבי Mohegan שלושת האגחים בדירוג הנמוך יותר הם מאוד אטרקטיבים מבחינת תשואה. האגח לפרעון ב- 1.4.12 נותן תשואה על בסיס שנתי של 122% האגחים של ה- 15.8.14 נותנים תשואה של 36%. על שני אלו שמתי עין מאחר והתשואה הנ"ל מחושבת בהנחה ותקבל 100 בסופו של דבר כלומר תחכה עד שהאגח יפרע. אני חושב שזה אפשרי לחכות עד 15.8.14 שזה בעוד פחות מ- 3 שנים, ובמקרה כזה תקבל 36% כל שנה בעוד שלגבי ה- 1.4.12 תקבל אמנם 122% אבל רק על בסיס שנתי (בפועל נשארה פחות משנה לכן התשואה יוצאת נמוכה יותר) ואחרי זה האגחים נפרעים וההשקעה נגמרת. יתרון נוסף של ה- 15.8.14 שהם נסחרים בפועל במחיר נמוך יותר לפאר ולכן אם כן יהיה איזשהו הסדר חוב שיכלול תספורת כלשהי והיא תהיה בשיעור זהה לכל שלושת הסדרות בדירוג הנמוך יש להניח שההפסד שלך \ רווח (במקרה והערך שינתן יהיה גבוה מ- 50) יהיה נמוך \ גבוה יותר בהתאמה. בכל מקרה שתי הסדרות האלו אהבתי מבחינת יחס סיכוי סיכון. הסדרות בדירוגים הגבוהים יותר – אם אתה מאמין שהקזינו יפרע את הכל בלי בעיה אין טעם לקחת אותם, ובכל מקרה אם יהיה הסדר חוב הם אמנם יקבלו תספורת קלה יותר אבל גם נסחרים בערך פארי גבוה יותר מלכתחילה ככה שאני לא רואה את היתרון הגדול. קשה להעריך כמה בדיוק יקבלו כל אחת מדירוגי הסדרות במקרה של הסדר.

לירון – תודה רבה. הרעיון יש לציין הוא לא מקורי שלי לגבי שני הבתי קזינו אלא נלקח מכותב השקעות ערך באתר אמריקאי. אני כן הרחבתי קצת את המחקר שלו.

דניאל – תודה רבה. האמנם שמאז שדיברתי איתך על זה ציפיתי שהאגח יעלה ושהם ישיגו בוודאות מימון עד עכשיו. אכן נשאר מעט מאוד זמן – למעשה חודש וזהו. אם הם יחזירו 100 על המחיר של 75 עכשיו כלומר תשואה של 33% בחודש זו תשואה מטורפת אבל אני לא בטוח בכלל שזה יקרה. מה שאני חושב שהם מתכננים זה להציע לבעלי האגח הנוכחיים הצעה להחליף את הסידרה בסידרה חדשה, בתנאים כאלו או אחרים עם מועד פרעון רחוק יותר. אני מאמין שזה לא יהיה בתנאים רעים לבעלי האגח כי אין סיבה לזה מבחינת היכולת של River לעמוד בהוצ' מימון. במחיר של 75 שזה כרגע מחיר שמשקף לדעתי חשש של משקיעים מאירוע default של River זו יכולה להיות עיסקה טובה. נניח שהם פשוט יאריכו את המועד פרעון ב- 5 שנים בצורה של החלפת סדרות אז אתה נשאר עם אגח שנותן ריבית אפקטיבית (לא לפדיון, רק הריבית) של 13% בערך שזה לא רע. אני מאמין שבמקרה כזה המחיר של האגח גם יעלה כי החששות מ- default מוחלט שאני לא מאמין שיקרה יעלמו ולכן יש כאן פוטנציאל לעשות עיסקה טובה גם במקרה כזה. אני לא מאמין בכלל שיהיה default מוחלט וזה מאוד יפתיע אותי. בכל מקרה אין לראות בדברים שלי המלצה.

לגבי השאלה למה להיכנס להרפתקאה עם אינדיאנים – אם אתה מאמין שהם יחזירו 100 זה כמובן שווה את זה גם במחירי השוק הנוכחיים (33% + קצת ריבית בתוך חודש). אם לא אז ריבית של 13% זה באמת אולי גבולי ביחס להשקעות אחרות שאולי קיימות. זה כבר שיקול אישי. 13% בטוח כל שנה זה לא כזו ריבית גרועה בכל מקרה.

רון – התשואות אכן מאוד מאוד גבוהות ולדעתי שוות את הסיכוי סיכון (אני לא ממליץ אבל, זו דעתי בלבד, ויש כאן סיכוי להפסד משמעותי גם). בכל מקרה שים לב אבל שנניח התשואה של Mohegan של האגחים ל- 1.4.12 הם 122% אבל זה על בסיס שנתי. יש לנו היום 6 חודשים כמעט בדיוק עד אז, כלומר בפועל התשואה היא 100 חלקי 63 סנט שזה 58% ועוד ריבית של 8% \ 0.63 * חצי שנה = שזה עוד 6% בערך, סה"כ באזור ה- 64% כךןצר בערך חצי מה- 122%. ה- 122% זו תשואה מגולמת לכל השנה, כלומר אילו התשואה הנ"ל הייתה מתקיימת פעמיים. כנ"ל לגבי River התשואה בפועל תהיה רק 100 \ 75 שזה 33% + 9.75% \ 0.75 * חודש = בערך 1.1%, כלומר התשואה שלך בפועל תהיה 34% בתוך חודש ושני זה יוצא תשואה היום כבר של מאות אחוזים

לעומת זאת התשואה של האגחים של Mohegan של ה- 15.8.14 של 36% לשנה זו באמת תשואה שנתית שתקבל כמעט 3 פעמים (יש עוד 3 שנים) והיא כוללת את הריבית וגם מניחה שתקבל בסוף התקופה 100 על המחיר הנוכחי של 50 סנט כלומר פי 2 ועושה חשבון של כמה זה יוצא כל שנה בצורה של ריבית דה ריבית.

חברה מנסה להנפיק אג"חים חדשים ולהחזיר את החוב:

http://phx.corporate-ir.net/External.File?item=UGFyZW50SUQ9MTExNTk3fENoaWxkSUQ9LTF8VHlwZT0z&t=1

כן ראיתי את זה היום ובאתי להתייחס לזה. ההודעה באתר שלהם כבר פורסמה אתמול והיום יצא ה- 8k.

מסתבר שמעל לציפיות האפשרות הכי טובה התרחשה כאן – הם מנסים לגייס אגחים חדשים בסך 205 מיליון דולר מועד פרעון 2018. לא רשומה הריבית אני מניח שהכוונה זה לקבוע אותה לפי תנאי השוק.

לפי נוסח ההודעה ממה שאני מבין לא מדובר על הצעה לבעלי האגח הקיימים, אלא הצעה כללית של סדרה חדשה ממשקיעים חדשים (או כמובן הקיימים שרוצים להשתתף) לפרעון הסידרה הקיימת… (אחרי שהספיק להגיע לקצת מתחת ל- 70 סנט על הדולר אחרי הפוסט שלי)

בינתיים האגח זינק כבר ל- 91 סנט על הדולר היום.

אני נוטה להאמין שהם יצליחו להשיג משקיעים לסדרה החדשה. אבל אני לא חושב שלקנות את האגח הקיים ב- 91 סנט על הדולר זו כבר השקעה כדאית בהנתן הסיכון שעדיין קיים (לעומת זאת ב- 80 סנט ומטה זה בטח היה משתלם).

הדבר היחיד המאוד מוזר כאן זה שהם מציעים את זה 10 ימים לפני מועד הפרעון… לא ברור למה הם חיכו ממש לרגע האחרון אחרון כדי להודיע את זה ולצאת עם הסידרה החדשה.

אגב האגחים של Mohegan ירדו מאוד מאז שכתבתי את הפוסט גם (בשיא השפל למחירים של 45 סנט על הדולר ו- 55 סנט על הדולר), ובינתיים אין חדש (אבל גם לא אמור להיות בהכרח מאחר והפרעון של הקו אשראי רק במרץ 2012)

אלי,

תודה על העדכון.

באמת מוזר שהנהלה חיכתה עד לרגע אחרון להנפקה חדשה של אגחים…

אלי, בקשר למוהגן.

אני לא מצליח להבין איך הגעת למספרים של התזרים.

נגיד ב-2010, הרווח לפני ריבית עמד על 140 מליון. CAP EX שווה בערך לפחת אז אין סיבה לעשות התאמות.

מה-140 מליון צריך להפחית 10 מליון שקשורים ל Relinquishment liability – כי זאת לא באמת הכנסה (או הוצאה), ונקבל תזרים לפני ריבית של 130 מליון. פחות מחצי ממה שרשמת.

עידו,

מה שלקחת זה לא התזרים – לקחת את הרווח התפעולי של שנת 2010 – 140 מיליון דולר, ואז זה באמת בקושי מכסה את תשלומי הריבית באותה שנה. אבל הרווח הזה באותה שנה נמוך במיוחד למשל בגלל Impariment of asets related to Project Horizon בסך 58 מיליון דולר. תסתכל על השנים 2009 עם רווח של 242 מיליון דולר ו- 2008 עם 263 מיליון דולר. ככה שהרווח התפעולי שהוצג בשנה הזו היה חריג (ולא התזרים אגב).

מעבר לזה אני לקחתי את הנתונים מהדוח תזרים מזומנים ולא מהדוח רווח והפסד כי הוא כאמור כולל כל מיני נתונים לא תזרימיים.

ב- 2010 לדוגמא למרות הרווח התפעולי הנמוך בדוח רו"ה התזרים מפעילות שוטפת של החברה היה 170 מיליון דולר בדיוק כמו ב- 2009 וב- 2008. תוסיף לזה חזרה את הוצ' הריבית (שרשומות בביאור של הדוח תזרים במזומן, וצריך להוסיף אותן כי התזרים השוטף הוא כבר אחרי הוצ' ריבית מאחר והוא לוקח את הרווח הנקי כנתון בסיס והרווח הנקי כבר אחרי הוצ' ריבית והוא לא מוסיף אותן חזרה בשום מקום). אז הוצ' הריבית במזומן היו 99 מיליון דולר (אין בעיה גם את תיקח את הוצ' הריבית מהדוח רו"ה זה לא יצא מאוד שונה), אז קיבלתי 270 מיליון תזרים לפני הוצ' מימון של 99, יחס כיסוי של 2.69, ותזרים של 185 מיליון לפני CapEx (ומה שחשוב כאן אבל זה רק יחס הכיסוי מאחר וזה אגח, לא משנה לי כמה הם מרוויחים ממילא)

אלי, שכחתי באמת להוסיף את ה-58 מליון מחיקות. אבל, זאת טעות להוסיף את כל ה-48 מליון – צריך לפצל אותם על פני מספר שנים.

אבל בוא נהיה אגרסיבים ונוסיף את ה-58 מליון- עדיין נקבל רווח אמיתי לפני ריבית של פחות מ-190 מליון.

החישוב שלך נראה שגוי. קודם כל הוספת Relinquishment liability reassessment למרות שזאת בכלל לא הכנסה – אז אתה צריך להוריד את זה.

דבר שני, אתה לא יכול להוסיף את הפחת ולא להוריד CAP EX.

אני הלכתי במקור לפי הדוח תזמ"ז בלבד. אבל אני אעשה את החישוב לפי הדוח רו"ה-

דבר ראשון בדוח רו"ה יש גידול מסוים בהוצ' מימון ב- 2010 שלא קיים בדוח תזמז – 116 מיליון דולר במקום ה- 99 וכאן אני מסכים שעדיף לקחת את ההוצ' מימון לפי הדוח רו"ה גם לפי החישוב שאני עשיתי, אז זה מגדיל קצת את הוצ' המימון.

לגבי ה- CapEx – אני בד"כ עושה את יחס כיסוי הוצ' מימון, ואז מפחית מהיתרה את ה- CapEx התזרימי לצורך התזרים החופשי. הסיבה היא ש- CapEx לדעתי זה דבר שהחברה שולטת בו ויכולה להפחית אותו בשנים קשות כדי לעמוד בהוצ' המימון, וכאמור אני כן מבטא אותו בתזרים החופשי. אבל לצורך העניין נפחית את הוצ' ה- CapEx קודם ואז נחשב את היחס, ונניח שהפחת שקול להוצ' ה- CapEx (שעם ההנחה הזו אני מסכים). נלך לפי הדוח רו"ה ב- 2010 שכאמור הייהת השנה הכי גרועה שלהם-

סך הכנסות נטו = 1,421

הוצ' משחק + מזון + מלון + בידור ואחרים + פרסום + הנהחלה וכלליות = 820 + 45 + 14 + 37 + 206 + 18 + 2.9 = 1,142

יש לנו 279 מיליון דולר בינתיים

הוצ' פחת שכאמור נחשיב אותם כ- CapEx ולפני הוצ' הריבית (למרות שלדעתי לא צריך לעשות את זה) – 97 מיליון דולר

עכשיו יש את ה- impairment of assets related to Project Horizon בסך 58 מיליון דולר שלא צריך להפחית (ולא הבנתי למה כתבת שצריך להחזיר אותה על פני מספר שנים – זו סתם הפחתה של שווי שלא כרוכה במזומן בדומה להפחתות של goodwill וכדומה. או לצורך העניין זה כמו שב- ETI למשל אני לא אחשיב את ההפחתות של השווי ההוגן של הנדלן ליחס כיסוי הוצ' מימון – לדעתי אין סיבה להכליל את ההוצאה הזו בכלל).

ויש הוצאה נוספת Servance – שקראתי עליה בביאורים וזו הוצאה אמיתית אבל חד פעמית שכרוכה בפיטורי עובדים בסך 9.8 מיליון דולר. צריך להחשיב אותה למרות שיש לזכור שהיא חד פעמית.

ויש הכנסה של Reliniquishment liability reassesment בסך 26 מיליון דולר שאין להכליל אותה כי היא אינה כרוכה במזומן וקשורה לשוני בהערכות החוב.

אז 279 – 97 – 9.8 = 172 מיליון דולר מול הוצ' מימון של 116 מקבלים יחס כיסוי של 1.48, נמוך למדי אבל קצת מעל ה- 130 מיליון שלפני כן. אני חושב שבפועל היחס יותר טוב כי לדעתי לא צריך להחשיב את ההוצ' פחת לצורך יחס כיסוי הוצ' המימון (ולא לצורך התזרים החופשי אם היינו מחשבים) ואז מקבלים 172 + 97 = 269 מול 116 ויחס של 2.3 שהוא סביר ודומה ליחס שחישבתי לפי התזרים.

בכל מקרה דבר נוסף שצריך לקחת בחשבון זה ש- 2010 הייתה השנה הכי גרועה. היחס בשנים 2009 ו- 2008 הרבה יותר גבוה – בשנת 2009 זה 242 – 45 (הכנסה משינוי הערכת חוב) = 197 חלקי 109 שזה 1.8, וב- 2008 263 – 68 = 195 חלקי 93 = 2.1.

אם מסתכלים על 9 החודשים הראשונים של 2011 אז יש לנו 161 מיליון דולר (לפני דוח רו"ה אחרי כל ההוצאות כולל CapEx) והוצ' מימון של 88, כלומר יחס כיסוי של 1.82 גבוה מזה של 2010. מעבר לזה יש שיפור – רווח של 161 מיליון מול רווח של 133 מיליון ב- 9 החודשים הראשונים של 2011 מול 2010, כשהוצ' המימון נשארות בערך אותו הדבר. השיפור נובע בעיקר בגלל קיטון בהוצאות.

השאלה אם אתה מסתכל על יחס של 1.48 שחזר לעלות ליחס של 1.82 וזה אחרי CapEx כיחס מספק לדעתך. לדעתי כן מאחר וגם כבר החשבת אותו אחרי ה- CapEx כאמור וזה עוד CapEx שבנוי מפחת על נדלן ככה שהוא גם אולי קצת מופרז ובכל מקרה לא הייתי מחשיב אותו ביחס הוצ' מימון, ודבר נוסף כאמור 2010 הייתה ככל הנראה השנה הכי גרועה שלהם וב- 2011 כבר יש מגמת שיפור (וגם בשנה זו לפי כל חישוב הם עמדו בהוצ' מימון שלהם עם מרווח מסוים).

אני לא חושב שבאגחים האלו אין סיכון, אבל אני לא חושב שיש סיבה שהם לא יצליחו לעמוד בהתחייבויות עם היחסים האלו אלא אם העסקים שלהם ימשיכו להתדרדר בשנה שנתיים הקרובות (ולא רואה סיבה שהם לא ישיגו קו אשראי חדש עם משכון ראשון מהבנקים במרץ 2012)

דרך אגב לגבי נושא ה- CapEx שאתה מחשיב לפני היחס כיסוי הוצ' מימון זה מעניין לא ידעתי שאתה מחשב את זה ככה. אני יכול לחשוב על חברות שאולי באמת צריך לחשב את זה כמו שאתה כותב, אבל אני לא חושב שצריך לעשות ככה לחברות נדלן. למשל אם ETI הייתה עובדת לפי שיטת עלות פחות פחנ"צ אז היית רואה עכשיו גם הוצ' פחת גדולות כל שנה על הנדלן האם היית מחשיב אותם לפי חישוב היחס כיסוי הוצ' מימון (או בכלל לצורך העניין?) לדעתי לא כמו שלא החשבת את השינויים בשווי ההוגן של הנדלן שלהם.

אני אקח עוד דוגמא FR חברת הנדלן התעשייתי היחס כיסוי הוצ' מימון שחישבתי להם בזמן שהשקעתי היה נורא נמוך – 1.47 ב- 2007, 1.41 ב- 2008 ו- 1.92 ב- 2009. החברה הזו עבדה לפי עלות פחות פחנ"צ בהסתכלות שלהם על הנדלן ולכן כל שנה הם רשמו הוצ' פחת גדולות. למשל ניקח את 2009 הם רשמו תזרים לפני הוצ' מימון של 255 מיליון והוצ' מימון (כולל דיבידנד בכורה שהחשבתי אותו) של 133 מיליון וסה"כ יחס כיסוי של 1.92, שזה עוד היה יחס גבוה יחסית לשנים האחרונות. באותה שנה הם גם רשמו הוצ' פחת של 161 מיליון אז אם היית מחשיב אותם היית מקבל 94 מיליון דולר תזרים בלבד ויחס כיסוי שלילי… וזה מה שהיית מקבל לאורך איזה 10 שנות פעילות שלהם וזה לא הפריע להם לעמוד בהוצ' המימון, כי הוצ' הפחת האלו גם לא היו תזרימיות ואפילו לא שיקפו במרבית הזמן הוצ' אמיתית (הם כמעט שלא נדרשו להפחית משווי הנדלן שלהם במשבר כי הכל כבר היה רשום לפי עלות פחות פחנ"צ)

הטיעון הזה רלוונטי לדעתי גם בהקשר של מואהגן כי אתה לקחת את הוצ' ה- CapEx כהוצ' הפחת – זה לא שלא החשבנו כבר את כל ההוצ' האחרות הכרוכות בפעילות שלהם. אבל הוצ' הפחת של ה- 97 מיליון דולר כאן קשורות ספציפית לנדלן שלהם ושיטת הרישום שלו ואני לא רואה סיבה להחשיב את זה לצורך יחס כיסוי הוצ' מימון (ומאחר ומדובר בהוצ' הפחת גם לא באופן מלא לצורך התזרים החופשי).

איך אפשר להתעלם מ CAP EX?

הרי זה כסף שבאמת יצא מהחברה לא?

פחת זה לא כסף שיצא, אבל CAP EX כן. אתה לא יכול לא להחשיב גם את הפחת וגם את ה CAP EX. חייבים לבחור באחד מהם (וכמובן צריכה להיות סיבה טובה למה לבחור CAP EX ולא בפחת).

זה נכון שלפעמים, במיוחד כשהמזומנים קצת לחוצים, אפשר להפחית את ה CAP EX ואז יהיה לך מצב שהפחת לא מייצג תמונה אמיתית של ההוצאות של החברה, אבל גם אז לכל חברה שבעולם יהיה איזה שהוא CAP EX. אף פעם ה CAP EX לא יהיה אפס. לכן אני אף פעם לא אתעלם גם מה CAP EX וגם מהפחת.

ועובדה שבמקרה של מוהגן יש להם CAP EX מאוד רציני. וזה כסף אמיתי שיצא מהחברה, אז איך אפשר להתעלם ממנו? ה CAP EX בשלושת השנים האחרונות היה גבוה מאשר הפחת, אז זאת טעות להתעלם ממנו (או מהפחת).

זה נכון שלפעמים ישנן חברות שה CAP EX שלהם נמוך מהפחת, ואז אני מעדיף להשתמש בתזרים חופשי על פני רווח-הפסד. ישנן חברות שיכולות לצמצם את ההוצאות שלהן, או שהפחת שלהן מוגזם מסיבה זו או אחרת. למשל חברות הנדל"ן בהונג-קונג עושות פחת על הנכסים כאילו הערך שלהם מתאפס אחרי 50 שנה – וברור שזה פחת אגרסיבי מדי, אז אפשר לעשות התאמות. או למשל ETM הצליחה להפחית מאוד את ה CAP EX שלה והוא כבר כמה שנים נמוך מפחת. לכן שקניתי את ETM העדפתי להשתמש בתזרים על פני רווח/הפסד. אבל תמיד חובת ההוכחה על החברה. כלומר, אם למשל, ל ETM יש פחת של 10 מליון ו CAP EX של 10 מליון, אני אף פעם לא אגיד – אין סיבה להחשיב CAP EX כה גבוה. אין מצב שאני אשתמש ב-5 מליון במקום ב-10 מליון.

אבל ETM באמת הצליחה להוריד את ההוצאות מתחת לפחת אז העדפתי להשתמש בתזרים. אבל אפילו במקרה של ETM לא יצאתי מתוך נקודת הנחה שהמצב הזה (שה CAP EX נמוך מהפחת) יכול להימשך יותר מ-2-3. כתבתי אז במפורש שאני מצפה שתוך שנתיים-שלוש ה CAP EX יקפוץ. נכון שזה לא קרה, וזאת בהחלט הייתה הפתעה חיובית, אבל תמיד עדיף להיות שמרני.

העובדה היא שמוהגן לא מצליחה להוריד את ה CAP EX. זאת עובדה. ה CAP EX גבוהים אפילו מהפחת. יש לכך סיבה די טובה.

בית-מלון/ קזינו זה עסק שלא כל כך יכול להרשות לעצמו להפחית ב CAP EX. אם החימום בבריכה מתקלקל והחברה לא תתקן אותו, אם החברה לא תחליף את השטיח בכניסה אחרי שהוא התלכלך מקפה שנשפך, אם הם לא יתקנו טלביזיה שהתקלקלה באחד החדרים – האורחים פשוט יפסיקו להגיע למלון וההכנסה תרד. אף אחד לא יסע יותר מ-100 ק"מ בשביל לשחק בקזינו מוזנח. אז לחברה אין הרבה אפשרות לחסוך בהוצאות – גם כשהכלכלה במצב לא טוב. ברור שיש איזה שהוא טווח שהם יכולים לשחק בו וקצת לחסוך בהוצאות, אבל הטווח הזה לא גדול במיוחד וגם אז זה רק משהו זמני – אחרי 2-3 של CAP EX נמוך הם יהיו חייבים להגדיל אותו, אחרת ההכנסות של הקזינו יירדו בצורה חדה.

בחברה כמו ETM זה לא המצב. רוב ההוצאות שלהם הם על העובדים ובטח על ציוד אלקטרוני ומשרדי. לכן אם למשל הם רושמים פחת של 7 שנים על ציוד הקלטה, ומחליפים אותו רק אחרי 13 שנים – אף מאזין לא יפסיק להקשיב לרדיו. או אם הם משפצים את מטבחון-העובדים כל 15 שנה במקום כל 5 שנים – אז גם אף עובד לא יתפטר. אני מניח ש ETM גם בטח חסכו הרבה CAP EX בהוצאות IT – שגם שם יש משחק מסויים שאפשר לחסוך.

בקיצור, אף פעם אני לא אתעלם לגמרי מהוצאות CAP EX או פחת (אחד מהשניים). ואם הפחת גבוה מה CAP EX אז אני אעדיף להשתמש בתזרים רק אם אני יכול להצדיק את הדלתה בין ה CAP EX לפחת.

ספציפית לגבי מוהגן, הפחת שקול בערך ל CAP EX לכן אין לי סיבה להעדיף אחד על השני. ההוצאות של ה CAP EX הן אמיתיות, גדולות ולא ניתן ממש להקטין אותן בצורה רצינית. לכן יחס הכיסוי שלהם הוא כמו שכתבת – בערך 1.5. עוד לא קראתי את כל הדוח אז עוד אין לי ממש דעה על ההשקעה. אני אצטרך לחשוב על זה, כי על פניו המינוף שלהם מאוד גבוה.

בכל מקרה נראה שהאנליסטים מסכימים איתך מאחר והאגחים מדורגים על סף ה- default עם CCC מטעם S&P שזה דרגה אחת מעל דיפולט ו- Caa2 מטעם מודיס. בנוסף החברה שכרה לפני שנה וחצי את השירותים של חברת Blackstone שעוסקת בין היתר (אבל לא בהכרח) בארגון מחדש של חובות (נדמה לי ש- ROIAK שכרו אותה אולי אני טועה)

http://www.theday.com/article/20101201/BIZ02/312019849/-1/BIZ

ישנם מספר עדכונים, לצערי לא טובים במיוחד, בנוגע ל- River Rock-

נתחיל בזה שהקזינו לא השיג את המימון מחדש שהוא הודיע עליו ב- 20 לאוקטובר. במקום הם הודיעו היום ה- 2.11 שהם הגיעו להסכמה עם 60% מבעלי האגח הנוכחיים על Forbearance and Support Agreement. סוג ההסכם הזה מוכר לי היטב מ- ROIAK (שם מהצד של בעלי המניות). בגדול ההסכם אומר שהחברה הולכת (ובמקרה הזה כבר בפועל) לא לעמוד בהתחייבויות שלה מול בעלי האגח (ובמקרה הזה האגח לא נפרע ב- 1.11), ובמקום היא נכנסה להסכם שבו בעלי האגח מביעים נכונות לא להשהות את השימוש בכלים המשפטיים שעומדים לצידם כנגד הקזינו (שבמקרה הזה כידוע הם מאוד בעייתיים) כלומר בעלי האגח לא הולכים לעשות עכשיו כלום. הנדבח השני של ההסכם אומר שהם מציעים לבעלי האגח הקיים סדרה חדשה. כלומר הסדרה החדשה שדובר עליה כאן למרות שקראתי טוב את הנוסח של ה- 8K הקודם וזה לא הופיע, נועדה להחליף את הסדרה הקיימת וזה לא גיוס חדש… במילים אחרות הם מנסים לכפות על בעלי האגח הנוכחיים פשוט הארכה של האגח עד 2018 באמצעות החלפה לסדרה חדשה, וכבר יש להם הסכמה של 60% מבעלי האגח להסכם שהתוכן שלו עתיד להתפרסם בקרוב. הריבית של הסדרה החדשה ובעיקר יחס ההחלפה (שלא חייב להיות 1:1, כלומר בעלי האגח עלולים לספוג תספורת בעיקרון) יופיעו כשיפורסם ההסכם (וקיימים כבר בהסכם פשוט לא פורסמו עדיין לכלל הציבור).

לדוגמא ב- ROIAK אחת הסדרות הוחלפה ביחס של 100:95 (כלומר תספורת של 5%) והשניה ביחס של 1:1.

האגחים של RIVER צנחו ל- 55 סנט על הדולר… שבהינתן הריבית הנוכחית זה משקף 17.7% ריבית שנתית (כשהריבית האפקטיבית הופכת ללא רלוונטית לחלוטין)… כלחשוב שרק לפני מספר ימים אחרי ההודעה ב- 20 לאוקטובר האגח גם הגיע ל- 91 סנט על הדולר (כשאז כתבתי שבמחיר הזה עדיף לא לקנות בגלל הסיכון, למרות שלמען האמת ממש לא ציפיתי שזה מה שיקרה אלא חשבתי שהם כן ישיגו מימון מחדש).

אני מניח ש- 55 סנט על הדולר זה הנחה די גדולה, קשה לי להאמין שיהיה יחס המרה ממש גרוע כי אין סיבה שיהיה (למרות שבאותה מידה גם לא היה סיבה אמיתית שהם לא היו משיגים מימון מחדש) וביחס ההמרה הנוכחי כאמור זה משקף 17.7% ריבית, אבל קשה לדעת מה יקרה כאן עכשיו. נראה שהקזינו באמת מנצל בצורה לא תקינה לדעתי את הבעיתיות המשפטית של סטטוס בעלי האגח מולו… כי במצב של חברה בע"מ אני די בטוח שהם היו משיגים את המימון מחדש וזהו (היחס כיסוי הוצ' מימון כאן טוב בהרבה ממה שהיה ב- ROIAK למשל ורמת המינוף נמוכה בהרבה)

כמובן שאין לראות בדברי המלצה לשום דבר (במיוחד לאור השתלשלות הדברים כאן בינתיים)

אלי,

תודה על העדכון.

התנהגות של הנהלה בשנה אחרונה היתה ממש מוזרה:

הם חיכו לרגע אחרון להנפקה חדשה…

טוב אני רוצה לעדכן לגבי מה שקורה עם River Rock – פרטי הסכם ה- Forberance Agreement ותנאי ההחלפה המדויקים לבעלי האגח הקיים יצאו. סה"כ הם לא כל כך רעים. האג"ח החדש מונפק עם מועד פרעון של 2018 (לא הייתי בונה על זה…) ועם ריבית נקובה של 9%. יחס ההחלפה הוא 1:1 (עם איזשהו סייג אבל יחס של 1:1), כלומר יש כאן תספורת קלה מאוד – במקום ריבית של 9.75% בעלי האגח יקבלו ריבית של 9%.

התנאים למימוש ה- restructure הוא תמיכה של 67% מבעלי האגח הנוכחי בהסכם (כרגע אני מבין שיש 60% תמיכה כאמור) + מסתבר שיש עוד חוב – לא לקזינו אלא לשבט (ולכן זה לא הופיע בדוחות ה- 10K וה- 10Q של הקזינו) בסך 58.5 מיליון דולר שהונפק ב- 2006 2007 מול מריל לינץ'. למרות שהחוב שייך לשבט ולא לקזינו, התנאים בהסכם מתנים את ה- resturcture בזה שמריל לינץ' ירכוש מהשבט אגח חדש בסך 27.6 מיליון דולר בריבית נקובה של 6.5%, כשיש כבר הסכמה של מריל לינץ' לזה, ובעזרת הסכום הזה (+כסף שוטף שיש להם) הם פורעים את החוב של השבט. בעקרון לא נראה לי שיש בעיה שהתנאי הזה יתקיים מאחר וכבר יש הסכמה של מריל לינץ' ומדובר בכסף קטן יחסית.

סה"כ אני די בטוח אישית (כמובן שאין להסתמך על זה) שהמימון מחדש יצא לפועל בצורה הזו. בסופו של דבר קיבלנו משהו באמצע – לא מימון מחדש חיצוני אבל גם לא default מוחלט. אלא פשוט הארכה כפויה של האגחים הקיימים (עם תספורת שולית מאוד בדמות קיצוץ של 0.75% בריבית).

אני חייב לציין שזו לא הייתה הערכה המקורית שלי – חשבתי שהם ישיגו מימון חיצוני ויפרעו את האגח, וגם אני חושב (גם לאור ה- 10Q של רבעון 3 שיצא עכשיו) שאין להם שום בעיה לעשות את זה ואם זו הייתה חברה בע"מ זה מה שהם היו עושים, והם פשוט ניצלו לרעה את המצב המשפטי של היותם קזינו אינדיאני… דבר נוסף שאני אציין (מקווה שזה בסדר) שההערכה המקורית של עידו לפני מעל חצי שנה כשדיברנו על זה הייתה מה שקרה בפועל עכשיו – שהקזינו לא יפרע את החוב אבל מצד שני גם לא יהיה דיפולט מוחלט אלא פשוט שבעלי האגח יתקעו עם האגח שלהם בריבית הנוכחית, וזה באמת מה שקרה ככל הנראה.

למי שרוצה לקרוא את פרטי ההסכם (זה לא ה- 8K הרגיל אלא צריך להיכנס שם להסכם ולא להודעה, הלינק הוא כבר ישר להסכם)-

http://www.sec.gov/Archives/edgar/data/1288924/000110465911060635/a11-28099_5ex10d1.htm

התנאים של ההחלפה הכפויה של הסדרות מופיעים למטה תחת נספח א' (Annex A)